El más reciente Consumer Pulse de la firma TransUnion revela que en el segundo trimestre de 2024 aumentaron las preocupaciones de los colombianos con respecto a temas laborales (falta o deterioro del empleo) y el costo de vida medido por la inflación.

Estas dos variables siguen incidiendo para que una tercera parte de las personas considere que tendrá problemas para pagar al menos una de sus obligaciones crediticias en su totalidad.

Los datos dan cuenta que, en el segundo trimestre del año, el 62 % puso el tema de empleo dentro de sus tres principales preocupaciones, porcentaje que aumentó primer trimestre cuando era del 52 %.

En materia de inflación, el porcentaje de consumidores que la mencionó dentro de sus principales preocupaciones pasó de 67 % a 72 %.

También se observa preocupación de las personas con otros temas macro como la posibilidad de una recesión (42 %), los precios de la vivienda (41 %) y las tasas de interés (37 %).

A lo anterior se suma que el porcentaje de los encuestados que indicó que sus ingresos familiares estaban por debajo de lo proyectado aumentó, de 30 % en el primer trimestre a 35 % en el segundo trimestre de 2024.

Las preocupaciones por las dinámicas macroeconómicas y de ingresos se traducen también en preocupaciones por la capacidad de pago—en el segundo trimestre de 2024 un 33 % de los consumidores encuestados indicó que esperaba no poder pagar al menos uno de sus créditos actuales en su totalidad.

Entre ellos, el 27 % indicó que espera poder refinanciar o renegociar los pagos o tasas actuales, mientras que el 24 % indicó que planeaba pagar montos parciales, pero no el saldo total.

.jpeg)

En línea con estos hallazgos, y en un contexto de incertidumbre como el actual, la necesidad de planeación y educación financiera por parte de los consumidores, así como de apoyo y manejo del riesgo por parte de las entidades se vuelve fundamental.

Detalles de la encuesta de TransUnion

Entre tanto, las preocupaciones en torno a las dinámicas macroeconómicas y la capacidad de pago continúan:

En el segundo trimestre de 2024, las dos causas principales de preocupación para los colombianos fueron la inflación, con un 72 % de los encuestados mencionándola dentro de sus tres principales preocupaciones (por encima del 67 % del primer trimestre de 2024), y el empleo, con un 62 % (frente al 52 % del primer trimestre).

Los consumidores también se mostraron preocupados por su capacidad para cumplir con sus obligaciones; el 33 % de los consumidores encuestados indicó que esperan no poder pagar al menos una de sus obligaciones actuales en su totalidad (igual que en el primer trimestre).

Recomendado: Índice de endeudamiento de Bravo y Valora Analitik: deudas de colombianos permanecieron estables en mayo

Entre aquellos que indicaron que no podrían pagar, el 35 % dijo que pagaría sus obligaciones utilizando dinero de los ahorros (frente al 33 % del primer trimestre de 2024), y el 34 % planeaba tomar un trabajo temporal (frente al 36 % del primer trimestre).

Otras formas de poder cumplir con sus obligaciones planeados incluyeron: pedir dinero prestado a amigos y familiares (28 %), refinanciar o renegociar los pagos o las tasas actuales (27 %), y pagar montos parciales, pero no el saldo total (24 %).

Impacto en el ingreso de los hogares por gastos y pago de obligaciones

Con lo anterior, el informe también muestra el impacto en materia de gasto y pago de obligaciones en los hogares colombianos por los ingresos que tienen.

- Ingresos

Un mayor porcentaje de encuestados indicó que los ingresos de sus hogares habían disminuido en los últimos tres meses: 31 %, frente al 28 % del primer trimestre de 2024. A su vez, un menor porcentaje indicó que los ingresos de sus hogares habían aumentado (33 %, frente al 37 % del primer trimestre de 2024), mientras que el 37% indicó que sus ingresos se mantuvieron igual (frente al 35 % del primer trimestre de 2024).

En línea con esto, un mayor porcentaje indicó que sus finanzas familiares estaban peor de lo planeado: 35 %, frente al 30 % del primer trimestre de 2024.

Sin embargo, la mayoría de los consumidores encuestados continuó siendo optimista sobre las finanzas de sus hogares en los próximos 12 meses (75 %, igual que en el primer trimestre de 2024), mientras que el 11 % se mostró pesimista y el 14 % ni optimista ni pesimista.

Sobre el cambio de los ingresos del hogar en los últimos meses, el 25 % indicó que alguien en su familia había perdido su empleo (frente al 22 % del primer trimestre de 2024), mientras que el 23 % dijo que a alguien en su familia le habían reducido el sueldo/salario (frente al 20 % del primer trimestre de 2024).

De forma positiva, el 16 % indicó que había comenzado un nuevo trabajo y el 15% había iniciado un nuevo negocio (frente al 11 % y 12 % del primer trimestre de 2024, respectivamente).

- Gastos

Un porcentaje menor (55 %, frente al 62 % del primer trimestre de 2024) indicó que redujo gastos discrecionales (cenas afuera, viajes y entretenimiento) en los últimos meses, mientras que el 27 % dijo que canceló suscripciones o membresías y el 22 % canceló o redujo servicios digitales.

En cuanto a los cambios en su ahorro o deudas en los últimos tres meses, el 34 % indicó que pagó sus deudas más rápido (frente al 27 % del primer trimestre) y el 22 % dijo que ahorró más (frente al 17 % del primer trimestre). Además, el 21 % informó que aumentó el uso del crédito disponible (ligeramente menos frente al 20 % del primer trimestre).

Persiste brecha entre importancia y percepción del acceso al crédito

La mayoría de los consumidores colombianos (96 %) considera importante el acceso a crédito para alcanzar sus objetivos financieros. Sin embargo, solo el 42 % de los encuestados cree tener acceso suficiente a esos productos.

Recomendado: ¿En cuánto tiempo prescribe una deuda en Colombia?

Dentro de la Generación Z, el porcentaje que cree tener acceso suficiente fue el más bajo de todas las generaciones, con un 32 %.

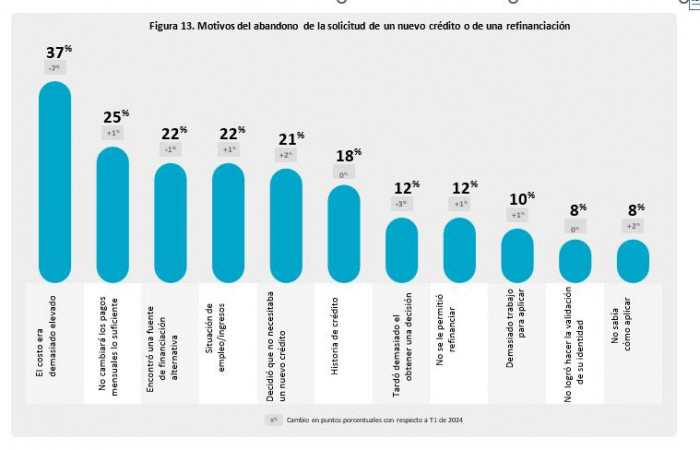

De todos los colombianos encuestados por TransUnion el 50 % indicó que consideraron solicitar nuevos créditos o refinanciar créditos existentes, pero finalmente decidieron no hacerlo (ligeramente mayor al 49 % en el primer trimestre de 2024).

Las razones más citadas para abandonar las solicitudes de crédito fueron: los altos costos (37 %, frente al 44 % del primer trimestre de 2024), que el refinanciamiento no haría suficiente diferencia en sus pagos (25 %), encontrar una fuente de financiamiento alternativa y creer que sus solicitudes serían rechazadas debido a su situación de ingresos o empleo (ambos con 22 %).

Por otra parte, los consumidores son cada vez más conscientes de la importancia de la educación financiera:

En el segundo trimestre de 2024, el 77 % de los consumidores consideraba que monitorear el crédito era al menos moderadamente importante (frente al 69 % del primer trimestre de 2024), con un 37 % de todos los encuestados diciendo que monitorean su crédito al menos una vez al mes (frente al 27 % del primer trimestre de 2024).

Las razones más comunes para monitorear incluyeron: mejorar sus puntajes de crédito (38 %, frente al 32 % del primer trimestre), protegerse contra el fraude (36 %, frente al 38 % del primer trimestre), monitorear la precisión de la información (30 %, frente al 24 % del primer trimestre) y conocer las ofertas de crédito para las que podrían calificar (27 %, frente al 23 % del primer trimestre).

—