Miles de colombianos que han sido reportados a centrales de riesgo y no pueden acceder a préstamos pueden usar un crédito de libranza como parte de una solución.

Los créditos de libranza son una excelente alternativa para aumentar el puntaje en centrales de riesgo y mejorar la vida crediticia. En solo 24 meses se puede aumentar hasta en un 72% la calificación crediticia para aquellos que no cuentan con calificación crediticia o es muy baja en centrales de riesgo. Vea más en finanzas personales.

A pesar que la economía se ha venido recuperando tras las fuertes caídas históricas en todos los sectores por cuenta de la pandemia, pero que a su vez dejó grandes aprendizajes sobre la responsabilidad en la administración de los ahorros y la planificación financiera, aún continúan factores latentes como el desempleo, la informalidad, las dificultades económicas y la falta de educación financiera que siempre han sido un obstáculo para que miles de colombianos no cumplan con sus obligaciones económicas, pago de deudas, acceso a un crédito en el sistema bancario, entre otros.

Según la financiera Bayport Colombia, que ofrece desde hace 11 años créditos por libranza a personas con reportes en centrales de riesgo y perfiles de riesgo elevado, este tipo de usuarios “logra obtener puntaje a su favor en corto tiempo, lo cual mejora su perfil de riesgo y su puntaje crediticio ante las centrales de riesgo, una ventaja enorme al momento de solicitar un producto financiero”, explica Lilian Perea, CEO de Bayport.

Recomendado: ¿Cómo funciona el puntaje crediticio para aprobación de créditos?

¿Cómo se califica normalmente el historial crediticio?

Para el sector bancario, por su estructura y regulación, tradicionalmente se ha enfocado en el otorgamiento de créditos a personas con altos puntajes crediticios, una calificación técnicamente conocida como score crediticio, que además de ser un reflejo de que tan responsable es una persona con sus obligaciones financieras, es una herramienta que utilizan las entidades para medir el riesgo de otorgamiento de un crédito.

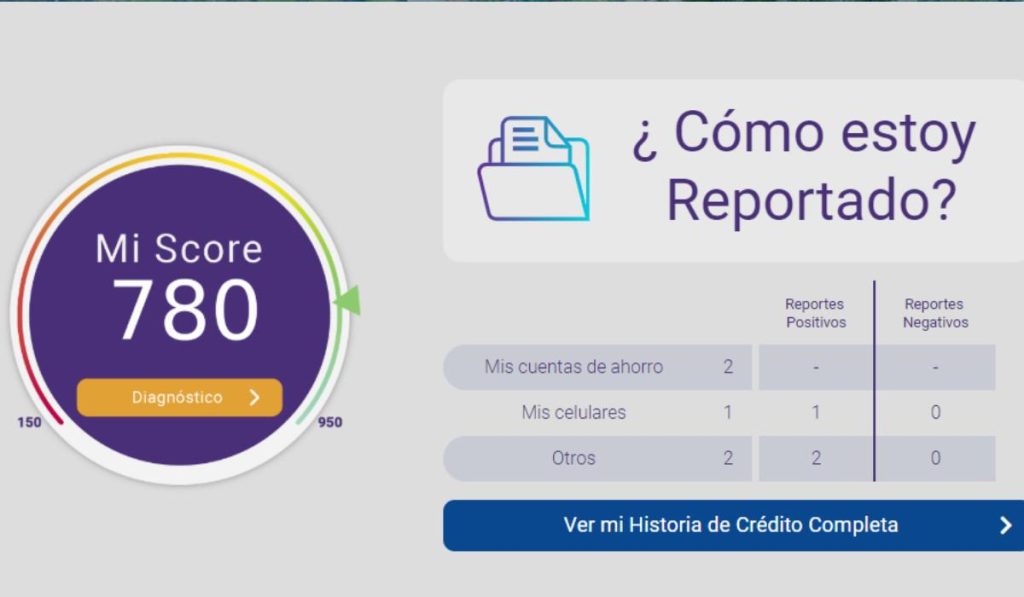

Este riesgo se mide de 0 a 1.000 puntos y evoluciona dependiendo de la responsabilidad de la persona en el cumplimiento en los pagos oportunos de las cuotas acordadas de créditos, tarjetas, el nivel de endeudamiento, los pagos de telefonía celular, suscripciones por cable, servicios públicos, entre otros.

Entre más bajo sea el puntaje crediticio, menos oportunidades tendrá la persona de acceder a un crédito en el sistema bancario tradicional. Sin embargo, existen empresas como Bayport Colombia que ofrecen créditos de libranza a usuarios que tienen un bajo puntaje por estar reportados o que tienen poca experiencia crediticia.

La libranza, una alternativa para mejorar el historial crediticio

De acuerdo con el más reciente estudio de análisis evolutivo de esta financiera, realizado en alianza con Score Acierta, Datacrédito Experian, febrero 2022, mostró que, las personas que adquieren un crédito de libranza con Bayport Colombia, logran mejorar su puntaje crediticio hasta en un 72% en 24 meses, facilitando su reintegro e inclusión financiera, factor clave para tener mayores oportunidades en el sector bancario a largo plazo. Según la investigación esta tendencia favorable se ve reflejada desde perfiles de riesgo alto (261 – 300), hasta riesgo moderado (476 – 645).

“Estos resultados evidencian los grandes avances que hemos logrado al abrirles nuestros brazos a quienes más lo necesitan con nuestro crédito de libranza, en donde no solo los ayudamos a salir de un momento difícil, sino también que en poco tiempo logran aumentar su puntaje crediticio y mejorar su perfil de riesgo, lo que significa progreso y mejoramiento de su calidad de vida”, señala Lilian Perea, CEO Bayport Colombia.

La calificación crediticia depende de los diversos parámetros matemáticos establecidos por los Operadores de Información, teniendo en cuenta el comportamiento crediticio, financiero y comercial de las personas que celebran operaciones con entidades financieras, cooperativas y empresas de sector real. El porcentaje referido es reflejo de una tendencia favorable en los perfiles de alto riesgo, tal como se indica en https://www.bayportcolombia.com/bayport-ayuda-a-mejorar-el-historial-crediticio-de-los-colombianos.

Bayport es una empresa que inició operaciones en Colombia en 2011. Su actividad principal consiste en ofrecer créditos de libranza sencillos y ágiles a funcionarios públicos y a pensionados.

Actualmente maneja más de 65.000 clientes y en Colombia, la cartera vigente supera los $850.000 millones, convirtiéndose en una de las más importantes del mercado de libranzas no bancarias, con una participación del 32% del mercado en el país. Presta servicios en 17 sucursales en 15 ciudades de Colombia.

Bayport es una empresa creada en Suráfrica, cuyo principal objetivo es ofrecer alternativas sencillas de crédito principalmente a quienes no tienen acceso a financiación bancaria.

A nivel mundial Bayport tiene una amplia presencia internacional en 9 países; 7 en África – Botswana, Ghana, Mozambique, Sudáfrica, Tanzania, Uganda y Zambia – y dos mercados en Latinoamérica, México y Colombia. En la actualidad cuenta con más de 500.000 clientes a nivel mundial.