Grupo Sura reportó al mercado sus resultados financieros consolidados para el segundo trimestre del año. A junio, la compañía totalizó una utilidad neta controladora de $5,1 billones, con un crecimiento de 525 % y una variación comparable de 12,9 %, con respecto al mismo periodo del año anterior.

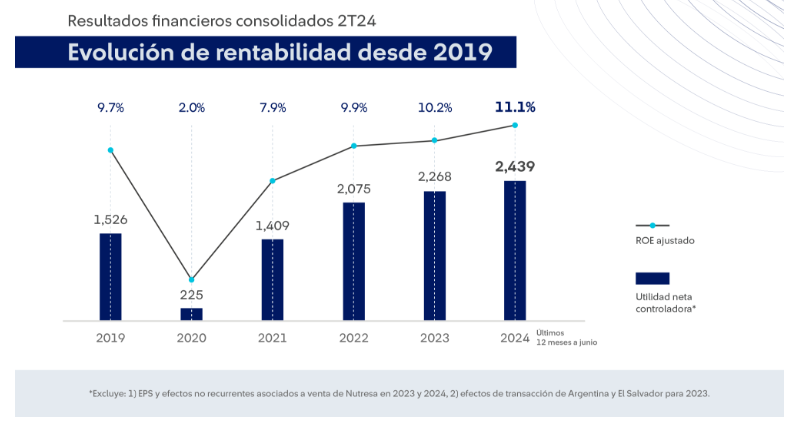

De acuerdo con la organización, este resultado refleja la positiva dinámica comercial, las eficiencias y los esfuerzos en rentabilidad de las aseguradoras de Suramericana, las administradoras de fondos de Sura Asset Management y la contribución por método de participación de Bancolombia y Grupo Argos, compañías asociadas del portafolio de Grupo Sura. De esta manera, la rentabilidad ajustada sobre el patrimonio se ubicó en 11,1 % para los últimos 12 meses a junio.

No obstante, el holding especificó en el reporte de resultados que a partir del 1 de junio de 2024 no se consolida a EPS Sura y esta inversión se categorizará como u instrumento financiero medido a valor razonable con cambios en el otro resultado integral.

«Este nuevo tratamiento contable para EPS Sura ocurre en el marco de la interpretación y alcance de las normas internacionales financieras, en especial la NIIF 10 sobre estados financieros consolidados, al interpretarse que se ha perdido el control sobre la participación en dicha inversión, en línea con la presentación del Programa de Desmonte Progresivo -PDP- presentado ante la Superintendencia Nacional de Salud el pasado 28 de mayo de 2024, oportunamente informado al mercado”, agregó Grupo Sura.

Destacado: Grupo Argos eleva utilidades en primer semestre tras desinversión en Nutresa

Más cifras de Sura a primer semestre del año

Los ingresos operacionales fueron de $22,5 billones con un crecimiento del 34,6 %, que, en tasas constantes, al excluir la EPS y los efectos asociados a la transacción de Nutresa, presentaron un incremento de 14,3 %. Este resultado fue impulsado, principalmente, por el crecimiento de las primas emitidas en los segmentos Vida y Generales de Suramericana y los ingresos por comisiones de Sura Asset Management con sus negocios de Ahorro y Retiro (pensiones) y Sura Investments (gestión de activos para personas y clientes institucionales).

De esta manera, Grupo Sura consolidó una utilidad operativa de $6,8 billones, con un incremento de 25,7 % en monedas locales y excluyendo los efectos mencionados, y el margen operativo aumentó de 17,3 % en 2023 a 18,1 % en los últimos 12 meses a junio.

“Los resultados al primer semestre muestran la fortaleza de nuestro portafolio cada vez más focalizado en servicios financieros, al igual que los esfuerzos de las compañías Sura en América Latina para continuar creciendo en ingresos, controlando gastos y mejorando márgenes operativos. Así, continuamos comprometidos con el avance de nuestra estrategia y la creación de valor a nuestros accionistas”, señaló Ricardo Jaramillo Mejía, presidente de Grupo Sura.

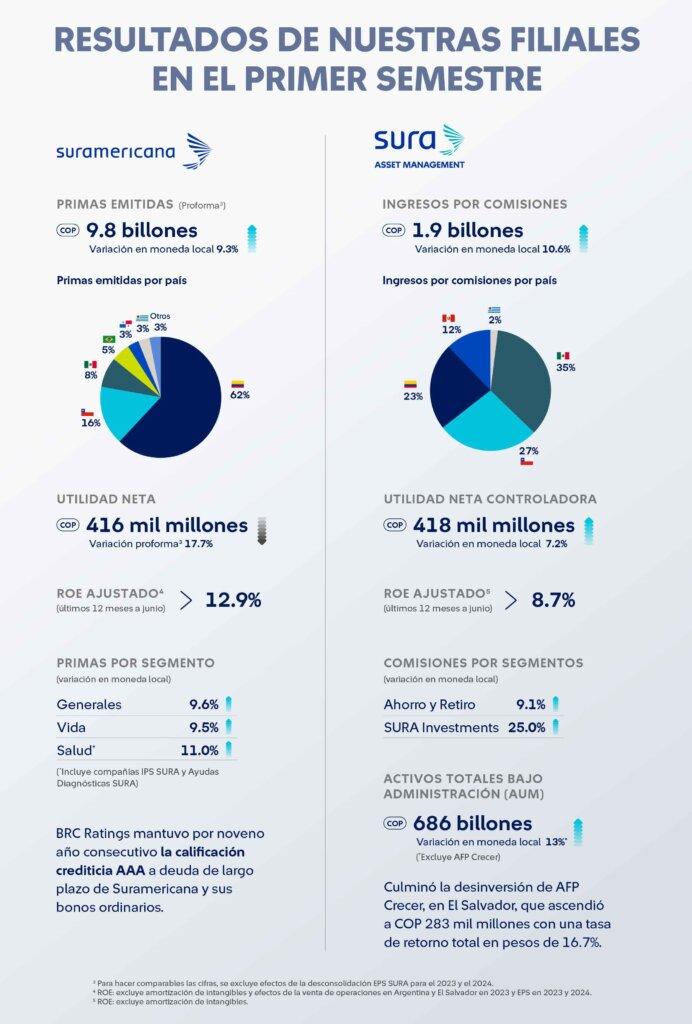

En cuanto a los resultados financieros de las filiales, Sura Asset Management consolidó a junio una utilidad neta controladora de $418.000 millones, un crecimiento en monedas locales de 7,2 % con respecto al mismo periodo del año anterior.

Continuando con un análisis proforma, Suramericana totalizó a junio $416.000 millones de utilidad neta, un decrecimiento comparable de 17,7 % frente al mismo periodo de 2023, debido, en parte, a menores ingresos por inversiones indexadas a inflación. En cuanto a las primas emitidas, estas sumaron $9,8 billones, un aumento de 9,3 % en monedas locales, y de las cuales el 50 % correspondió al segmento Generales.

“La diversificación regional de nuestras filiales contribuye significativamente al crecimiento y fortaleza de nuestro portafolio y se refleja en los resultados consolidados. De hecho, en el primer semestre, el 75 % de los ingresos por comisiones de Sura Asset Management y el 38 % de las primas emitidas de Suramericana se originaron en negocios fuera de Colombia”, concluyó Juan Esteban Toro Valencia, vicepresidente de Finanzas Corporativas de Grupo Sura.

—