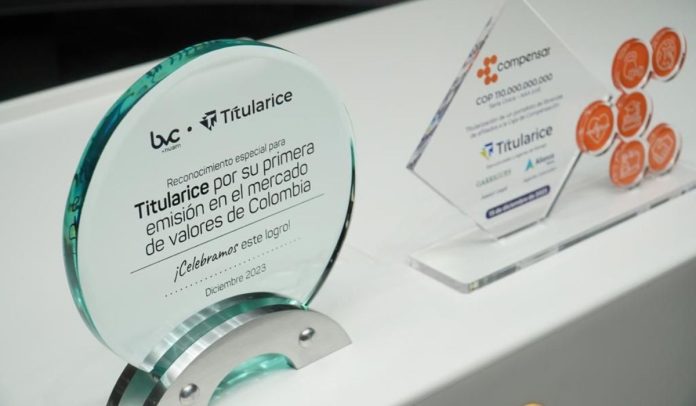

Titularice, la nueva titularizadora de activos no hipotecarios en la Bolsa de Valores e Colombia (bvc), tuvo una primera emisión con una sobre demanda de 1,18 veces el monto ofrecido.

La primera emisión de Titularice tuvo una adjudicación de $130.000 millones. La operación consiguió una calificación AAA a escala local por Fitch Ratings. El listamiento de Titularice se dio con la supervisión de la Superintendencia Financiera de Colombia, que en mayo pasado entregó el Certificado de Funcionamiento.

“El listamiento de Titularice se da en un momento crucial. Por eso lo vemos como una gran oportunidad para dinamizar nuestro ecosistema”, resaltó Andrés Restrepo, presidente (e) de bvc.

Y agregó: “Desde la bolsa le damos la bienvenida a Titularice, un emisor que enriquece la oferta de nuestro mercado de capitales con su trayectoria y potencial”.

Cómo fue la primera emisión de Titularice en la bvc

Titularice llega con el respaldo de dos grupos accionistas: Grupo Hencorp y Organización DeLima.

Grupo Hencorp, de la familia Henríquez de El Salvador, es accionista en tres titulizadoras en América Latina: Hencorp Valores, Titularizadora del Caribe y Titularice. Tiene experiencia de más de 16 años en titularización en mercados de capitales locales y regionales. También tiene productos financieros en Estados Unidos, Centroamérica y el Caribe.

Recomendado: Colombia tendrá nueva titularizadora con más opciones para mercado financiero

Organización DeLima participa en entidades como Alianza Valores y Alianza Fiduciaria, por lo que tiene conocimiento del sector financiero y del mercado de valores colombiano.

“Esta primera emisión posee una estructura eficiente y segura que, durante la jornada, tuvo sobredemanda”, dijo Ronald Ventura, vicepresidente de Titularice. “Cerramos la colocación con un bid-to-cover de 1,18x, terminando en una adjudicación por $130.000 millones a una tasa del 15 % por demanda en firme”.

La meta de Titularice, tras esta primera emisión, es “introducir nuevos productos y actores, diversificar riesgos y evolucionar para convertirse en una herramienta accesible para el público inversionista y para empresas de distintos tamaños”.

—