Corficolombiana realizó este miércoles 20 de octubre su primera emisión de bonos sociales por un monto de $500.000 millones, una colocación que es calificada AAA por Fitch Ratings.

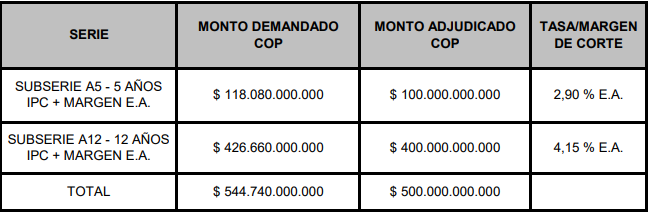

La emisión de Corficolombiana se efectuó bajo subasta holandesa con una inversión mínima por bono de $10 millones. No obstante, el monto demandado ascendió a $544.740 millones bajo las siguientes condiciones:

El agente colocador fue Casa de Bolsa. Los plazos y referencias son atados al IPC a cinco y 12 años con una tasa máxima de IPC + 3,00% a cinco años e IPC + 4,15% a 12 años. (Ver más Mercados)

Corficolombiana detalló que el uso de los recursos conseguidos por la emisión debe ser la financiación y refinanciación de proyectos de infraestructura que cumplen los criterios de elegibilidad y, resalta la firma que, estos proyectos contribuyen en el avance de los Objetivos de Desarrollo Sostenible.

A su vez, la totalidad de los recursos captados en esta emisión se utilizarán para financiar o refinanciar los aportes de deuda subordinada que el emisor destina al desarrollo de proyectos de infraestructura vial tales como Covioriente y Covipacífico.

Esta es la primera emisión de bonos sociales de Corficolombiana y la más reciente en términos generales tras la realizada por la entidad en 2019 por un total de $500.000 millones, pero que recibió una demanda por $823.000 millones, equivalente a un bid to cover de 1,6x sobre el monto adjudicado.

Por otro lado, esta es la quinta emisión de bonos sociales que se realiza en el mercado local, tercera que se realiza en 2021 y la primera después de la exitosa subasta del TES Verde realizada por el Gobierno Nacional.

—