La petrolera GeoPark, que cotiza en Wall Street y ostenta operaciones en varios países latinoamericanos, anunció hoy que comenzó una oferta pública de adquisición (OPA) para comprar en efectivo hasta US$255 millones del monto total de capital pendiente de sus bonos senior al 6,500% con vencimiento en 2024 y una solicitud de consentimiento para las enmiendas propuestas al contrato relacionado.

La oferta de compra y la solicitud de consentimiento se realizan en los términos y sujetos a las condiciones establecidas con fecha del 6 de abril de 2021 y el consentimiento y la carta de transmisión relacionados.

La oferta pública vencerá a las 11:59 p.m. hora de Nueva York, el próximo 3 de mayo de 2021, a menos que la compañía lo prorrogue o lo rescinda antes a su exclusivo criterio, destacó GeoPark.

El propósito de la oferta de compra es adquirir obligaciones negociables en circulación hasta el monto máximo de la oferta y el propósito de la solicitud de consentimiento es obtener aprobación para efectuar las enmiendas propuestas.

La contraprestación por las obligaciones negociables ofrecidas y aceptadas para la compra de conformidad con la oferta pública es de U$1.000 por cada bono.

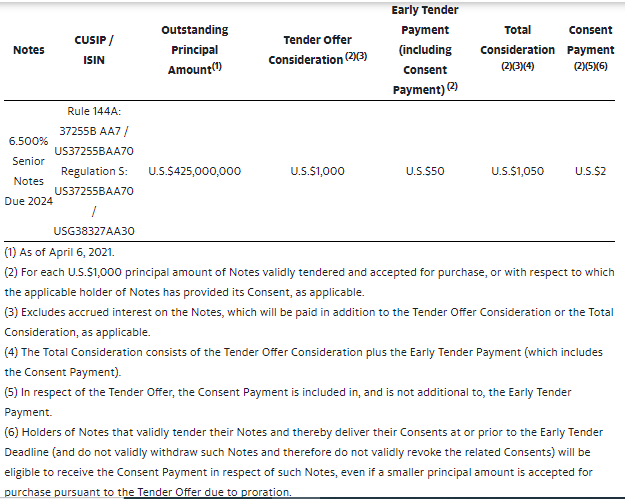

La siguiente tabla resume la contraprestación de la oferta de compra, el pago de la oferta anticipada, la contraprestación total y el pago por consentimiento por cada monto de capital.

—