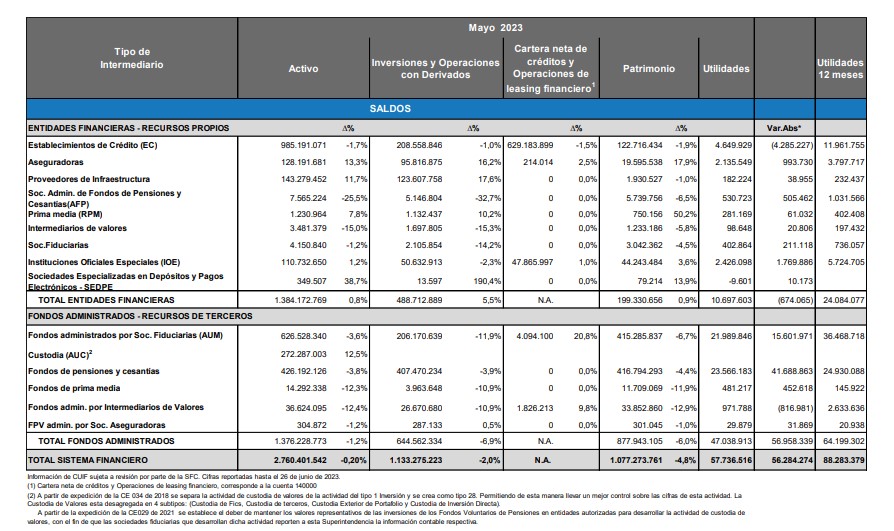

En el informe que entrega la Superintendencia Financiera de Colombia (SFC) a mayo, se reveló que los activos tanto propios como de terceros en manos de las entidades del sistema financiero alcanzaron $2.760.4 billones.

Esto presentó una variación real anual del -0,20 % y una nominal de 12,1 % anual.

“De este valor $1,384.2 billones (50.1% del total) corresponden a recursos propios de las entidades vigiladas, mientras que los recursos de terceros, incluyendo activos en custodia, alcanzan los $1,376.2 billones (49.9% del total).”, señaló el documento.

En total, el sistema financiero colombiano ganó a abril $57,7 billones, acumulando $88,2 billones en los últimos 12 meses.

Dentro de este informe se resaltó que los fondos de pensiones fueron los que generaron mayores rendimientos a sus afiliados por $23,5 billones en el acumulado a mayo de este año.

En segundo lugar, se ubicaron los fondos administrados por sociedades fiduciarias con rendimientos para sus clientes a mayo en $21,9 billones.

En tercer lugar, lo hicieron los establecimientos de crédito con $4,6 billones a mayo, $4.3 billones menos que las reportadas en mayo de 2022.

“En el mes el comportamiento de los mercados financieros estuvo influenciado por indicadores que señalaban un panorama alentador en las economías estadounidense y de China, mientras que Europa mostró señales menos favorables”, dice el informe.

Las sociedades fiduciarias son el principal administrador de activos del sistema financiero con $898.8 billones, es decir el 65,3 % de los recursos de terceros y el 32,6 % del total de los activos del sistema, de los cuales $272.3 billones correspondieron a la actividad de custodia de valores. La relación de activos totales a PIB fue 182,8 %.

Con excepción de las Sedpes, se observaron incrementos de las utilidades en todas las industrias al cierre de mayo. Las utilidades de las Instituciones Oficiales Especiales (IOEs) alcanzaron $2.4 billones, seguidas por la industria aseguradora con $2.1 billones, las AFP con $530.7 mm, las sociedades fiduciarias con $402.9 mm, los proveedores de infraestructura con $182.2 mm y los intermediarios de valores con $98.6 mm. En contraste, las SEDPES registraron resultados de -$9.6 mm.

Comportamiento de más actores del sistema financiero

A abril de 2023, los fideicomitentes de negocios administrados por las sociedades fiduciarias reportaron rendimientos acumulados en lo corrido del año por $22 billones, lo cual representa, un aumento de $1 billón frente al reportado el mes anterior

Los inversionistas de los 222 fondos de inversión colectiva (FIC) administrados por las sociedades fiduciarias y las sociedades comisionistas de bolsa de valores (SCBV) reportaron, en lo corrido del año, un incremento en el saldo de $3 billones, debido a las ganancias netas en la valoración de instrumentos de deuda.

Los inversionistas de los 109 fondos de capital privado (FCP) administrados por las sociedades fiduciarias e intermediarios de valores percibieron rendimientos por $1,1 billones.

Frente al ahorro de largo plazo administrado en los fondos de pensiones obligatorias, los 18,913,589 de afiliados percibieron en sus cuentas individuales rendimientos de $22.6 billones en los últimos 12 meses.

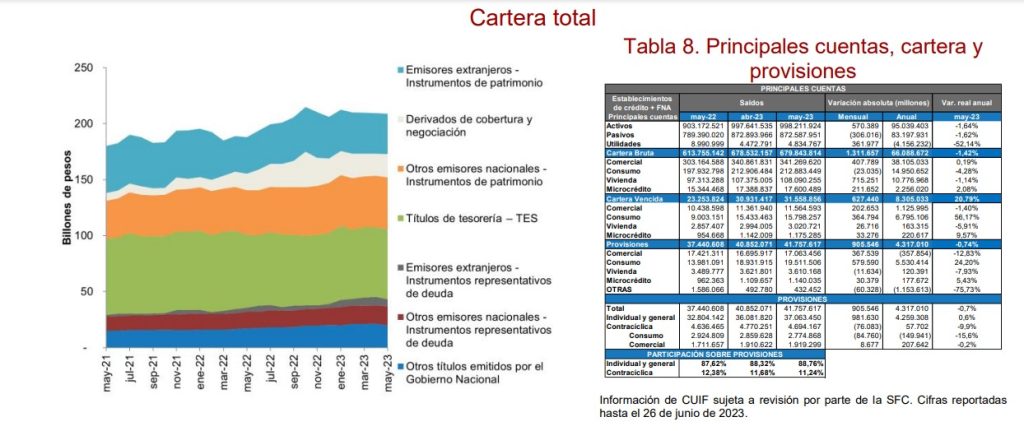

Las inversiones de las vigiladas con recursos propios y de terceros en el mercado de capitales alcanzaron $1,133.3 billones, el 75,1 % del PIB. La mayor proporción corresponde a recursos administrados de terceros con $644.6 billones, el 56,9 % del total de las inversiones.

Comportamiento de los CDT y cartera

Dentro del informe se resalta que los depósitos a término (CDT) mantienen un crecimiento dinámico, en mayo se observó un aumento intermensual de $3.5 billones en su saldo nominal y un crecimiento real de 36,6 %.

El saldo con vencimiento superior a un año alcanzó $158 billones, del cual $93 billones correspondieron a depósitos con plazo mayor a 18 meses, esto es, el 58,9 % del total. La tenencia de CDT se distribuyó 67,1 % en personas jurídicas y entidades oficiales, y el restante 32,9 % en personas naturales.

Por otro lado, el saldo bruto de la cartera ascendió a $679.8 billones y el indicador de profundización se situó en 45 % del PIB. Por segundo mes consecutivo, la cartera registró un crecimiento real anual negativo con -1,42 % en el saldo bruto.

“El mayor aporte anual real negativo de las modalidades de consumo y vivienda con -4,28 % y -1,14 % respectivamente, y la reciente desaceleración de la cartera comercial; que no pudieron ser neutralizados por la variación positiva de microcrédito; el incremento del saldo en términos intermensuales ($1,3 billones, inferior en $8 billones al reportado en igual mes de 2022); la dinámica de los desembolsos a hogares y empresas que alcanzaron $43,8 billones; la corrección del efecto inflación en la medida en que la tasa de crecimiento nominal es superior (10,8 %) al incremento real”, resaltó el documento.

La cartera comercial fue menos dinámica con una variación de 0,19 % real anual en el mes, no obstante, completó diecinueve meses consecutivos en terreno positivo.

Por el lado del consumo continuó desacelerándose con una variación de -4,3 % real anual (7,6 % nominal) en mayo, registrando la tasa de crecimiento más baja de los últimos nueve años.

La financiación para adquisición de vivienda disminuyó con un registro de -1,1 % real anual, siendo mayo el cuarto mes consecutivo con crecimiento negativo en términos reales.

Y el microcrédito completó veintisiete meses consecutivos de registros positivos hasta 2,1 % real anual y con un aumento intermensual del saldo nominal de $211.7mm. Los desembolsos en el mes alcanzaron $1.2 billones.