El fondo de inversión Jupiter Asset Management (AM) reveló hoy su posición frente a las elecciones en Colombia, así como la expectativa de mercados, PIB y petróleo Brent. La información de mercados se puede leer aquí.

De acuerdo con Alejandro Arévalo, jefe de Deuda de Mercados Emergentes de Jupiter AM, “Colombia está mejor posicionada frente a otros emergentes con niveles de deuda bajando”, mejora en sus ingresos y usando menor endeudamiento externo tal como se anunció en el Plan Financiero de 2022.

En opinión de Arévalo, las calificadoras de riesgo Fitch y S&P se apresuraron al tomar la decisión de quitarle el grado de inversión el año pasado sobre todo teniendo como referencia que el mundo estaba en una pandemia.

El experto reveló que Jupiter está en “overweight” en activos de Colombia frente a otros mercados agentes del mercado porque cree que “hay una prima en el mercado colombiano”.

Detalló que los bonos de Colombia están pagando más de 1 % frente a bonos de Brasil, lo cual ofrece oportunidades para sus clientes que son, principalmente, fondos de pensiones, aseguradoras, family offices.

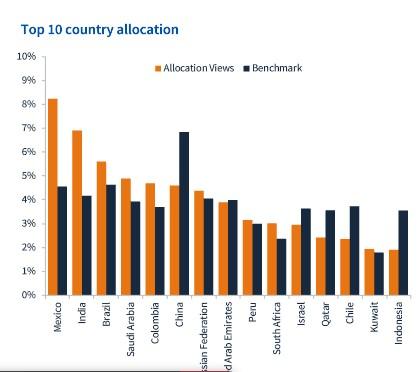

Fuente: Jupiter AM.

Para el vocero de Jupiter AM, no es descartable el riesgo político por las elecciones en Colombia. Sin embargo, fue enfático al decir que si un gobierno de izquierda queda electo a la Presidencia a mediados de 2022 se deberá enfrentar a un “congreso fragmentado”.

Eso limita que las promesas de campaña se puedan convertir en realidad, tal como pasó con los gobiernos de izquierda en Perú y Chile.

Si Gustavo Petro queda electo, poco va a poder cambiar en la regulación que pueda dañar significativamente a la economía como la conocemos hoy, aseguró el analista.

Con eso en mente, los expertos de Jupiter Asset Management consideran que Colombia tiene un “upside” de oportunidades, al tiempo que cree que los mercados internacionales están castigando excesivamente a los activos colombianos.

Tomando esos antecedentes, Jupiter reveló que ha aumentado su exposición en bonos de aeropuertos en mercados como México, así como en compañías de infraestructura de la región latinoamericana.

Esa decisión de inversión se basa en la alta demanda esperada en medio de un despegue de los viajes de turismo que podrían venir de china cuando se levanten las restricciones a sus ciudadanos que se volvieron viajeros frecuentes.

También, dijo Arévalo, están más inclinados hacia el mercado de compañías petroleras por razones como ese impulso de los viajes que representará más demanda de combustible en la industria aeronáutica.

Lea más: Fondo Jupiter AM se enfoca en inversiones sostenibles y prevé crecimiento en Colombia y la región

En Colombia, Jupiter también está inclinado hacia empresas de utilities (energía) que no estén tan expuestas a la tasa de cambio.

El analista dijo que el Gobierno de Colombia prevé que el Producto Interno Bruto (PIB) crecería 5 % en el año 2022, pero el fondo de inversión -con sede en Londres- prevé que la economía colombiana pueda crecer incluso al 7 % este año.

No sería descartable, dijo, un escenario de altos precios del petróleo que calcula podría llegar a US$120 por barril para la referencia Brent, incluso sin tomar en cuenta que pueda haber un conflicto entre Rusia y Ucrania.

Mirando a los emergentes

En la presentación hecha este miércoles, Jupiter AM reveló que ha aumentado su posición en mercados emergentes y empresas que, en su concepto, tienen potencial.

“La deuda de mercados emergentes está sobrevendida”, aseguró Arévalo.

Ese análisis para elevar sus posiciones tomó en cuenta también que el riesgo de taper tantrum (retiro de liquidez) por parte de la Fed en Estados Unidos “es reducido y representa oportunidad para los activos emergentes”.

Sumado a ello, consideran que los fundamentales de crédito están mejorando entre los emergentes y muchos de los fondos internacionales tienen hoy en día baja participación en activos emergentes.

Relató que algunos tienen apenas el 5 % de su portafolio en emergentes y eso “genera un espacio de oportunidad” para que hagan más inversiones en esos mercados.

Las empresas emergentes, comparadas con mercados desarrollados, tienen menor apalancamiento, incluso en niveles bajos de los últimos 10 años y las calificadoras están pasando sus calificaciones a estables o positivas, fue uno de los argumentos de Jupiter para mirar más hacia esos mercados emergentes.

De su parte, William López, director de América Latina y EE. UU. Offshore en Jupiter Asset Management, destacó el crecimiento de las inversiones que tienen en cuenta un mayor peso en los estándares de sostenibilidad, Gobierno y ambiente.

Dijo que, aunque el pionero en la emisión de bonos verdes en América Latina fue Chile, Colombia se ha convertido en un referente en la colocación de bonos verdes, así como de bonos sociales, tanto por parte de empresas y del Gobierno Nacional.