.jpeg)

“Nuestra opinión sobre Ecopetrol: Los sólidos resultados de ISA y del segmento midstream compensaron con creces las cifras más débiles de downstream”, señaló el banco de inversión J.P.Morgan en un análisis sobre Ecopetrol al que tuvo acceso Valora Analitik.

El documento indica que el Ebitda ajustado de Ecopetrol de US$3.400 millones disminuyó un 4,6 % intertrimestral, pero estuvo un 3,1 % por encima de las estimaciones de la entidad y un +2,8 % frente a las estimaciones de consenso del mercado.

La superación de las expectativas de J.P.Morgan fue impulsada por la filial de energía y vías de Ecopetrol llamada ISA y por el segmneto Midstream, que “compensaron con creces la presión de downstream y el estancamiento de upstream”.

J.P.Morgan señala que:

(a) El Ebitda de transmisión de energía y autopistas de US$737,8 millones aumentó un 30,2 % intertrimestral, ubicándose un 19,3 % por encima de estimaciones del banco de inrvesión.

Este sólido desempeño se debió principalmente al negocio de transmisión de energía, que se benefició de la revisión periódica de tarifas de los transmisores de Brasil;

(b) El Ebitda de midstream de US$670,2 millones disminuyó un 3,5 % intertrimestral, pero superó sus estimaciones en un 4,1 % gracias a márgenes más sólidos.

(c) El Ebitda de Upstream de US$1.972 millones disminuyó 10,5 % trimestre sobre trimestre, en línea con las visión de los analistas de la entidad, ya que los costos operativos mejores de lo esperado (-7,3 % vs JPM) fueron compensados por precios más débiles (-4,9 % vs JPM).

.jpeg)

La disminución marginal en los volúmenes fue impulsada por problemas de orden público, huelga de camioneros, menores entregas de gas debido a contratiempos operativos en Reficar y el cierre de la planta de Gibraltar, detalló el informe del banco estadounidense.

Recomendad: Kushki y J.P. Morgan forman alianza para expandir soluciones de pago en América Latina

(d) Los números de Downstream estuvieron más presionados de lo anticipado. El Ebitda de US$29,3 millones disminuyó 73,5 % t/t, incumpliendo sus estimaciones en un 59,6 %.

La compresión del margen se debió principalmente a diferenciales más débiles, especialmente para destilados medios y gasolina, mientras que los volúmenes fueron menores debido al mantenimiento mayor programado en Cartagena. En los cálculos de J.P.Morgan, el flujo de caja libre (FCF) fue positivo en $5,6 billones (US$1.400 millones), o un rendimiento anualizado de 35,9 %.

Esta cifra se derivó de un resultado operacional de $12,5 billones (US$3.000 millones), parcialmente compensado por inversiones de $4,7 billones (US$1.200 millones) y pagos de intereses de $2,1 billones (US$500 millones).

En consecuencia, después de considerar el impacto cambiario y los pagos de dividendos de $2,7 billones (US$669 millones), la deuda neta se mantuvo relativamente estable en $102,4 billones (de $102,7 billones en el 2T24), o US$24.600 millones.

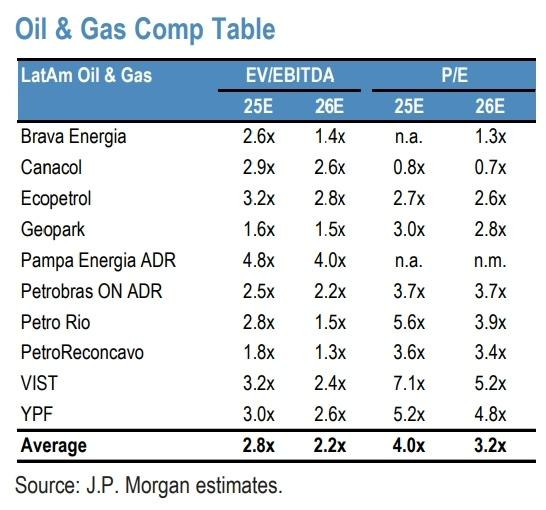

El apalancamiento aumentó a 1,8x DN/Ebitda (vs 1,7x en el 2T24) debido a un menor EBITDA LTM. Esperamos una pequeña reacción positiva que refleje la ligera superación del consenso.

Tras hacer ese recuento de los resultados de Ecopetrol, los analistas de J.PMorgan destacaron que son ISA y el segmento de downstream los que están soportando los resultados de Ecopetrol mientras que la producción propia del negocio de hidrocarburos se ve impactada por diversos factores tanto internos como internos.

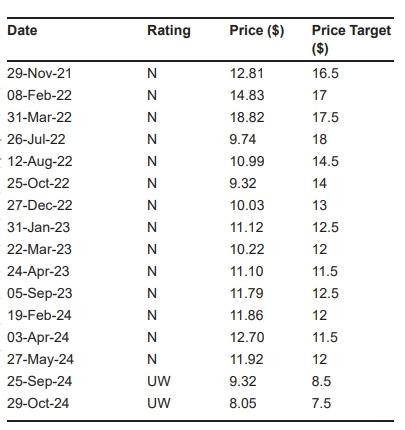

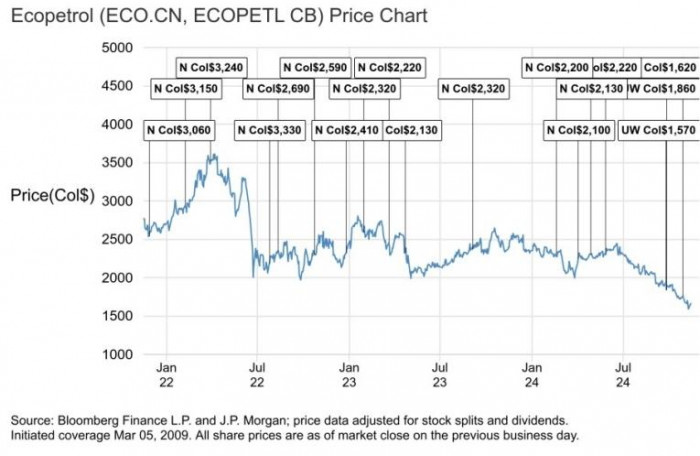

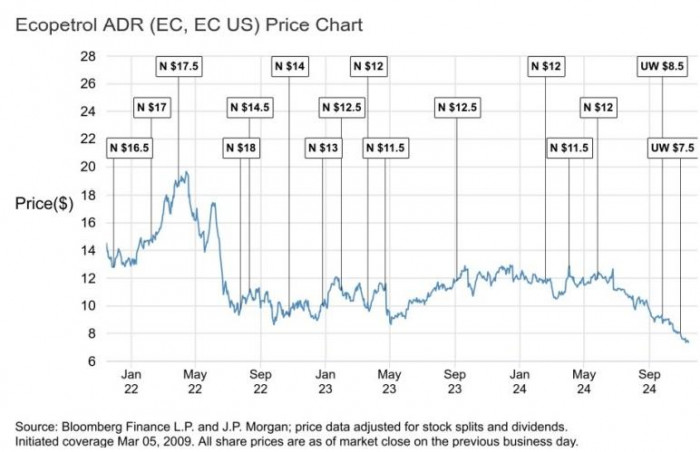

En ese sentido, el informe conocido por Valora Analitik indica que el banco de inversión mantuvo la recomendación de “UnderWeight” o “Infraponderar” sobre los ADR y las acciones de Ecopetrol.

Misma decisión tomó sobre los precios objetivo para ambos activos dejándolos en US$7,5 para el ADR y $1.760 para las acciones. Esos precios fueron recortados el pasado 29 de octubre.

—