El pasado 7 de noviembre Ecopetrol reveló sus estados financieros del tercer trimestre en los que se evidenció un comportamiento mixto, el cual fue destacado por J.P. Morgan en un reciente reporte.

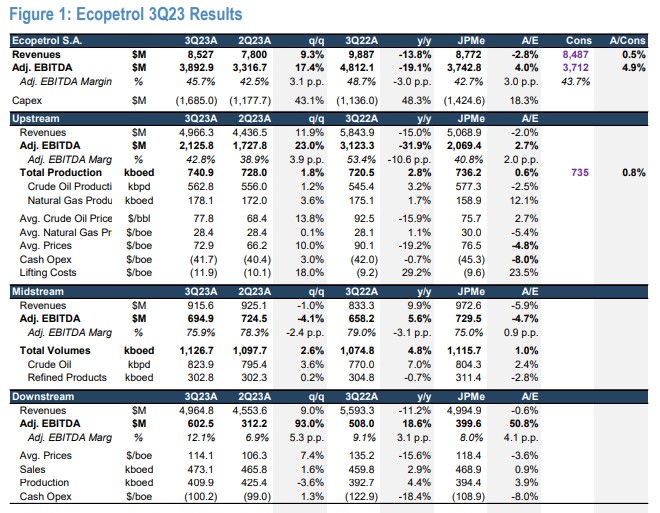

“Ecopetrol reportó resultados de ganancias en el trimestre 4 % mejores que nuestras estimaciones y 4,9 % superiores al consenso de US$3.700 millones”, dijo el banco.

Para J.P. Morgan, el ritmo fue impulsado principalmente por sustancial crecimiento downstream (con menores Opex impulsando las cifras de Ebitda) y sólido resultado de aguas arriba.

En el informe del Banco internacional se asegura que el rendimiento de las refinerías alcanzó 409,9 mbd (millones de barriles por día), creciendo 3,9 %, “basado en una disponibilidad operativa del 95,1% en el trimestre”.

Además, que el Opex en efectivo de US$100,2/bpe (barriles por día) fue un 8 % menor que su estimación de US$108,9/bep, “lo que impulsó el margen EBITDA un 5,3% intertrimestral hasta el 12,1 %”.

Recomendado: Se descolgaron utilidad neta e ingresos de Ecopetrol en tercer trimestre

De otro lado, J.P. Morgan señaló que “el FEPC (Fondo de Estabilización de Precios al Combustible) totalizó en promedio US$6.200 millones en el trimestre, “y los dividendos deberían ayudar a equilibrar la cuenta anual. Esperamos una pequeña reacción positiva a este conjunto de resultados”.

Lo malo que vio J.P. Morgan en los resultados de Ecopetrol

Si bien el banco estadounidense resaltó en su reporte los resultados obtenidos por Ecopetrol en el tercer trimestre del año, también mencionó algunos puntos que no fueron tan positivos.

Para J.P. Morgan, Midstream e ISA no cumplieron con las expectativas. “A pesar de volúmenes midstream ligeramente por encima de nuestras estimaciones (especialmente en mayors producción), los ingresos fueron débiles, compensando con creces el ritmo del EBITDA márgenes”.

“Los ingresos y márgenes de ISA fueron un fracaso, además de un disminución secuencial y anual. Entre las razones de la disminución interanual del 9,7 %, la gerencia destacó el impacto monetario de los activos financieros en Chile y retrocesos en el segmento de telecomunicaciones por la desaceleración de nuevos”.

—