El Grupo Aval publicó este miércoles su informe de resultados financieros en el que se evidenció una leve caída en sus ganancias del segundo trimestre de 2024.

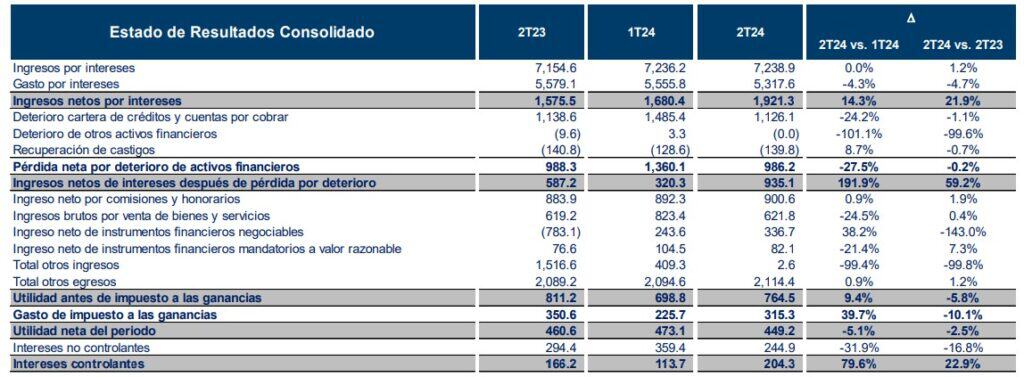

Entre abril y junio, el holding cerró con una utilidad neta de $449.200 millones, lo que representó una reducción de 2,5 % frente al mismo periodo de 2023 cuando la cifra llegó a $460.000 millones. 10

En contraste, los ingresos netos por intereses finalizaron los tres meses en $1,9 billones, un alza de 21,9 % frente a igual periodo de 2023.

En los últimos 12 meses, los bancos Aval ganaron una participación de mercado de 83 pbs (puntos básicos) en cartera bruta, distribuidos en 108 pbs en cartera comercial, 125 pbs en cartera de consumo y 57 pbs en cartera de vivienda.

Es importante recordar que de este conglomerado hacen parte el Banco de Bogotá, Banco Popular, Banco AV Villas, Banco de Occidente, Corporación Financiera Colombiana y el fondo de pensiones Porvenir.

Los activos totales al 30 de junio de 2024 registraron un incremento del 6,2 % versus los activos totales al 30 de junio de 2023 y de 3,2 % versus el 31 de marzo de 2024.

Recomendado: Presidenta de Grupo Aval pide acelerar recorte de tasas de interés

El crecimiento fue impulsado por un incremento anual del 3,4 % en el saldo de cartera, un alza de 13,5 % en inversiones no negociables y un auge anual de 13,3 % en otros activos.

La cartera en el Grupo Aval

La cartera bruta alcanza los $193 billones, con un 2,4 % de crecimiento trimestral y 4,8 % anual. Por su parte, los depósitos consolidados ascienden a $198 billones con un crecimiento trimestral de 4,8 % de y 10,1 % anual.

Este crecimiento fue impulsado principalmente por un aumento del 5,9 % en la cartera y leasing comercial, de 10,8 % en la cartera y leasing hipotecaria y de 0,9 % en la cartera consumo.

La empresa informó que durante el trimestre, la calidad de cartera vencida de más de 30 días mejoró 5 pbs y la cartera vencida de más de 90 días se deterioró 10 pbs, como resultado del rodamiento de la cartera comercial a 30 días.

—