El Grupo Aval, fundado por el banquero Luis Carlos Sarmiento Angulo, reportó “sus mejores resultados de la historia” para un trimestre con una utilidad neta atribuible de aproximadamente $950 mil millones en el segundo trimestre de 2021.

Más noticias de empresas aquí.

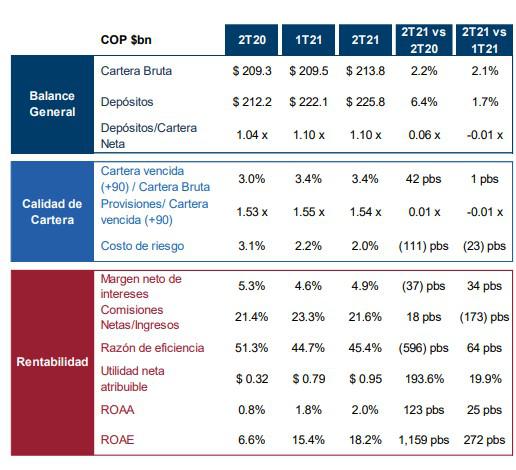

Dijo el holding que el incremento es cercano al 20 % frente al primer trimestre de 2021 y casi el triple de la utilidad neta atribuible generada durante el mismo trimestre de 2020.

El informe de Aval detalla que la utilidad neta atribuible para el primer semestre de 2021 fue de $1,74 billones, mostrando un crecimiento de 70.1 % en comparación con el mismo periodo de 2020.

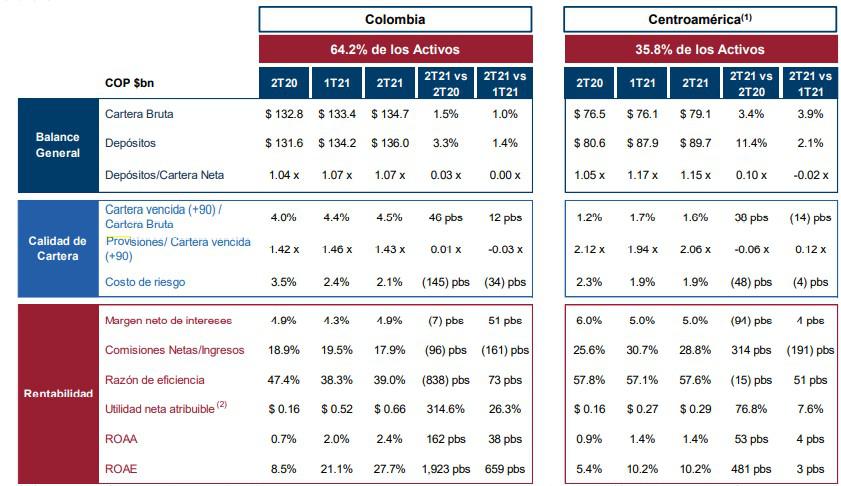

Al revelar sus indicadores, el grupo dijo que el ROAE del trimestre fue 18.2 % frente al 15.4 % del primer trimestre de 2021 y 6.6 % del mismo trimestre de 2020. Para el caso del ROAE acumulado para el primer semestre fue 16.7 % frente a 10.4 % del primer semestre de 2020.

En el caso del ROAA del segundo trimestre fue 2.0 % versus el 1.8 % del primer trimestre de 2021 y el 0.8 % del segundo trimestre del año anterior. El ROAA acumulado del primer semestre de 2021 fue 1.9 %.

Por otro lado, el Grupo Aval reveló que la cartera total creció aproximadamente 6 % durante el primer semestre de 2021, mientras que los activos y los depósitos totales crecieron 6.6 % en el mismo periodo.

Los clientes digitales activos al cierre de junio de 2021 alcanzaron los 5.2 millones, creciendo aproximadamente el 31 % en los últimos 12 meses.

De su parte, el patrimonio atribuible creció aproximadamente 8 % en los últimos 12 meses, en tanto los ratios de capital regulatorio (Tier 1) de los bancos Aval (Banco de Bogotá, Occidente, Popular y AV Villas), ahora reportados bajo Basilea 3, crecieron entre 130 y 310 puntos básicos en los últimos 12 meses.

Balance Grupo Aval

Relacionado: Moody´s mejora perspectiva y confirma calificación de Grupo Aval

Cartera, interés y depósitos

Se destacó además que la cartera vencida a más de 90 días decreció 14 puntos básicos frente al cierre de 2020 y se mantuvo estable en comparación con el primer trimestre del 2021 en 3.4 %.

El costo de riesgo del primer semestre fue 2.1 % y decreció 60 puntos básicos frente al primer semestre de 2020 y 110 puntos básicos versus el segundo semestre de 2020, indicó el reporte enviado al mercado local.

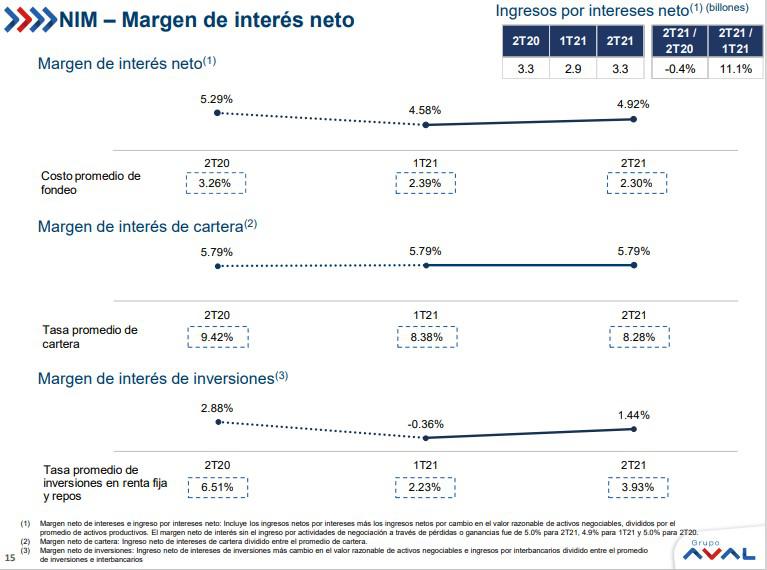

En el caso del Margen Neto de Intereses (MNI), fue 4.8 % en el semestre frente al 5.1 % del primer semestre de 2020 y 5.2 % del segundo semestre de 2020.

El MNI de cartera fue de 5.8 % durante el primer semestre de 2021 frente al 6.0 % del primer semestre de 2020 y 5.9 % del segundo semestre de 2020.

El ingreso neto por comisiones del segundo trimestre de 2021 aumentó un 19.2 % frente al segundo trimestre de 2020 y disminuyó un 3 % frente al primer trimestre de este año, explicado principalmente por el “impacto de las demostraciones violentas que se vivieron durante el segundo trimestre de este año. Durante el semestre, este número aumentó un 8.7% frente al primer semestre de 2020”.

El ingreso derivado del sector no financiero creció un 22 % durante el trimestre y un 60 % comparando el primer semestre de 2021 frente al mismo semestre de 2020.

Finalmente, reveló que la razón de eficiencia, medida como gasto operacional sobre ingreso total fue de 45.4 % para el trimestre frente al 44.7 % del primer trimestre de 2021. La relación de gasto operacional sobre activos promedio fue de 3.2 % en el trimestre frente al 3.1 % del primer trimestre del año.