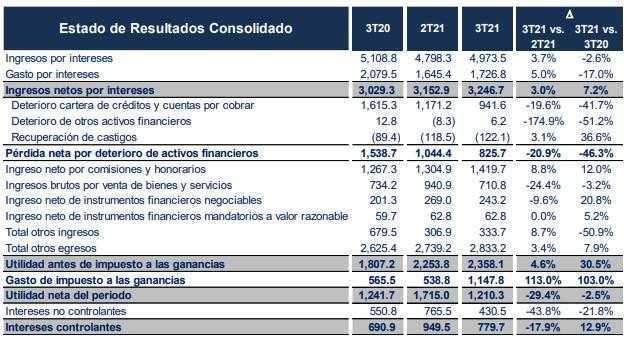

El holding colombiano Grupo Aval reportó una utilidad neta atribuible a los accionistas de $779.700 millones ($35.0 por acción) para el tercer trimestre de 2021. Lea más de mercados.

Elevó la ganancia neta atribuible a los accionistas versus los $690.900 millones ($31.0 por acción) reportado en el mismo periodo de 2020.

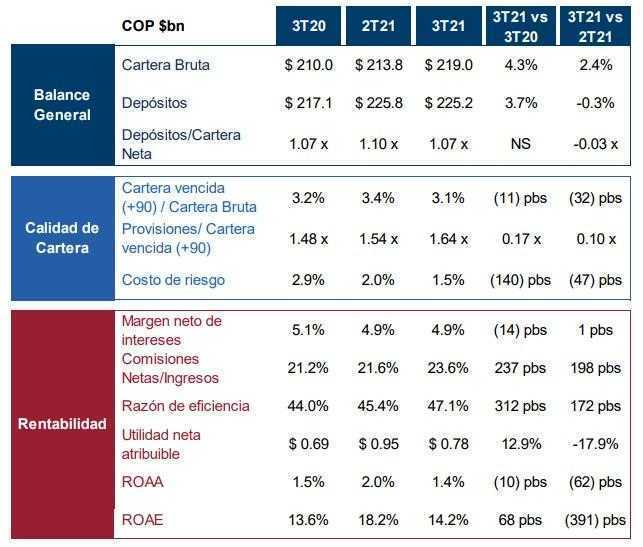

El informe del grupo indica que el ROAE fue 14.2% y el ROAA fue 1.4% en el tercer trimestre del 2021.

Detalló que, como resultado del incremento en la tasa impositiva, derivado de la reforma tributaria que fue recientemente aprobada por el Congreso de Colombia, el pasivo por impuesto diferido de Grupo Aval aumentó en aproximadamente $485 mil millones, resultando en un ajuste por una única vez de $200 mil millones en el gasto de impuestos de la utilidad neta atribuible del tercer trimestre de la compañía.

El Grupo Aval dijo que registró sus mejores resultados antes de impuestos en un trimestre.

Para los primeros nueve meses del año 2021, la utilidad neta atribuible de Grupo Aval ascendió a los $2.5 billones, mostrando un incremento de aproximadamente el 50 % frente al mismo periodo del 2020, un ROAE de aproximadamente el 16% y un ROAA de 1.7%.

Relacionado: Moody’s afirma calificaciones de Grupo Aval, pero cambia perspectiva

Las comisiones netas crecieron 9.8% durante los primeros nueve meses del año y aproximadamente 12% frente al mismo trimestre del 2020.

De su parte, el indicador de comisiones netas sobre ingresos del trimestre fue de 23.6%, aumentando 200 puntos base frente al trimestre anterior y 240 puntos básicos frente al mismo periodo de 2020.

El Grupo Aval indicó que, aunque los ingresos provenientes de los proyectos de infraestructura decrecieron $117 mil millones frente al tercer trimestre de 2020, durante los primeros nueve meses del año, los ingresos de infraestructura aumentaron un 21% frente a los primeros nueve meses de 2020.

Entre tanto, el margen neto de intereses consolidado de Aval y el margen neto de intereses de cartera se mantuvieron estables en aproximadamente 4.9% y 5.8%, comparado con el trimestre anterior.

El documento muestra que, impulsado por la cartera retail, el portafolio de cartera consolidado de Aval creció 8.6% durante los primeros nueve meses del año y 2.4% en el trimestre, mientras que la cartera vencida a más de 30 días y la cartera vencida a más de 90 días, como porcentaje del total de cartera, decrecieron aproximadamente 50 puntos básicos (pbs) respectivamente.

El costo de riesgo del trimestre fue 1.5%, mejorando alrededor de 50 pbs frente el trimestre anterior y 140 pbs frente al mismo trimestre de 2020. Para los primeros nueve meses del año, el costo de riesgo mejoró aproximadamente 80 pbs frente al mismo periodo del año anterior.

Finalmente, reveló que los bancos Aval (Banco de Bogotá, Av Villas, Occidente y Popular) cerraron el trimestre con un indicador de solvencia básica ordinaria entre 9.3% y 12.7% y un indicador de solvencia total entre 11.7% y 13.5%.

—