Este lunes 28 de febrero terminó el periodo para las ofertas públicas de adquisición (OPA) que lanzó el Grupo Gilinski por Sura y Nutresa en la Bolsa de Valores de Colombia (bvc), con las cuales el empresario caleño busca aumentar su participación en ambas compañías, claves para el Grupo Empresarial Antioqueño (GEA).

Tras el cierre final, Gilinski logró el siguiente resultado:

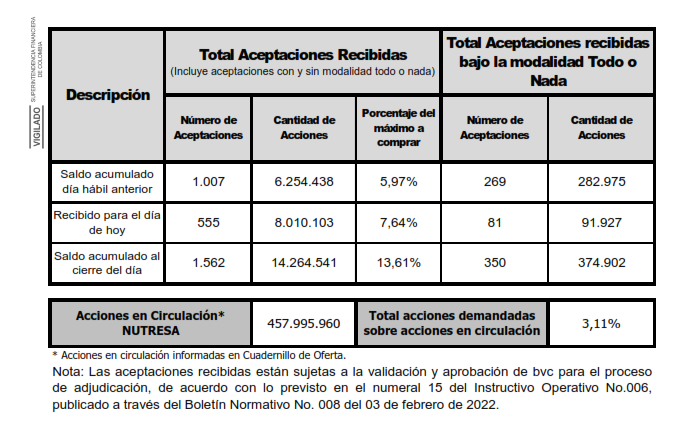

Por Nutresa obtuvo 1.562 aceptaciones equivalentes a 14.264.541 acciones y el 13,61% del máximo a comprar. De este modo, obtuvo 3,11% del total de acciones demandadas sobre los títulos en circulación, lejos del 18,3% y 22,8% del total suscrito que buscaba la nueva OPA por Nutresa.

Preliminarmente, tras las dos OPA, Gilinski quedaría con poco más del 30,8% de las acciones de Nutresa.

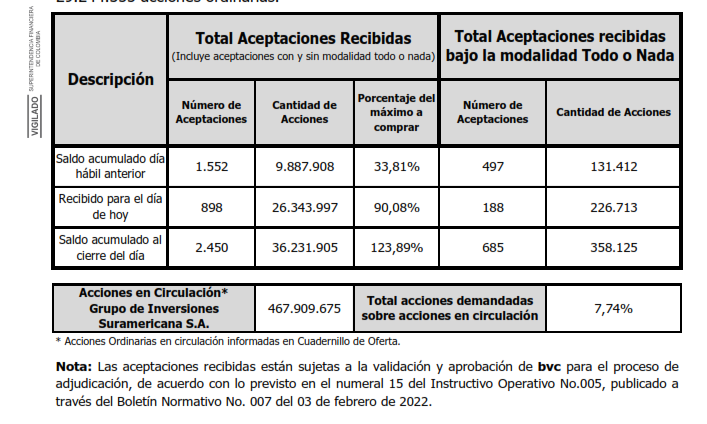

A su vez, por los títulos de Grupo Sura las negociaciones sumaron 2.450 aceptaciones que suman 36.231.905 acciones y representaron el 123,89% del límite a comprar.

Así Gilinski ganó el 7,74% del total de acciones demandadas sobre los títulos en circulación. La segunda oferta buscaba tomar entre 5% y 6,25% de las acciones ordinarias de Grupo Sura, por lo que, en este caso, la OPA superó ampliamente su objetivo.

Previo a confirmación de los trámites legales, Gilinski sería ahora el principal accionista de Grupo Sura tras este resultado al reunir poco más de 31%, mientras Grupo Argos sería el segundo con poco más de 27%.

De acuerdo con los avisos previos en las OPA, Gilinski podría modificar los topes mínimos establecidos, con tal de adquirir lo que finalmente se concretó tras 14 días de OPA en el mercado colombiano.

Tras completar el periodo de aceptaciones, este 28 de febrero, la bvc tendrá cinco días hábiles para confirmar el trámite legal de asignación de acciones vendidas al grupo que lidera Jaime Gilinski. Vea más Noticias del Mercado.

Grupo Argos, Grupo Sura, Cementos Argos y Nutresa rechazaron vender sus participaciones en estas operaciones, por lo que la oferta de Gilinski buscó adquirir los títulos de los accionistas minoritarios.

La oferta inicial por Sura

Por Grupo Sura, la oferta de Gilinski contemplaba, como mínimo, adquirir 23,3 millones de acciones ordinarias y como máximo 29,2 millones de títulos, cada uno a un precio de US$9,88 o $39.151 en su equivalente en pesos colombianos.

La nueva OPA representaba un valor 56,9% superior al que el emisor tenía cuando se lanzó la primera oferta a finales del año pasado, pero también es 24,6% mayor respecto a lo que pagó Gilinski con la primera transacción ($31.642).

De esta manera, la segunda oferta buscaba tomar entre 5% y 6,25% de las acciones ordinarias de Grupo Sura.

Recomendado: Se plantean varios escenarios ante avance de nuevas OPA de Gilinski por Sura y Nutresa OPA por Nutresa

En cuanto a la operación por Nutresa, Gilinski pretendía entre 83,8 millones y 104,7 millones de acciones, que representaban un rango de entre 18,3% y 22,8% del total suscrito, por los cuales pagaba US$10,48 o $41.528.

La segunda OPA por Nutresa es 35,92% superior a lo que Gilinski pagó en la primera oferta ($30.791).

Con estas operaciones, el Grupo Gilinski busca consolidar su presencia en las compañías del Grupo Empresarial Antioqueño (GEA) tras alcanzar el 25,2% y 27,7% accionario en Sura y Nutresa, respectivamente.

Vale recordar que las primeras OPA sorprendieron al mercado colombiano a finales del año pasado y se materializaron en enero de 2022.