La Superintendencia Financiera entregó cifras sobre la cartera del sistema financiero de Colombia al cierre de octubre de 2023.

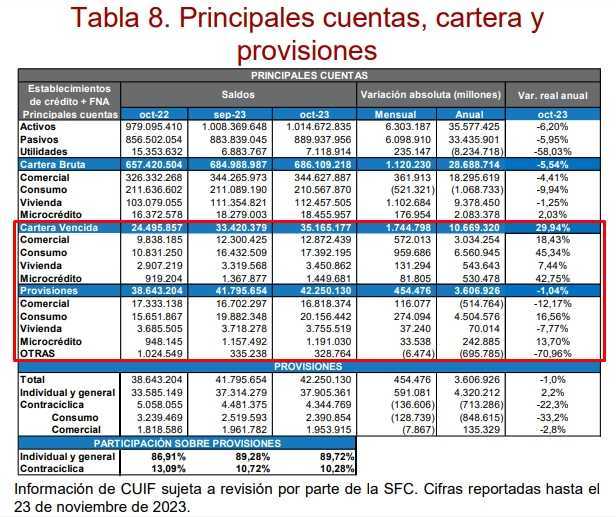

Dijo que el saldo bruto de la cartera ascendió a $686.1 billones y el indicador de profundización se situó en 44,3 % del PIB.

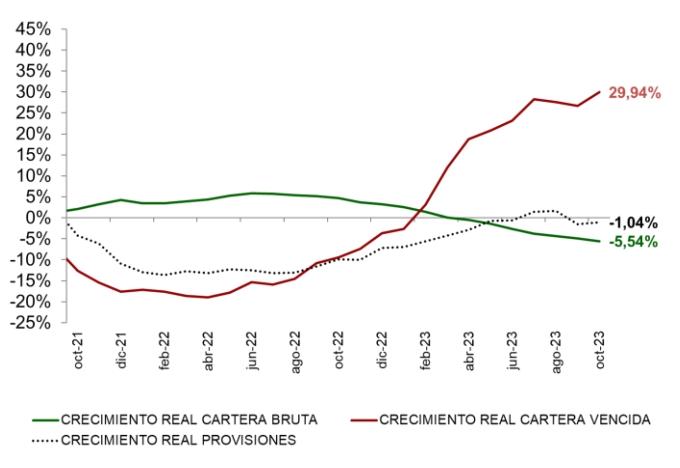

En concordancia con el ciclo de crédito, la entidad reveló que la cartera completa siete meses consecutivos con variaciones reales anuales negativas y registró en octubre -5,5 % en el saldo bruto.

Según la Superintendencia, ello refleja:

(i) el aporte anual real negativo de las modalidades de consumo, comercial y vivienda con -9,94%, -4,41% y -1,25% respectivamente, que no pudieron ser neutralizados por la variación positiva de microcrédito;

(ii) la desaceleración de los desembolsos a hogares y empresas;

(iii) la corrección del efecto inflación en la medida en que la tasa de crecimiento nominal (4,4 %) es superior al incremento real; y

(iv) la dinámica de los castigos que en octubre sumaron $1.9 billones, influenciada principalmente por las modalidades de consumo con una participación de 88,7 % y comercial de 7,6 %.

Fuente: SuperFinanciera.

Las más deterioradas

Según el informe, la cartera comercial registró en octubre su quinto mes consecutivo con crecimiento real anual negativo, acorde con el entorno macroeconómico.

En términos intermensuales, el saldo aumentó $361.900 millones, ante el aporte positivo de segmentos como moneda extranjera ($811.100 millones) y oficial o gobierno ($477.600 millones).

La tasa de aprobación de este portafolio alcanzó 86,5 % del número de solicitudes y se desembolsaron $19.1 billones.

Relacionado: Sistema financiero de Colombia elevó ganancias a junio, pero hay alerta por la cartera

Desagregando la variación por productos:

i) oficial o gobierno reportó un incremento real anual de 11,9 % y

ii) corporativo con 2,6%, mientras que moneda extranjera, empresarial y pymes registraron datos negativos de 26,3 %, 15,3 % y 12,3 %, respectivamente.

En los resultados revelado por la SuperFinanciera se muestra que consumo continuó en la fase de decrecimiento del ciclo de crédito con una variación de -9,94 % real anual (-0,5 % nominal) en octubre.

De esta tasa, el 61 % se explica por el producto de libre inversión, que acumula un decrecimiento real anual de -17 %, le precede consumo bajo monto (-53,9 %) y le sigue libranza (-8,5 %).

En contraste, dijo que la categoría denominada otros portafolios de consumo creció 35,7 %. Los desembolsos en consumo en el mes de octubre alcanzaron $13.1 billones.

En el caso de la financiación para adquisición de vivienda, esta disminuyó con un registro de -1,25 % real anual, siendo octubre el noveno mes consecutivo con crecimiento negativo en términos reales.

Este comportamiento es consistente con la corrección del efecto de la inflación, dado que en términos nominales la modalidad de vivienda crece 9,1% anual, explicó la entidad.

Los desembolsos en octubre alcanzaron $1.7 billones, impulsados por el segmento No VIS con $825.700 millones. Para el caso de la financiación VIS el saldo de la cartera reporta un crecimiento real anual de 8,4 % y en No VIS de -5,2 %.

Fuente: SuperFinaciera.

Cartera en mora

El saldo que reportaron las entidades con mora mayor a 30 días alcanzó $35.2 billones y registró un aumento intermensual en el saldo de $1.7 billones.

En particular, respecto a octubre de 2022, la SuperFinanciera dijo que el saldo se incrementó a una tasa de 29,9 % real anual, impulsado por la mora de las modalidades:

i) consumo que creció 45,3 % real anual,

ii) microcrédito que registra datos positivos por séptimo mes consecutivo con 42,8 % anual y;

iii) comercial con 18,4 %.

Relacionado: Asobancaria: cartera de vivienda en Colombia crecerá a más de $116 billones en 2024

Por el lado de la modalidad de vivienda, por tercer mes consecutivo presentó variaciones positivas en su cartera vencida y reportó un crecimiento real anual de 7,4 %.

La cartera al día ascendió a $650.9 billones, esto representa el 94,9 % del saldo total.

En el caso del Programa de Acompañamiento a Deudores (PAD), el 79,9 % del saldo que continúa en el programa corresponde a cartera al día.

Recordó la entidad que el saldo del PAD se ha venido reduciendo hasta alcanzar el equivalente a $12.2 billones, lo cual representa 1.8% del total de la cartera.

Desagregando el saldo que continúa cubierto por el programa, se tiene que del portafolio consumo el 84,8 % se mantiene al día, seguido por comercial (78,5 %), microcrédito (73,1 %) y vivienda (71,7 %).

El indicador de calidad de cartera por mora para el total del portafolio, calculado como la relación entre el saldo vencido y bruto fue de 5,13 %.

El aumento del indicador en octubre frente al mes anterior refleja, según la SuperFinanciera:

i) el incremento intermensual del saldo de cartera vencida, en especial, de la cartera de consumo y

ii) el menor crecimiento de la cartera bruta. Por modalidad, consumo reportó un indicador de 8,3 %, seguido de microcrédito que se situó en 7,9 %, comercial en 3,7 % y vivienda en 3,1 %.

Bancos, con más provisiones

Las provisiones totales, o deterioro bajo las NIIF, cerraron el mes de octubre de 2023 con una variación de -1 % real anual y un saldo de $42.3 billones ($41.9 billones excluyendo las Provisiones Generales Adicionales (PGA) a las que se refiere la Circular Externa (CE) 022 de 2020).

Acorde con la aceleración de la cartera vencida de consumo, la entidad indicó que en octubre de 2023 el saldo total de provisiones en términos nominales se incrementó principalmente por el componente procíclico.

Del total de provisiones, $7.5 billones correspondieron a la categoría A (la de menor riesgo). Las PGA por CE 022 de 2020 que contabilizan $328.800 millones, disminuyeron en $6.500 millones frente al mes anterior.

Por su parte, las provisiones para reconocer los Intereses Causados No Recaudados (ICNR) acumularon $94.300 millones.

Fuente: SuperFinanciera.

Adicionalmente, las provisiones adicionales por política interna de los EC sumaron $1.6 billones y las correspondientes a la CE 026 de 2022 alcanzaron $568.300 millones. El saldo del componente contracíclico se ubicó en $4.3 billones.

El indicador de cobertura por mora, calculado como la relación entre el saldo de provisiones y la cartera vencida, se situó en 120,2 % (incluyendo las PGA). Esto se traduce en que por cada peso de cartera con mora mayor a 30 días los EC cuentan con cerca de $1.2 para cubrirlo, concluyó la SuperFinanciera.

—