Finanzauto S.A. superó en un 102,1 % la expectativa de colocación de bonos sostenibles garantizados en la Bolsa de Valores de Colombia (bvc), así lo dio a conocer este martes la plaza bursátil.

Cabe mencionar que la emisión de bonos de Finanzauto planeaba recaudar $50.000 millones, en línea con la información difundida por la bvc.

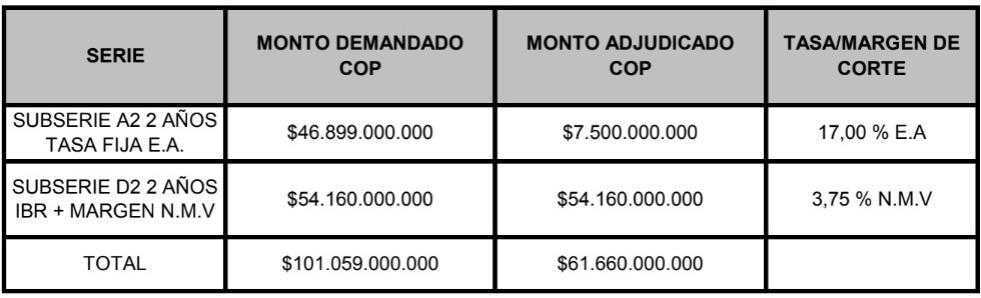

Sin embargo, debido al interés del mercado en esta compañía -que cuenta con más de 50 años de experiencia en la financiación de vehículos- recibió ofertas por más de $101.000 millones de los cuales fueron adjudicados $61.660 millones.

Recomendado: Finanzauto hará nueva emisión de bonos sostenibles en Bolsa de Colombia

De acuerdo con información de la Bolsa de Valores de Colombia, un total de $54.160 millones fueron adjudicados en la SubSerie D2 2 AÑOS IBR + Margen N.M.V, y $7.500 millones en la SubSerie A2 2 años tasa fija E.A.

Hay que decir que Finanzauto es la primera compañía en emitir bonos sostenibles durante 2023 en Colombia, y la emisión recibió la calificación AA+ por BRC S&P.

Asimismo, el bid to cover de la subasta fue de 2,02 veces.

Recomendado: BID Invest, ILX y Bladex apoyan financiación de vehículos eléctricos en Colombia

Según la bvc, esto demuestra que en el mercado hay inversionistas con apetito para esta clase de nuevos emisores con características especiales de sostenibilidad.

Vale recordar que, en 2022, Finanzauto ya había incursionado en el mercado de capitales a través de una emisión de bonos sostenibles.