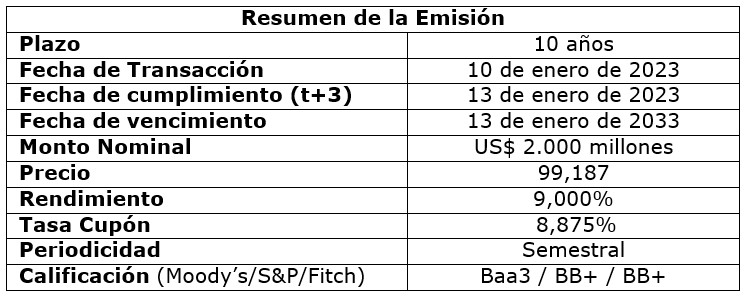

Ecopetrol informó este martes, 10 de enero, que realizó con éxito la colocación de Bonos de deuda pública externa en el mercado internacional por US$2.000 millones.

Lo anterior contó con la autorización expedida por el Ministerio de Hacienda y Crédito Público mediante la resolución 0054 del 10 de enero de 2023.

De acuerdo con lo explicado por la petrolera colombiana, el libro de la emisión alcanzó un valor que ronda los US$ 6.000 millones, que equivale cerca de tres veces el monto colocado.

Asimismo, la colocación en bonos fue demandada por cerca de 320 inversionistas de Estados Unidos, Europa, Asia y América Latina.

“Las condiciones obtenidas evidencian un mejor entorno de mercado en el inicio del 2023 y ratifican la confianza de los inversionistas y el sector financiero internacional en la compañía, sus recientes resultados operativos y financieros, su manejo proactivo de los vencimientos de 2023 y su plan de inversiones recientemente anunciado”, indicó Ecopetrol.

Ecopetrol explicó que los recursos de la colocación de bonos en el mercado internacional serán destinados para el pago de la compra de ISA y la financiación de su plan de inversiones para el año en curso.

Recomendado: Bonos Ecopetrol: hay alta prima tras regreso a mercado por primera vez desde 2021

En el caso de la primera, Ecopetrol señaló que realizará, con parte de los fondos obtenidos, “el prepago del saldo del crédito” que obtuvo la petrolera para financiar la adquisición del 51,4 % de Interconexión Eléctrica S.A. (ISA).

Asimismo, prevé, con los recursos de la colocación de bonos, financiar el plan de inversiones orgánico 2023 de Ecopetrol “y otros gastos diferentes a inversión, entre ellos el refinanciamiento de obligaciones que vencen en 2023”.

“El mercado internacional de capitales proporciona a Ecopetrol la profundidad de demanda y diversificación de inversionistas que permite acceder a recursos de financiación en niveles competitivos”, concluyó la petrolera.

Recomendado: Ecopetrol contrata empréstito con banca internacional por US$1.000 millones

Recientemente, la calificadora de riesgo Fitch Ratings calificó en BB+ a los bonos de Ecopetrol, al igual que S&P Global.