El acceso al crédito continua en aumento. El número de consumidores en Colombia que tiene al menos un producto de crédito alcanzó los 14,7 millones durante el tercer trimestre de 2022 de acuerdo con TransUnion, siendo los más jóvenes y sin historial crediticio quienes impulsan este crecimiento.

Esto representa un 8 % más que en el tercer trimestre de 2021 y un 11 % más que en el de 2019. Los consumidores con tarjetas y créditos de libre inversión impulsaron este crecimiento, con el 10 % y 22 % año contra año, respectivamente.

Así lo estableció el reporte de la industria del crédito a corte del tercer trimestre que consolida TransUnion. El crecimiento año tras año fue impulsado por un aumento en la demanda de crédito, apoyado por el fuerte crecimiento del consumo a pesar de la volatilidad macroeconómica.

El informe denota que la deuda promedio de los consumidores también incrementó en ese trimestre de 2022, a un ritmo mayor que en 2021. En particular, el saldo promedio por consumidor en tarjeta aumentó 7 %, por encima del 1 % anual en el tercer trimestre de 2021, mientras que el saldo promedio por consumidor en libre inversión también aumentó 4 %.

Este crecimiento en el saldo promedio por consumidor podría estar impulsado en parte por las mayores necesidades de crédito asociadas a la alta inflación, y deben ser monitoreadas de cerca, ya que podrían estar afectando la carga financiera de los hogares y su capacidad de pago.

Durante este trimestre las tasas de morosidad grave (60 días o más de mora) a nivel de saldo y de consumidor siguieron mejorando en comparación anual. La morosidad grave a nivel de saldo se redujo en 59 puntos básicos (pbs) año tras año y en 25 pbs en relación con el tercer trimestre de 2019, alcanzando 4,3 %.

Los consumidores más jóvenes impulsan el crecimiento de nuevos créditos

Durante mayo, junio y julio del presente año las originaciones totales aumentaron un 26 %. Las tarjetas y los créditos de libre inversión mostraron las mayores tasas de crecimiento anual en los tres meses que terminaron en julio, ambos con un aumento del 30 %.

Recomendado: Garantías crediticias: ¿qué son y cómo benefician a un colombiano que pide un préstamo?

Los consumidores sin experiencia y los más jóvenes impulsan el crecimiento de los nuevos créditos, aumentando con relación a la de otros grupos de edad. La participación de las originaciones de los usuarios entre 18 y 29 años alcanzó el 26 %, frente al 20 % de mayo a julio de 2019.

La participación de las originaciones de clientes con menos de 12 meses de experiencia crediticia alcanzó el 26 %, frente al 22 % en 2019.

«Estos datos se alinean con las conclusiones de un reciente estudio presentado en el Summit de TransUnion de Colombia, donde destacamos que los consumidores de la generación Z, los nacidos entre 1995 y 2010, son más activos en el crédito hoy que la generación anterior de millennials a la misma edad en su ciclo de crédito», afirmó Virginia Olivella, directora de investigación y consultoría para TransUnion Colombia.

El estudio comparó el acceso al crédito, la apertura de nuevos créditos y el desempeño de los consumidores colombianos de la generación Z y los millennials consumidores nacidos entre 1980 y 1994. Para garantizar una comparación precisa, TransUnion observó a los millennials que tenían entre 21 y 25 años en 2015 y a los consumidores de la generación Z que tenían entre 21 y 25 años en 2021.

Los consumidores de la generación Z representan aproximadamente el 30 % de la población de Colombia y el 64 % de ellos son elegibles para el crédito, presentando importantes oportunidades de crecimiento para las entidades durante su ciclo de vida.

Aunque éstos representan una porción menor del total de ingresos en la economía, se espera que esta participación aumente a medida que continúen ingresando al mercado laboral.

Además, según la encuesta de Consumer Pulse de TransUnion del T3 2022, dos de cada cinco consumidores de esta generación están buscando conseguir créditos, lo que podría ser impulsado, en parte, por el hecho de que estos consumidores no creen tener suficiente acceso al crédito en comparación con otras generaciones.

El estudio de TransUnion reveló en un 26 % que los consumidores de la generación Z entre 21 y 25 años eran activos en crédito en 2021 dentro del sector financiero tradicional, particularmente en tarjetas y en créditos de libre inversion, siendo una proporción mayor que la de los millennials colombianos en 2015 con un 22 %.

Esto podría deberse a una mayor demanda por parte de la nueva generación, así como a la facilidad de acceso y la digitalización.

El número de consumidores de estas edades con obligaciones de crédito en 2021 era del 55 %, en comparación con el 39 % de sus contrapartes millennials en 2015, lo que ofrece una oportunidad para que las entidades capitalicen esta información y evalúen mejor el perfil y riesgo crediticio de estos consumidores.

El estudio también mostró que los consumidores de la generación Z tienen desempeño similar al de los millennials en tarjetas, pero menos favorable en créditos de libre inversión.

La incertidumbre económica actual y el aumento de los saldos promedio podrían estar influyendo en esta situación, por lo que se vuelve fundamental que las entidades ofrezcan los productos adecuados para estos consumidores y los monitoreen de cerca a medida que el mercado experimenta vientos en contra.

Aumenta indicador de crédito

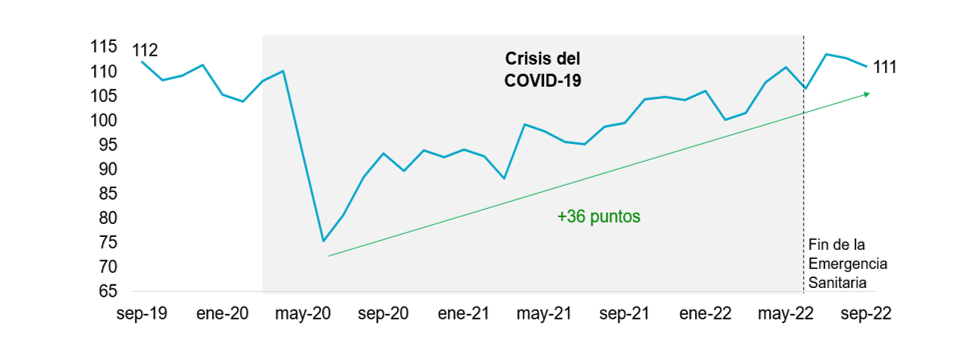

Como parte de este informe, TransUnion monitorea los cambios en la salud crediticia de los consumidores con su Indicador de la Industria de Créito (IIC), que aumentó 11 puntos año tras año en septiembre de 2022, alcanzando 111 %.

Esto se compara con el 112 % en septiembre de 2019. El IIC, que TransUnion lanzó en agosto de 2021, es una medida integral de las tendencias en la salud crediticia del consumidor basada en cuatro pilares o categorías: demanda, oferta, comportamiento del consumidor y desempeño.