En el tercer trimestre de 2024, Corficolombiana reportó una reducción en sus utilidades netas, alcanzando $128.881 millones, frente a los $705.932 millones del mismo período de 2023.

Este resultado se debe principalmente al cierre del periodo de ingresos provenientes de la construcción de proyectos 4G y a los altos costos financieros asociados con las tasas de interés.

Sin embargo, la corporación continúa fortaleciendo su perfil de deuda y destacándose en el segmento de gas y energía, con Promigas jugando un rol clave al garantizar la seguridad energética del país. La terminal de regasificación SPEC, reconocida como la mejor de 2024, respaldó el 70 % de la generación térmica, mientras que la expansión de usuarios de gas natural y energía alcanzó los 7,1 millones.

Además, Corficolombiana sigue avanzando en infraestructura y agroindustria, con proyectos como la doble calzada Villavicencio-Yopal cerca de su finalización y un crecimiento del 25 % en el Ebitda de su segmento agroindustrial.

Otros detalles en balance de resultados

Con relación a los resultados financieros, al finalizar septiembre de 2024, los resultados de Corfi se explican principalmente por el efecto neto de: (i) el impacto en las cifras del sector de infraestructura por el cierre de la etapa de construcción de los proyectos viales de 4G, tal como se había previsto, (ii) el desempeño operacional positivo del sector de energía y gas y (iii) la persistencia de unos altos gastos financieros debido a los elevados niveles de tasas de interés.

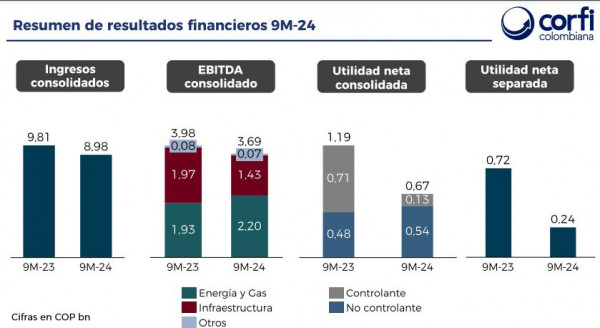

El Ebitda consolidado acumulado a septiembre de 2024 registró $3,7 billones, comparado con los $3,98 billones de los primeros nueve meses del año anterior, mientras que la utilidad neta ascendió a $128.881 millones de pesos, comparada con los $705.932 millones del mismo periodo de 2023.

Por su parte, a nivel separado la utilidad neta individual de los primeros tres trimestres del año fue $243.244 millones, frente a los $723.475 millones del año anterior.

Estos resultados se explican principalmente por el efecto neto de: i) impacto en las cifras del sector de infraestructura por el cierre de la etapa de construcción de los proyectos viales de 4G, tal como se había previsto, ii) el desempeño positivo del sector de energía y gas, y iii) la persistencia de altos gastos financieros debido a los aún elevados niveles de tasas de interés.

Por su parte, los activos consolidados totales de la corporación superaron $60 billones, en comparación con los $55 billones registrados al cierre del mismo periodo de 2023, explicado principalmente por el avance en construcción de los proyectos de concesiones viales 4G en Colombia y los proyectos de construcción de gasoductos.

Estos logros reflejan una estrategia diversificada que, aunque enfrenta retos financieros, mantiene el enfoque en fortalecer los pilares energéticos, sociales y de sostenibilidad.