Aprenda qué es el historial crediticio y la importancia de mantenerlo bien. A continuación, encontrará mitos sobre el tema.

Uno de los factores más importantes que analiza cada institución antes de otorgar un préstamo es el historial crediticio.

Construir y mantener un buen historial crediticio es clave para un futuro financiero, de ahí la importancia de conocerlo, entenderlo y mantenerlo bien para que no se convierta en un obstáculo a la hora de solicitar un préstamo. Vea más en Finanzas Personales.

Es por esto que Mastercard junto con Elizabeth Sánchez, consejera financiera con más de 7 años de experiencia, y fundadora de Mindful Finance, explican en este video lo que es un historial crediticio y cómo puede mejorarlo o mantenerlo de la mejor manera posible.

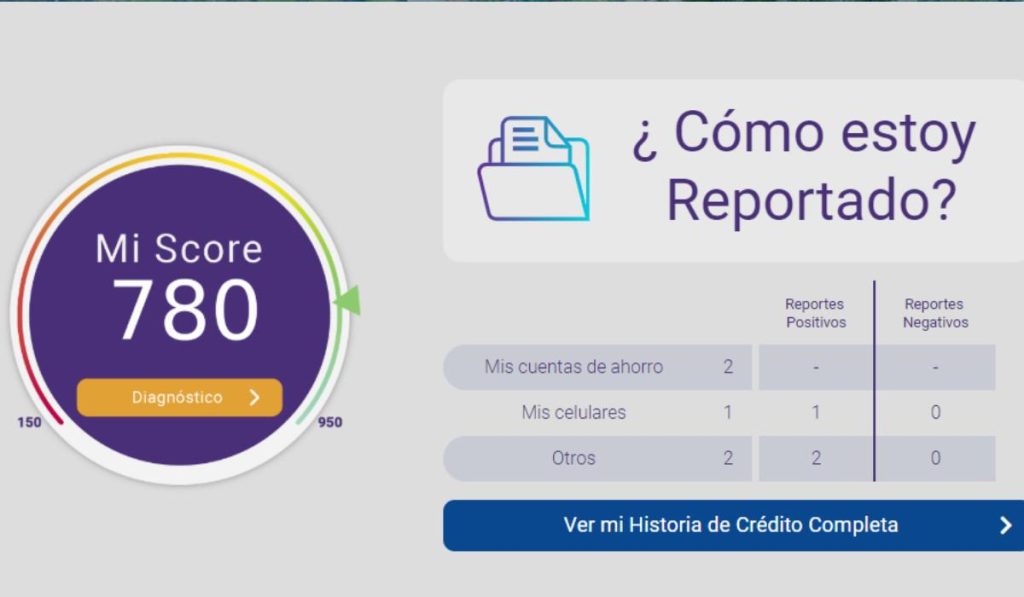

Para entender el historial crediticio, es importante primero saber que los bancos deben asegurarse de que quien solicita el préstamo tiene capacidad de pago. Para este fin, se creó historial crediticio. Este indicador es un puntaje que mide qué tan buena paga y qué tan responsable ha sido la persona que solicita el préstamo al hacerle frente a sus pagos, a grandes rasgos es la historia que tiene el usuario en el manejo de sus productos de crédito.

Recomendado: ¿Cómo funciona el puntaje crediticio para aprobación de créditos?

Lo que miden por país puede variar un poco, pero en general miran todos los préstamos que se tienen con las entidades reguladas. Mide también qué tipos de préstamos se tienen y cuánto es el total de las deudas al momento de solicitar un préstamo. Entre mejor sea el puntaje, mayor será la probabilidad de cumplimiento con los pagos. Es decir, el banco confiará más en el solicitante para otorgarle préstamos.

Frente a este tema existen mitos que se deben aclarar:

Mito 1: El récord crediticio mide si mis finanzas están sanas: Falso. Este solamente mide si se ha cumplido con los pagos de los préstamos a tiempo. Puede ser que se tengan muchas deudas, pero mientras se sigan pagando el puntaje será bueno.

Mito 2: ¿Tiene que pagarle a alguien para conocer su puntaje?: Esto puede ser falso o verdadero dependiendo del país. En algunos países, se puede pedir esta información de manera gratuita por medio del banco o de la superintendencia bancaria.

Mientras que en otros se debe pagar a una plataforma para acceder a la información. En Colombia, la Ley establece que el usuario tiene el derecho de consultar su historial crediticio gratis una vez por mes. Sin embargo, las Centrales de Riesgo no han hecho las consultas 100% gratuitas en todos sus canales. Al final, cualquier canal que elijas tendrá un costo directo o indirecto.

Mito 3: Si no tiene récord crediticio, el banco nunca le va a prestar plata: Lo que sí es verdad es que, si se tiene un buen récord crediticio, será mucho más fácil obtener préstamos. En caso de no tener, porque nunca se ha tenido un crédito y tampoco se tiene una tarjeta, van a pedir más documentación de soporte para que se pueda demostrar la liquidez.

Mito 4: ¿Puede pagarle a alguien para que limpie su récord crediticio?: Esta es la forma más rápida de caer en estafas y perder dinero. Lo que sí puede hacer es contratar a un asesor financiero para que le ayude a mejorarlo.

Adicionalmente, se desarrollaron cuatro puntos importantes que puede seguir para mejorar o mantener un buen récord crediticio:

#1. El primero es pagar a tiempo las deudas. Se pueden programar pagos automáticos desde la banca en línea o un recordatorio en el celular para que no se olvide.

#2. El segundo es aprender sobre la tarjeta de crédito. Este es muchas veces el primer préstamo al que se tiene acceso y si no se entiende se termina dañando el historial crediticio. Se recomienda no gastar más de lo que se pueda pagar al mes, conforme a su ingreso mensual.

#3. El tercero es no endeudarse de más. La deuda no es la extensión de los ingresos y no se debe abusar de ella. Hay que usarla para cosas que ayuden a incrementar los ingresos como educación o que ayuden a reducir gastos como comprar una casa y dejar de pagar renta. Para los viajes, celulares y ropa es mucho mejor ¡ahorrar!

#4. El cuarto es que, si se le complica pagar las deudas, no desaparezca. Hablar con el banco para plantear la situación y poder encontrar una solución conjunta es posible. Las instituciones bancarias pueden ofrecer soluciones alternativas como refinanciar la deuda, alargar el plazo de devolución del préstamo para que las cuotas sean más pequeñas, entre otros.

A través de estos consejos, podrá mantener un buen historial crediticio, lo que le permitirá acceder a mayores oportunidades financieras. Recuerde que la forma más eficiente para tener un buen historial es estar atento al cumplimiento de obligaciones financieras y tener un buen hábito de pago, lo que le permitirá construir un historial sólido y tener una vida financiera sana.