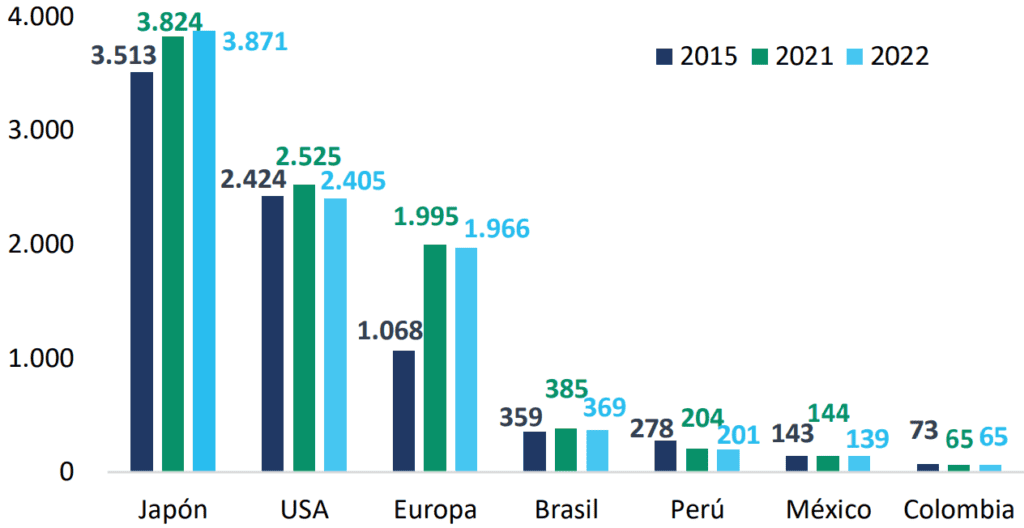

El mercado de valores de Colombia no destaca por su tamaño ni por su liquidez. Para equipararse al de un país desarrollado le falta ser más eficiente, más profundo, ofrecer alternativas de inversión y financiación.

Recomendado: Queda en firme el decreto para potenciar el mercado de valores colombiano

El Gobierno Nacional ha querido apostarle a su fortalecimiento por el potencial que tiene en el desarrollo de la economía y como mecanismo de ahorro e inversión, lo que depende de que ingresen a este más actores que se puedan beneficiar de su liquidez.

Sin embargo, en los últimos años se ha advertido una disminución de la profundidad del mercado (en términos de cantidad de emisores y títulos), así como una baja liquidez, debido a que los pocos inversionistas que hay hacen, en su mayoría, movimientos pensados en el largo plazo, por lo que la rotación de los títulos es escasa.

Fuente: URF.

De hecho, en 2023, las firmas MSCI y LSEG, cuyo negocio la infraestructura y el análisis de datos financieros, pusieron en revisión la clasificación que tiene el mercado de capitales colombiano. Sus índices de mercados en desarrollados, emergentes y frontera, sirven de guía a los inversionistas internacionales al momento de decidir dónde poner su dinero.

El Gobierno colombiano buscó a estas firmas para lograr una retroalimentación más detallada que le diera una guía de cuáles eran los frentes a abordar en pro del fortalecimiento del mercado, una tarea que viene haciendo desde hace años a través de la Unidad de Proyección Normativa y Estudios de Regulación Financiera (URF).

También se instaló mesa interinstitucional donde se sentaron la URF, la Superintendencia Financiera, el Banco de la República, la DIAN, los ministerios de Hacienda y Comercio, la Bolsa de Valores de Colombia y, del lado de la industria, los depósitos, los custodios, las fiduciarias, las sociedades comisionistas de bolsa, los bancos, las aseguradoras y los emisores.

En ellas se identificaron diversidad de necesidades regulatorias de los actores del mercado que podían solventarse con ajustes normativos desde diferentes frentes, muchas de las cuales se abordan en el nuevo decreto que se sumará próximamente al marco del sector financiero, asegurador y del mercado de valores (Decreto 2555 de 2010).

Este decreto, que salió a comentarios en abril de este año tras meses de trabajo conjunto, está ahora en manos del Ministerio de Hacienda y de Presidencia, donde le hacen una última revisión antes de firmarlo y expedirlo para que empiece a regir.

Si bien esta no es la única norma que le apunta a dicho propósito, ni es el único frente desde donde se trabaja, la focalización que logró le ha valido convertirse en un punto de referencia en la opinión pública.

“En las agendas normativas de la URF en los últimos años siempre se ha incluido el desarrollo de capitales como uno de los puntos más importantes en política pública a través de la regulación. Por eso, en últimas, todas las medidas que se van tomando siempre están relacionadas porque el gobierno está atento a lo que necesita el mercado”, dijeron desde la dirección de la URF.

Aquí algunos de los principales problemas que quiere resolver el decreto y los mecanismos que se detallan para lograrlo:

1. Falta de desarrollo de ventas en corto

Las operaciones de ventas en corto son de las más líquidas que hay porque en ellas los operadores apuestan con las expectativas del desempeño de algún activo, es decir, venden cuando anticipan que su precio va a bajar y recompran después a un menor valor. Según expertos, cuando estas operaciones se someten a fuertes restricciones se genera sobrevaloración de los activos.

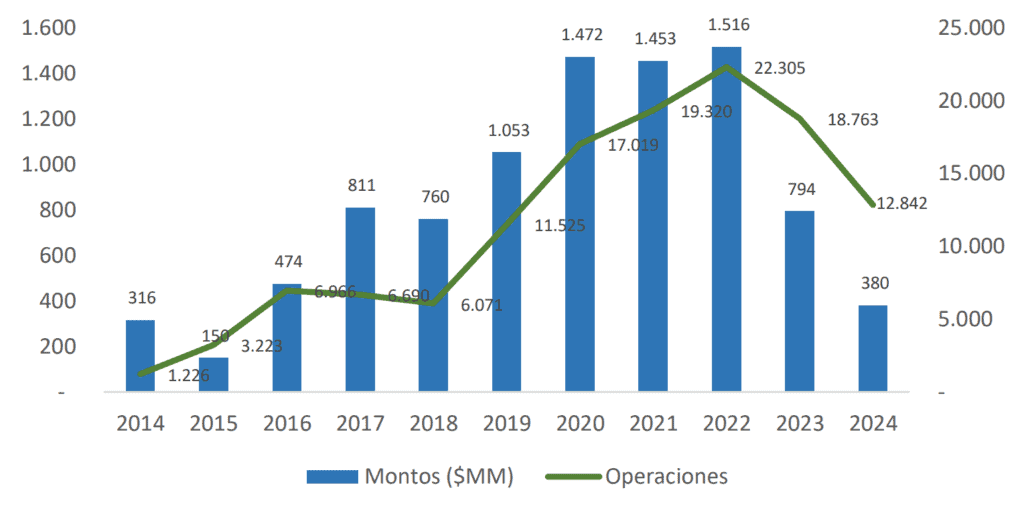

En Colombia, las operaciones de ventas en corto en el mercado local han caído tanto en montos negociados ($60.000 millones menos en 2024) como en representatividad sobre el mercado total (0,9 % para 2024), según cifras de la Asociación de comisionistas de bolsa de Colombia (Asobolsa).

Una de las observaciones recogidas por la URF es que el mercado no permite el reconocimiento de las expectativas sobre los precios de los activos y se rigen por plazos imprácticos que no coinciden con estándares internacionales, lo que cambiaría con la regulación propuesta por el decreto.

2. Programa de préstamo recurrente de valores

Las trasferencias temporales de valores o préstamos recurrentes de títulos son poco comunes en Colombia porque le implican a quien hace de agente intermediario destinar una gran cantidad de tiempo a buscar un valor en específico ante la falta de un mecanismo que una a prestadores (propietarios) con facilitadores (comisionistas y custodios).

Esto es justo lo que resuelve el decreto con la implementación de la figura de préstamo recurrente de valores, que ya funciona en otros países a manera de piscina de títulos. “Creamos un programa para que a través de órdenes generales de clientes los inversionistas que tienen títulos puedan comunicarle al mercado que los ponen a su disposición, lo que es más eficiente y está más acorde a la realidad”, explicaron desde la dirección de la URF.

3. Promoción de formadores de liquidez

Los formadores de liquidez son un vehículo que facilita que en los mercados y en los sistemas de negociación de la bolsa de valores, llamados pantallas, haya puntas de compra y de venta que se traducen en más disponibilidad de títulos, más oportunidad de negociación y más participación.

“Aumentamos las licencias que pueden colocar esas puntas, ampliamos los productos que son sujeto de esos programas e hicimos ajustes operativos para la gente pueda vender o comprar participación mucho más fácil, solo levantando la mano. Eso ataca el problema de liquidez”, señalaron desde la dirección de la URF.

Además, dado que las normas vigentes restringen las fuentes de financiamiento que tienen las comisionistas de bolsa para adquirir títulos a través de la figura de formadores de liquidez a dos fuentes (el patrimonio de la firma o del emisor), el decreto permite a administradores de portafolios particulares y otras entidades, incluso no financieras, poner el dinero para patrocinar esos programas.

Fuente: URF.

4. Resolución de conflictos de interés

Algunas operaciones del mercado de capitales (OTC) no se podían hacer con vinculados, a pesar de que la estructura de propiedad del sistema financiero colombiano se compone de grandes grupos económicos. El nuevo decreto elimina delimitantes y lo permite mientras sea transparente y claro para los públicos.

En Colombia, la existencia de conglomerados hace que el sector real y financiero estén muy relacionados, lo que, bajo las normas vigentes, limita la posibilidad de inversiones entre empresas; una barrera importante para un mercado en el que, de entrada, hay pocos emisores. Por esta razón, la regulación financiera viene migrando desde hace años para cambiar prohibiciones por administración de conflictos de interés.

“La manera en la que vamos a mitigar esos riesgos es a través de la regulación de los conflictos de interés, que actualmente está absolutamente desarrollada. Lo que hace el decreto es aprovechar esos instrumentos y políticas que ya existen para reconocer que se ha dado esa evolución”, contaron desde la dirección de la URF.

5. Asesorías

A pesar de que en algunos casos la asesoría ha generado ineficiencias en términos de procesos, el decreto identifica como favorable la intervención regulatoria a esta actividad en dos frentes, con el objetivo de ampliar la base de inversionistas y elevar los estándares de protección para la toma de decisiones.

Un primero de precisiones que permitan articular de manera adecuada la necesidad de protección del inversionista, la naturaleza tanto de ciertos productos como canales, y las obligaciones de las entidades vigiladas. Un segundo con modificaciones que se consideran estructurales y pertinentes para promover el desarrollo del mercado y armonizar la actividad de asesoría.