Ecopetrol confirmó el valor de los bonos internacionales colocados ante Comisión de Bolsa y Valores de los Estados Unidos (SEC, por su sigla en inglés) este 9 de enero.

En un comunicado, la empresa indicó que, como parte de su estrategia de refinanciamiento y gestión integral de la deuda la colocación exitosa en el mercado internacional de capitales fue por US$1.850 millones, como lo había confirmado previamente Valora Analitik.

Lo anterior, se confirma en la autorización expedida por el Ministerio de Hacienda y Crédito Público, mediante Resolución 0032 del 05 de enero de 2024, día en que se dio el aval para emitir los bonos.

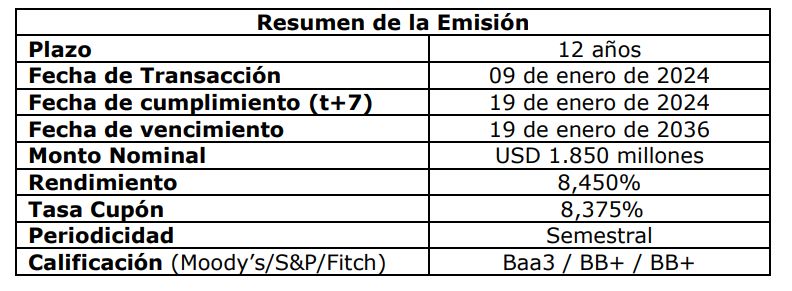

La empresa estatal colombiana detalló que estas fueron las condiciones de la negociación:

“El libro de la emisión alcanzó un valor de más de US$6.000 millones, equivalente a aproximadamente 3,2 veces el monto colocado y contó con una demanda de más de 300 inversionistas de los Estados Unidos, Europa, Asia y América Latina. Las condiciones obtenidas ratifican la confianza de los inversionistas y del sector financiero en la compañía”, escribió Ecopetrol.

Recomendado: Ecopetrol sale al mercado internacional: colocará y recomprará bonos

Los ingresos netos de la emisión serán usados para financiar la recompra de los bonos con vencimiento en 2025, y para la financiación de gastos diferentes a inversión, dentro de lo que se encuentra la refinanciación de otras obligaciones.

En desarrollo de esta transacción, la compañía también indicó que preparó una presentación para inversionistas, la cual se puede encontrar en este enlace.

—