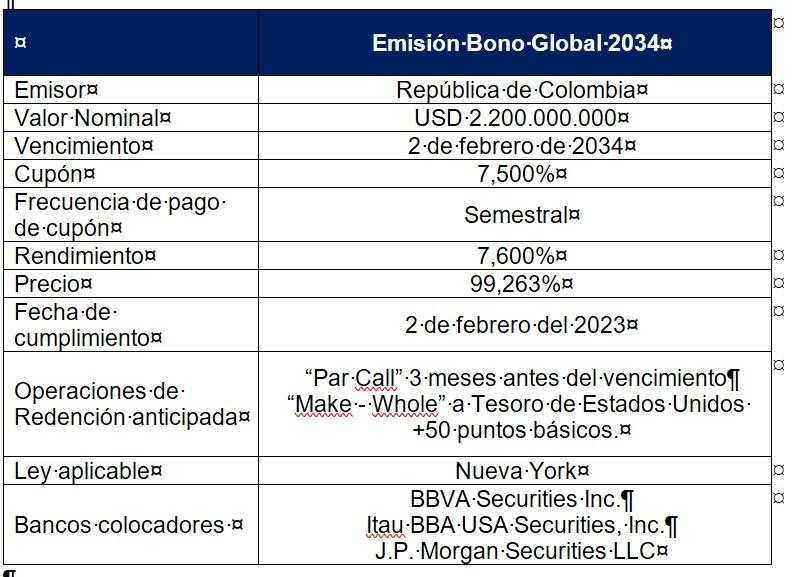

El Gobierno dio a conocer que lanzó bonos internacionales de Colombia con vencimiento en el año 2034 por un monto total de US$2.200 millones, en el marco del plan de financiamiento en mercados externos.

De acuerdo con la cartera, el objetivo de estos bonos internacionales de Colombia es el de financiar las necesidades de la vigencia 2023 y sustituir o recomprar bonos existentes con vencimiento en el 2024.

“De este monto, US$1.667 millones hacen parte del financiamiento de la Nación para la vigencia 2023 y US$533 millones se distribuyeron en la sustitución parcial de: US$401 millones del Bono Global con vencimiento en febrero de 2024 y US$132 millones del Bono Global con vencimiento en mayo de 2024”, expresó el Gobierno.

Vale tener en cuenta que la emisión de los bonos internacionales de Colombia alcanzó, en su momento más alto, órdenes por cerca de US$9.000 millones.

Así mismo, esta contó con un libro robusto y de alta calidad, lo que explican desde el Gobierno es la confirmación del buen apetito del mercado internacional por la deuda colombiana.

Mejores entornos aumentaron monto de los bonos internacionales de Colombia emitidos

Esto último “incluso en una coyuntura global de menor crecimiento económico, en la que Colombia recibe un voto de confianza por parte de un amplio y diversificado grupo de inversionistas”.

José Antonio Ocampo, ministro de Hacienda de Colombia, manifestó: “La fuerte demanda de operación, se enmarca dentro de una estrategia de financiamiento proactiva y un manejo prudente y responsable de nuestras finanzas públicas”.

Vale recordar que, durante el 2022, el ministro Ocampo había asegurado que este año Colombia regresaría al mercado internacional, con un entorno mucho más amable.

Recomendado: MinHacienda de Colombia reitera plan para renegociar deuda

De hecho, se esperaba que la emisión de los bonos internacionales de Colombia fuera menor, en cerca de US$1.500 millones, pero por la alta demanda se subió el monto.

Finalmente, “la exitosa operación de manejo de pasivos mitiga el riesgo de refinanciamiento y contribuye a mejorar el perfil de la deuda externa, aumentando la vida media del portafolio de bonos en dólares”, puntualizó el Ministerio.

Itaú destacó participación en colocación de bonos por US$2.200 millones

Itaú BBA USA Securities Inc. sirvió como colocador en la operación de deuda pública realizada en el mercado internacional.

El Banco Itaú Colombia e Itau BBA USA Securities participaron en el proceso de colocación de deuda soberana con la que el Gobierno de Colombia consiguió recursos por US$2.200 millones en el mercado internacional.

La emisión, en la que Itau BBA USA Securities sirvió como agente colocador e Itaú Colombia como asesor en la fase de estructuración, recibió ofertas por US$8.500 millones de parte de los inversionistas, lo que significa una demanda de 3,9 veces el monto ofrecido por el emisor.

Los bonos soberanos emitidos por Colombia tienen vencimiento en febrero de 2034, a una tasa de 7,6%. Según información oficial, los recursos obtenidos serán empleados para la financiación del Presupuesto Nacional en la vigencia 2023, y para el manejo de pasivos a través de la recompra parcial de los bonos internacionales con vencimiento en 2024.

“Para Itaú es muy importante poder acompañar esta exitosa colocación por parte del Ministerio de Hacienda y Crédito Público de Colombia, y en especial apreciar el gran apetito que hay entre los inversionistas internacionales por la deuda emitida por el Gobierno colombiano”, dijo Jorge Alberto Villa, vicepresidente de Banca Mayorista de Itaú Colombia.

—