Colombia emitió las dos primeras referencias de bonos sociales en su historia en los mercados internacionales de capitales.

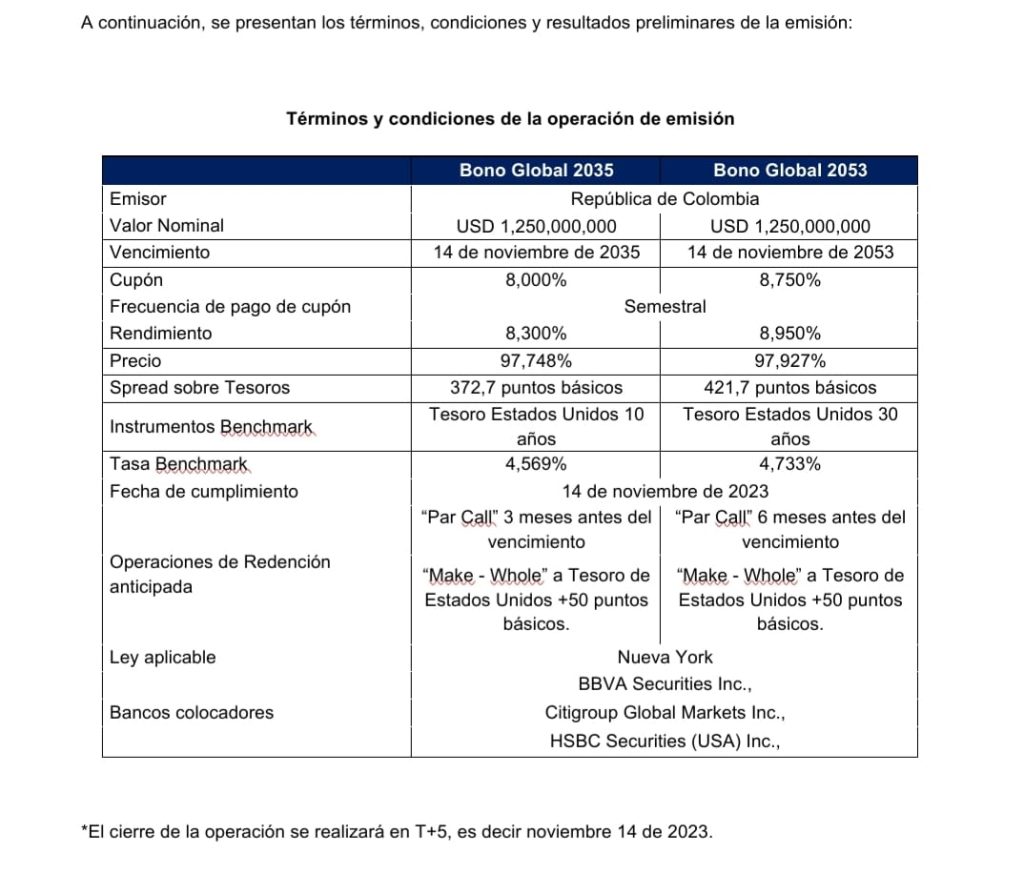

De acuerdo con el Ministerio de Hacienda, estas tienen vencimientos en 2035 y 2053, suman US$1.250 millones cada uno y cuentan con cupones de 8,000 % y 8,750 %, respectivamente.

Lo anterior se dio como resultado de una serie de reuniones de la entidad con inversionistas en Nueva York y Londres durante septiembre.

En los encuentros, los técnicos del MinHacienda presentaron el marco de referencia de bonos verdes sociales y sostenibles y el portafolio de gastos sociales elegibles.

Así son los bonos sociales que emitió Colombia

De esta manera, el Ministerio de Hacienda aseguró que «se dejó en evidencia el compromiso del país en buscar nuevas alternativas de financiamiento enfocados en el cumplimiento de los ODS -Objetivos de Desarrollo Sostenible- y vincular la deuda pública a objetivos sociales concretos».

La emisión de los bonos sociales alcanzó, en su momento más alto, órdenes por cerca de US$12.900 millones.

En plata blanca, esto quiere decir 5,1 veces lo emitido, y contó con un libro con aproximadamente 305 cuentas de inversionistas locales e internacionales.

Lo anterior muestra buen apetito del mercado internacional por la deuda colombiana, incluso en una coyuntura global de alta volatilidad y fuerte aumento de tasas de interés.

Así lo dijo José Roberto Acosta, director de Crédito Público y Tesoro Nacional, quien agregó que esto responde a las movidas del Gobierno Nacional.

“La demanda de la transacción deja en evidencia el gran apetito que hay en el mercado de capitales por el país, como prueba contundente de la confianza que existe por el buen manejo macroeconómico, sostenibilidad de la deuda pública y el esfuerzo que está haciendo el Gobierno por buscar alternativas de financiamiento con un componente verde, social y sostenible”, añadió.