Citibank, uno de los principales bancos del mundo, reveló su análisis sobre los resultados del tercer trimestre de la petrolera colombiana estatal Ecopetrol al cual tuvo acceso Valora Analitik.

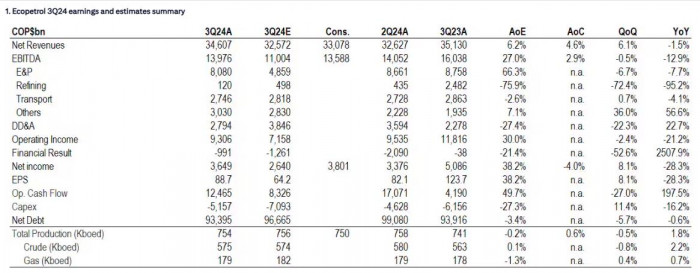

La entidad financiera dijo que las cifras estuvieron en línea con el consenso luego de que Ecopetrol reportara un Ebitda de $14,0 billones (-13 % interanual y -1 % trimestral).

Destacó el informe de Citibank que, pese a esa variación negativa del Ebitda, los resultados de la petrolera colombiana estuvieron 2,9 % por encima de la expectativa del consenso del mercado.

La utilidad neta para accionistas fue de $3,7 billones (-28 % interanual y +8 % trimestral), estando apenas 4% por debajo de las estimaciones de consenso.

“El sólido flujo de caja operacional llegó a $12,5 billones (+198 % interanual y -27 % trimestral), con un CapEx (presupuesto de inversión) de $5,2 billones (-16 % interanual, +11 % trimestral), por debajo de la expectativa de Citibank que era $7,2 billones, lo que impulsó una reducción de la deuda neta a $93 billones (-1 % interanual, -6 % trimestral), siendo 3 % inferior de su expectativa de $97 billones.

De acuerdo con Citi, la compañía terminó el trimestre con una relación deuda neta/Ebitda de 2,1x, dentro de su rango objetivo.

De su parte, el Ebitda de segmentos cayó por menores precios del petróleo y mayores costos, en tanto el segmento de exploración y producción registró un Ebitda ajustado de $8,1 billones (-8 % interanual, -7 % trimestral), según Citi, cayendo interanual a pesar de ingresos estables por mayores costos entre ellos:

i) mayor consumo de diluyente importado

ii) mayor costo de energía y químicos para procesar un mayor volumen de fluidos,

iii) inflación de costos de materiales y equipos y

iv) mayores gastos de mantenimiento e integridad en Ecopetrol América. La producción total alcanzó 754kboed (+2% interanual, -1% trimestral).

Producción de Ecopetrol impulsada por fracking en EE. UU.

Excluyendo la cuenca Permian, donde la producción aumentó 55 % interanual para llegar a 103kboed, la producción de Ecopetrol fue de 652 kboed (-3 % interanual, -1 % trimestral), destacó el informe de Citibank.

Los costos de extracción para el segmento aumentaron a US$12,7 por barril (+7 % interanual), impulsados por efectos del tipo de cambio e inflación de costos.

De su parte, en el segmento de refinación y petroquímica, el Ebitda alcanzó $120 billones (-95 % YoY, -72 % QoQ). La disminución fue atribuible principalmente a márgenes de refinación que promediaron US$7/bbl, una marcada caída de 66 % YoY y 3 % QoQ, principalmente debido a la caída de los precios internacionales de los combustibles, pero también, según Citib, al aumento de las tarifas del gas (+34 % Barrancabermeja, +31 % Cartagena) y efectos del tipo de cambio.

Recomendado: Ecopetrol aumentó la producción gracias al ‘fracking’ en EE. UU.; estudia seguir en el proyecto

El rendimiento fue de 401kbpd (-2 % YoY, -4 % QoQ), impactado por mantenimientos programados e interrupciones operacionales.

En el segmento Midstream, indica el informe del banco, el Ebitda fue de $2,7 billones (-4 % YoY, +1 % QoQ), en tanto los volúmenes totales transportados fueron 1.108 kbpd (-2 % YoY, -1 % QoQ), influenciados por interrupciones operacionales en infraestructura y huelgas.

Menores saldos del déficit del Fondo de Estabilización de Precios de los Combustibles

De acuerdo con los analistas de Citibank, las cuentas por cobrar del Fondo de Estabilización de Precios de Combustibles (FEPC) se situaron en $9,0 billones al final del tercer trimestre de 2024, lo que marca el nivel más bajo desde finales de 2021.

El saldo refleja una disminución de $3,1 billones con respecto al trimestre anterior, por pagos por un total de $4,7 billones recibidos del Ministerio de Hacienda, parcialmente compensados por una nueva acumulación de $1,6 billones durante el trimestre.

“Esperamos que cierre en $6,7 billones al final de 2024 y el pago total del saldo pendiente antes de finales de 2025”, aseguró el informe.

Riesgos y preocupaciones sobre Ecopetrol

Los analistas de Citibank aseguraron que los resultados de la petrolera colombiana tienen implicaciones porque “reconfirmaron la preocupación del mercado sobre la producción, excluyendo el shale, que está disminuyendo a una tasa interanual del 3 %”.

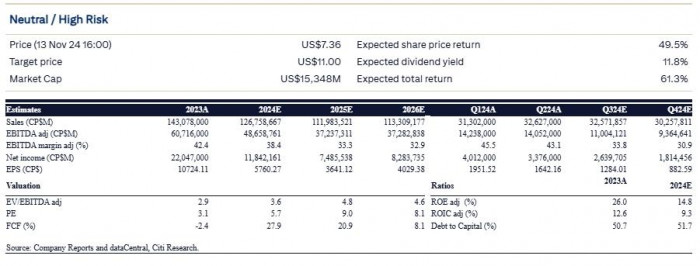

El banco internacional decidió mantener su precio objetivo de US$11,0 para el ADR de Ecopetrol en la bolsa de Nueva York a partir de un modelo de suma de las partes.

“Definimos el valor upstream como las últimas reservas reportadas de la compañía. Asumimos un costo de capital del 12,5 % (US$, términos reales) y un precio normalizado del petróleo de US$58/bb en términos reales de 2023. Valuamos los activos downstream utilizando un EV/Ebitda 2024 de ~4,8x, lo que implica un múltiplo objetivo de Ebitda normalizado de 5x en línea con los pares estadounidenses. Para el negocio midstream, asumimos un objetivo de Ebitda 2024 de 6,8x. Por último, agregamos Interconexión Eléctrica S.A. (ISA) al precio de mercado al 28 de agosto”, indica el informe.

Riesgos políticos y de Gobierno Corporativo

“Nuestra calificación de Riesgo Alto refleja la incertidumbre política, ya que el nuevo gobierno de Colombia podría mostrar menos apoyo al sector de petróleo y gas, lo que podría dañar nuestro caso base de inversión debido a posibles cambios en el marco regulatorio”, advirtió Citibank en su informe.

Los principales riesgos que señala para que la acción alcance ese precio objetivo son:

(1) Riesgo colombiano. El peso de Ecopetrol en el índice MSCI Colcap es alto. Como la correlación con el mercado local es alta, un mayor interés en las acciones colombianas podría aumentar el interés en Ecopetrol. De manera similar, un menor interés en las acciones colombianas (debido a una mayor aversión al riesgo) tendría un impacto negativo en las acciones.

(2) Precios del petróleo. Ecopetrol está altamente expuesta a los precios de las materias primas debido al sistema tributario colombiano. Un aumento o disminución sustancial de nuestras previsiones de precios del petróleo podría generar un riesgo al alza o a la baja para nuestras previsiones.

(3) Participación del Gobierno. El Gobierno posee el 88,2 % de las acciones de Ecopetrol y, por lo tanto, designa a la mayoría de la junta directiva. Dada la relevancia de Ecopetrol para la economía colombiana, el gobierno podría tener objetivos significativamente diferentes para la empresa que los de los accionistas minoritarios.

(4) Tasas de declive. Gran parte del petróleo en Colombia es de grado pesado, lo que genera bajos factores de recuperación. El caso de inversión para la empresa se basa en sus tasas de recuperación promedio pasadas; Si el desarrollo futuro arroja factores de recuperación más bajos, la compañía podría verse afectada negativamente.

(5) Exceso de oferta de acciones. La ley colombiana permite a Ecopetrol vender hasta un 8,3 % adicional de participación en una oferta primaria. Si surge la necesidad de capital, podría haber un riesgo de exceso de oferta sobre las acciones.

El documento de Citibank concluye diciendo que “si el impacto sobre la compañía de cualquiera de estos factores difiere de nuestras expectativas de caso base, las acciones podrían tener dificultades para alcanzar nuestro precio objetivo o podrían aumentar más de lo esperado”.

—