Carvajal SA anunció una nueva emisión de bonos ordinarios dirigida al Segundo Mercado.

La Superintendencia Financiera de Colombia otorgó el permiso, con el que se dio la inscripción automática en el Registro Nacional de Valores y Emisores de la emisión de bonos.

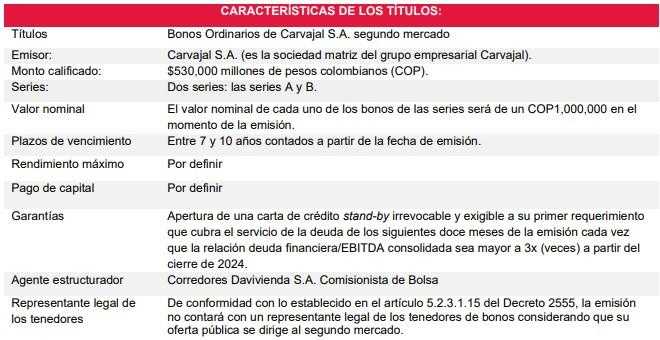

Esta emisión de bonos ordinarios de Carvajal tendrá un monto de hasta $530.000 millones. BRC Ratings, de S&P Global, asignó una calificación de deuda de largo plazo de AA a la emisión.

“La calificación de los bonos cartera se basa en nuestra evaluación de la capacidad de pago del emisor y se complementa con el análisis de la garantía otorgada según prospecto”, señaló la firma calificadora.

Para qué se da la emisión de bonos de Carvajal

Sobre la emisión de bonos de Carvajal, BRC Ratings señaló que su objetivo es “sustituir pasivos financieros antes del cierre de 2023 y no es deuda adicional. Además, esta disminuirá los pagos de deuda a $276.000 millones entre septiembre de 2023 y cierre de 2025”. Es decir, la emisión no plantea un aumento de la deuda (medida como deuda neta más arriendos operativos).

El nivel de apalancamiento de la deuda se mantendría debajo de 3 veces para los próximos tres años, de acuerdo con Carvajal SA.

Recomendado: Entrevista | Carvajal SA revela sus planes de negocios: énfasis en la expansión en Estados Unidos

Respecto a la capacidad de pago, la calificadora indicó que “la calificación de los Bonos Cartera por $530.000 millones incorpora nuestra evaluación de capacidad de pago del emisor«. Recordó que tiene «como avalistas a las compañías que generan 100 % del Ebitda de la organización. Además, «se complementa con el análisis de la garantía otorgada”.

Y agregó: “en nuestra opinión, esta última mantiene alto grado de condicionamientos que mejora la probabilidad de pago a los tenedores de bonos”.

Ante esta realidad, BRC Ratings indicó que “la emisión flexibiliza el perfil de liquidez, reflejado en un indicador de fuentes sobres usos promedio de 1,5 veces entre 2023 y 2024. Esto, considerando que se mantenga su política financiera prudente y conservadora hacia el apalancamiento”.

—