Canacol Energy anunció el comienzo de una oferta pública con Credit Suisse Securities para comprar en efectivo bonos senior a una tasa de 7.250 % en circulación con vencimiento en 2025. Para más información de energía haga clic aquí.

La operación se realizará de conformidad con la oferta de compra y la declaración de solicitud de consentimiento con fecha del ocho de noviembre de 2021.

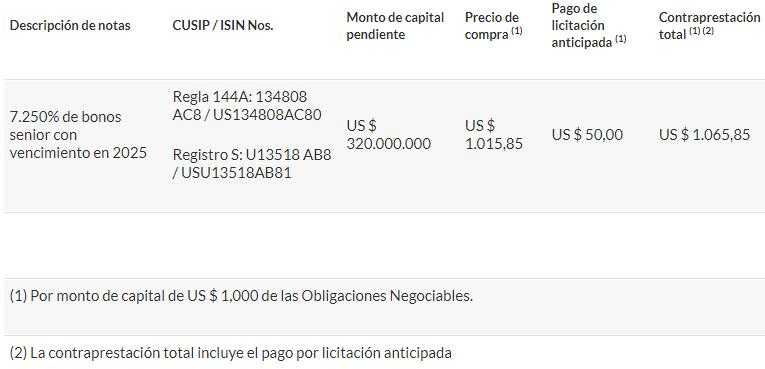

La siguiente tabla resume ciertos términos de pago de la oferta pública:

La oferta pública y la solicitud están programadas para vencer rel siete de diciembre de 2021 a las 11:59 pm, hora de la ciudad de Nueva York, a menos que se extienda o se cancele antes. La fecha límite de licitación anticipada para la oferta será a las 5:00 pm, hora de la ciudad de Nueva York, el 22 de noviembre de 2021.

Recomendado: Canacol registra US$8,8 millones de utilidad neta en el tercer trimestre de 2021

Los pagarés presentados pueden retirarse el 22 de noviembre de 2021 antes de las 5:00 pm, hora de la ciudad de Nueva York, pero no posteriormente.

La contraprestación total ofrecida por cada monto de capital de US$1.000 de los bonos será de US$1.065,85, que incluye un pago de licitación anticipada de US$50,00 por cada monto de capital de US$1.000 de los bonos y el precio de compra.

Entre tanto, el pago de la oferta anticipada será pagadero únicamente a los tenedores que presenten válidamente y no retiren sus obligaciones negociables en la hora de la oferta anticipada o antes.

Los tenedores que presenten ofertas válidas y no retiren los pagarés en el momento de la oferta anticipada o antes serán elegibles para recibir la contraprestación total (incluido el pago de la oferta anticipada) en una fecha inmediatamente posterior a la fecha de la oferta anticipada, cuya fecha se espera sea el 23 de noviembre de 2021, pero que puede cambiar sin previo aviso.

Recomendado: Canacol, habilitada para participar en Ronda Colombia 2021

De conformidad con la oferta de compra, los tenedores que presenten válidamente sus obligaciones negociables después de la hora de la oferta anticipada y antes de la fecha de vencimiento o en la fecha de vencimiento tendrán derecho a recibir US$1.015,85 por cada US$1.000 del monto principal de las obligaciones negociables; es decir, una cantidad igual a la contraprestación total menos el pago de oferta anticipada, en una fecha inmediatamente posterior a la fecha de vencimiento, cuya fecha se espera sea el ocho de diciembre de 2021, pero que puede cambiar sin previo aviso.

—