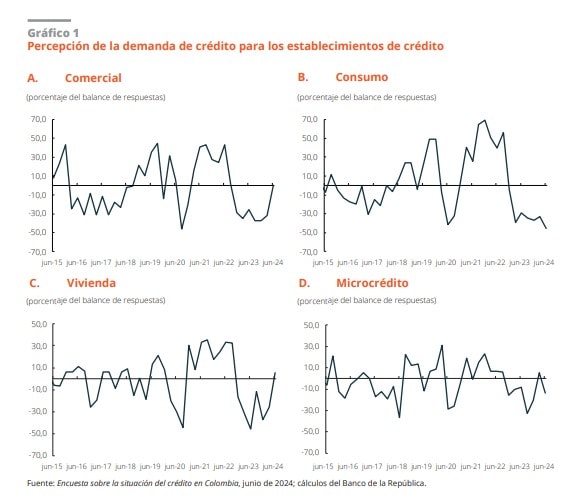

En el segundo trimestre de 2024 la percepción de la demanda de crédito en Colombia estuvo impulsada por las modalidades comercial y de vivienda, según informe del Banco de la República.

Cabe mencionar que, de acuerdo con la información entregada por el emisor, los establecimientos de crédito reportaron un balance positivo.

Esto revierte la tendencia que venía presentando este indicador desde el mes de septiembre del 2022 cuando reportaban cifras negativas.

“Por seis trimestres consecutivos, y sugiere una percepción general de aumento en la demanda de estas carteras”, señaló el banco central de Colombia.

En contraste, el balance del indicador de las modalidades de microcrédito y consumo fue negativo, indicando una percepción de baja demanda.

Entre abril y junio de 2024 las cooperativas presentaron también una percepción de aumento en la demanda en todas sus modalidades excepto en la comercial.

Por su parte, el indicador de percepción de demanda de consumo y microcrédito continuó en negativo en estos dos tipos de establecimientos de crédito.

¿Qué pasó con la demanda de crédito del sector corporativo?

Dentro del informe que entregó el Banco de la República se resalta que la demanda de créditos del sector corporativo en los indicadores de los cuatro tamaños de empresas continuó aumentando en los bancos.

Entre tanto, las empresas grandes presentaron cifras positivas en lo que respecta a la demanda de crédito.

Recomendado: Así es el comportamiento de los colombianos para solicitar un crédito

“Esto se observa luego de ubicarse en terreno negativo desde diciembre de 2022 por cinco trimestres consecutivos y sugiere una recuperación. En contraste, en las compañías de financiamiento no se registraron mejorías en los indicadores de demanda de ningún tamaño de empresa, y para las cooperativas se observó únicamente en el de las microempresas”, agregó el banco central de Colombia.

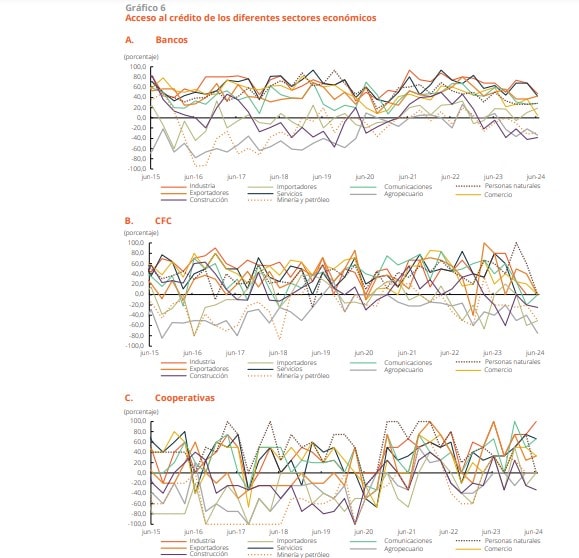

¿Cuáles fueron los sectores que presentaron el mayor acceso al crédito?

Otro de los resultados que entregó el emisor tiene que ver con el comportamiento por sectores económico en el caso del acceso al crédito.

“Muestra que para los bancos el indicador de los sectores de minería y petróleo, construcción y agropecuario continuó en niveles negativos y en las corporaciones de financiamiento el acceso se redujo en todos los sectores”, se lee en otro aparte.

En contraste, para las cooperativas el acceso al crédito es negativo únicamente en el sector de construcción.

Además, señaló que, frente a los sectores menos rentables, los tres tipos de establecimientos de crédito señalaron al agropecuario, así como minería y petróleo, según los bancos y las corporaciones de financiamiento y el sector exportador según las cooperativas.

Los tres tipos de entidades identificaron a los sectores agropecuario y personas naturales como aquellos con mayores problemas de información para identificar buenos clientes.

Dentro de lo que espera el emisor para el tercer trimestre de 2024 en cuanto a la demanda de crédito es que aún se prevén condiciones restrictivas.

Para la cartera comercial se espera que una mayor proporción de bancos aumenten las exigencias para la asignación de nuevos créditos, mientras que para las carteras de vivienda y consumo se espera que aumente el porcentaje de bancos que disminuyan las exigencias para otorgar nuevos créditos.

Por su parte, para la cartera de microcrédito se espera que la mayoría de las entidades mantengan las exigencias inalteradas.

—