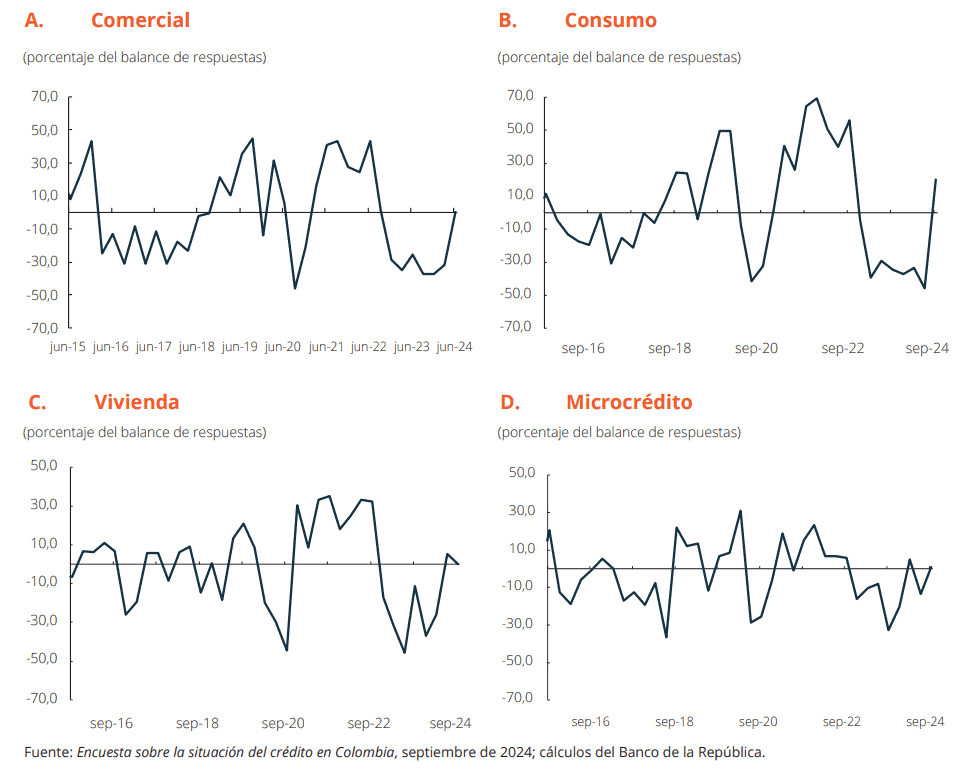

Los establecimientos de crédito perciben un aumento en la demanda de préstamos en todas las modalidades, según el más reciente Reporte trimestral de la situación del crédito en Colombia del Banco de la República, con corte a septiembre.

Recomendado: Desembolsos del Pacto por el crédito para la economía popular se encuentran rezagados

El informe destaca que esto sugiere una recuperación que no se registraba desde mediados de 2022, a pesar de que no se extiende a todos los ramos.

En el caso del consumo, el indicador de percepción de demanda de crédito llevaba siete trimestres consecutivos en terreno negativo, desde diciembre de 2022. Para el tercer trimestre de este año revirtió esa tendencia, pues fue mayor la cantidad de entidades que reportaron que las solicitudes habían crecido.

Los créditos comerciales y de vivienda habían llegado a terreno positivo dese el trimestre pasado y, aunque siguen allí, llama la atención que para el caso de la vivienda el balance se redujo levemente.

Fuente: Banco de la República.

El indicador mencionado es producto de la diferencia entre el porcentaje de encuestados que respondieron que la demanda fue superior o levemente superior y aquellos que señalaron que fue inferior o levemente inferior. También se ponderan los intermediarios financieros según su participación en el saldo total del crédito otorgado.

Sin embargo, no todas las entidades perciben la misma dinámica. Las compañías de financiamiento reportan un balance positivo solo en la demanda de préstamos de vivienda y las cooperativas lo hacen únicamente en relación con los microcréditos. Aun así, ninguna de estas tendencias es nueva; de hecho, se vienen comportando de esta manera desde inicios de 2023.

El banco central cree que, en un contexto de menores tasas de interés, la dinámica del crédito podría estar impulsada positivamente si estas recuperaciones en la demanda y en la oferta continúan.

Estos son los créditos disponibles

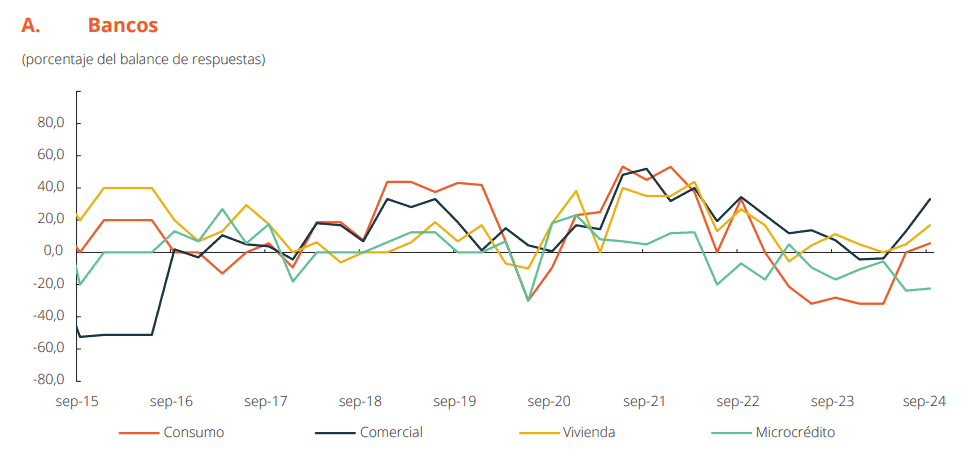

La encuesta, que da origen al informe del Banco de la República, analiza la percepción que tienen las entidades sobre la oferta, la demanda y el acceso al crédito. Sus resultados sugieren una recuperación en la oferta de crédito disponible.

Fuente: Banco de la República.

En los bancos, particularmente, los indicadores de percepción de oferta de crédito de consumo, comercial y vivienda continuaron la senda de incremento que se registra desde inicios de 2024; por el contrario, ven una disminución para el caso del microcrédito.

En ello coinciden las cooperativas, para quienes los indicadores de todas las carteras continuaron aumentando. En contraste, las compañías de financiamiento reportan un balance positivo solo en la oferta de créditos de vivienda desde inicios de 2024, pero negativo en todas las demás modalidades.

Sin embargo, si dependiera de los establecimientos de crédito donde concentrar sus préstamos y contaran con mayores recursos para ello, todos coinciden en que lo harían en la cartera de consumo, aunque también mencionaron los microcréditos y los préstamos a empresas nacionales porque les dan una mayor rentabilidad y un menor riesgo.

A quién le están prestando los bancos

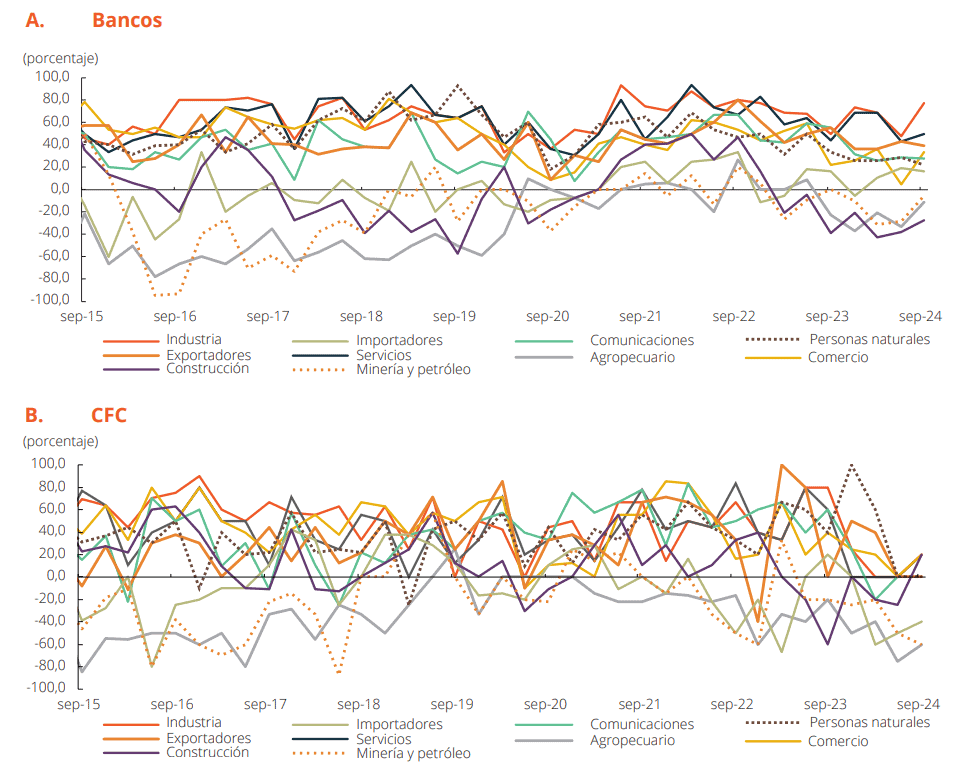

La encuesta revela que los bancos consideran que el acceso al crédito por parte de los sectores de construcción, agropecuario y minería, y petróleo continúa en niveles negativos, aunque con una tendencia de recuperación.

Las compañías de financiamiento vieron un repunte en las solicitudes de los sectores de construcción, servicios, industria y comercio, mientras que el indicador de agropecuario, importación y minería, y petróleo se mantuvo en negativo.

Por su parte, para las cooperativas el acceso al crédito es negativo en los sectores de comercio y comunicaciones, con una recuperación a niveles positivos del sector de construcción.

Fuente: Banco de la República.

El análisis sobre las políticas de exigencias para asignar nuevos créditos se centra únicamente en el sector bancario, por ser el más representativo en el mercado crediticio.

Aunque la postura de los bancos es cada vez menos restrictiva en el otorgamiento de créditos de consumo, para las modalidades de vivienda, comercial y microcrédito las exigencias continúan siendo estrictas, incluso en algunos casos, como en vivienda, han aumentado. De hecho, la proporción de bancos que aumentó las exigencias fue mayor a la esperada.

Aun así, estas entidades dejaron sobre la mesa que prevén condiciones más flexibles para el próximo trimestre. En todas las carteras se espera que una menor proporción de bancos aumenten las exigencias para la asignación de nuevos créditos o que, al menos, las mantengan inalteradas, sobre todo en microcrédito.

Por ahora, la capacidad de pago de los clientes sigue siendo el principal obstáculo al momento de otorgar un mayor volumen de crédito al sector privado, según los establecimientos de crédito. Otros aspectos que influyen son la falta de interés por parte de las personas, el costo de los recursos captados y la falta de información financiera de los nuevos clientes.

Para los clientes, la percepción de un nivel muy alto de las tasas de interés, las condiciones para la aprobación del crédito y la baja cantidad de crédito asignado hacen parte de los motivos por los cuales manifiestan quejas durante el trámite de la negociación de un crédito.

—