El ministro de energía de Arabia Saudita, Khalid al-Falih, dijo el jueves que espera que la emisión pública de acciones de la petrolera estatal Aramco ocurra en 2019, pero advirtió que aún quedan muchos factores por resolver antes de tomar una decisión final sobre la posible Oferta Pública de Venta de 2 billones de dólares.

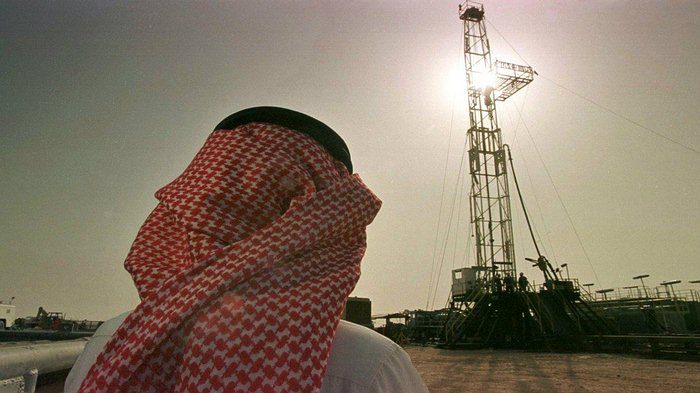

Lograr precios más altos y sostenibles del petróleo es esencial para garantizar la mejor valoración del gigante petrolero estatal, el mayor productor de crudo del mundo.

La oferta pública inicial de hasta un 5 % de participación es una piedra angular de la estrategia del príncipe heredero Mohammed bin Salmán para reformar la economía del reino.

«Sería bueno hacerlo en 2019», dijo Falih en la reunión de la Organización de Países Exportadores de Petróleo en Viena.

Añadió que el momento no es crítico para el gobierno de Arabia Saudita. No tiene que suceder en una fecha determinada.

Aramco produce crudo en el reino en nombre del gobierno y devuelve ingresos en forma de regalías e impuestos sobre sus ingresos.

En marzo pasado, Riyadh redujo el umbral de impuestos establecido para Aramco, reduciendo su tasa de impuesto a la renta de un 85 % a un 50 % para ayudar a que sea más atractiva para los inversores potenciales.

La concesión de la compañía para producir crudo en el reino data de 1933 y forma parte integral de la economía saudita.

El petróleo y el gas de Aramco proporcionan alrededor del 85 % de los ingresos del gobierno. A pesar de los recortes de la Opep, Arabia Saudita sigue siendo el mayor exportador de crudo del mundo, con la capacidad de bombear alrededor de 12 millones de barriles por día, si es necesario.

Nueva York y Londres se encuentran entre los mercados globales que compiten para albergar la parte internacional de la emisión.

Sin embargo, las reglas de cotización en los Estados Unidos podrían actuar como una barrera para el mercado de capitales más grande del mundo.

En el Reino Unido, las autoridades han cambiado sus reglas de cotización en un esfuerzo por atraer la cotización, lo que el príncipe heredero espera que brinde al reino una ganancia inesperada de 100 mil millones de dólares para pagar las reformas.

Falih dijo que las «consideraciones legales» seguirían siendo un tema importante en la decisión, pero que «varios lugares están abiertos para nosotros».

El cronograma de la oferta pública inicial ha disminuido desde este año. Antes de la inclusión propuesta, la información financiera sobre la compañía era opaca, incluidas las reservas del reino, que superan los 260 mil millones de barriles de crudo.

«Al final del día, hay mucho más en juego que simplemente marcar una casilla y decir que sacamos esto del camino. Estamos evaluando una decisión muy deliberada», señaló Falih.