Hoy la Bolsa de Valores de Colombia (bvc) y el Metro de Bogotá presentaron los resultados de la rueda de negociación bajo los Títulos de Pago por Ejecución (TPE) en lo que el primer ‘toque de campana virtual’ del mercado para la bvc.

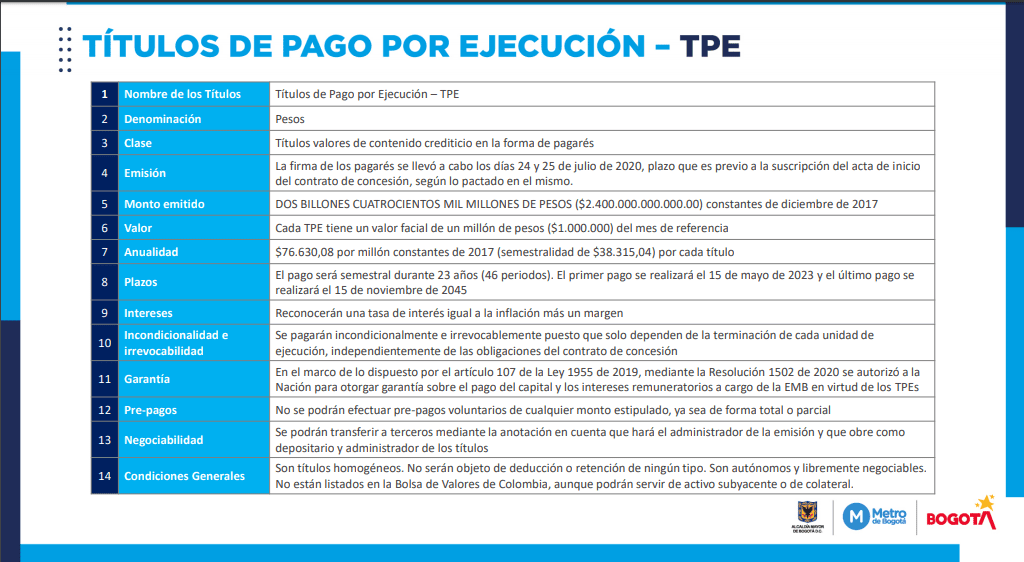

El gerente del Metro de Bogotá, Andrés Escobar, dijo sobre los resultados de la emisión que esta es de 2,4 millones de títulos por $1 millón cada uno, clave para la financiación del proyecto. Así, la emisión dará recursos por $2,4 billones para la adecuación y construcción de la primera línea del Metro.

Los títulos son emitidos por una entidad subnacional como el Metro, a un plazo muy largo (23 años) y con garantía de la Nación. Esto significa, para los tenedores de los títulos, que se espera se transen en el mercado secundario, en el evento de que la Empresa Metro de Bogotá incumpla alguno de los pagos en los 23 años, la Nación responderá por los mismos.

“Nunca se había hecho una emisión de este tamaño, algo tan grande para una entidad subnacional”, indicó Escobar.

Así, la Nación y el Distrito los irán utilizando para entregarlos al consorcio constructor con el paso de los meses, clave porque tienen una garantía soberana. Escobar aclaró que así queda terminada la financiación pública, pero el consorcio debe recurrir al capital privado para su ejecución.

“Para el Metro representa un paso muy grande. Es resultado del trabajo de un análisis de cómo lograr lo máximo posible con los recursos que tenemos”, enfatizó Escobar.

Así mismo, explicó que el Metro cuenta con recursos periódicos por los próximos 30 años, un plazo muy lago en términos para financiar la obra y que se prevé tenga construida su primera línea en siete años.

Recomendado: Metro de Bogotá reveló mejores puntajes en proceso de interventoría

Indicó que han sido claves los recursos obtenidos con la banca multilateral por US$1.650 millones, pero que tienen algunos topes para los países y que, a su vez, se han quedado cortos para financiar todo el proyecto.

Por ello, resaltó la figura de los TPE como una manera de endeudarse de manera interna, necesaria por el tamaño del proyecto, y la cual tampoco se satisfacía con el crédito local de bancos comerciales.

“Es una figura más eficiente para los tamaños de plazo y recursos que necesita el Metro de Bogotá. Los títulos se van a usar como medio de pago”, dijo Escobar.

Por su parte, el presidente de la bvc, Juan Pablo Córdoba, destacó que este es un instrumento muy novedoso diseñado por el equipo del Metro, “una herramienta muy conveniente para los agentes del mercado de capitales en Colombia”.

A medida que se entreguen los títulos en el mercado secundario, es posible que estos se puedan negociar por encima del valor nominal. Por ello, técnicamente no hay sobredemanda, agregó Córdoba.

—