La Empresa de Energía del Pacífico (Epsa), una empresa filial de Celsia informó que suscribió un contrato de compraventa de establecimiento de comercio que incluye la totalidad de los activos de distribución y el negocio de comercialización de energía eléctrica en el Tolima, actualmente operado y de propiedad de la Compañía Energética del Tolima S.A. E.S.P.

El valor de la transacción es de $1,68 billones que serán pagados mediante créditos puente con la banca nacional e internacional.

En el corto plazo, Epsa dijo que conformará una estructura de capital que combinará recursos conseguidos por medio de una emisión de bonos en el mercado de capitales colombiano, así como de optimizaciones del portafolio de activos que opera.

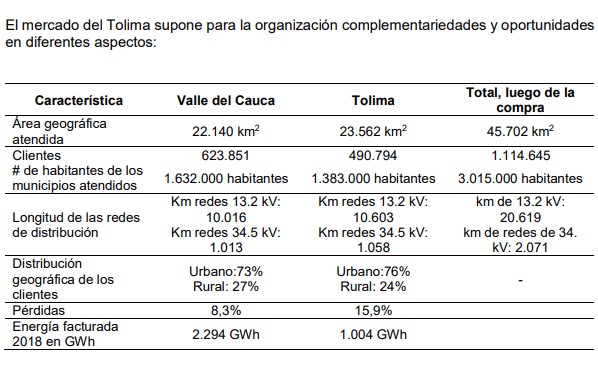

Con esta adquisición, dijo, se aumenta la cobertura del negocio de distribución al sumar 491.000 clientes en un nuevo departamento, llegando así a más de un millón de usuarios atendidos con el servicio de energía.

Incrementará la energía comercializada en cerca de 994 GWhaño, un 46% más que en la actualidad e incorpora cerca de 250 colaboradores a la organización.

El perfeccionamiento de la operación se debería dar durante los próximos tres meses.

A partir de ese momento la organización operará los activos de distribución y el negocio de comercialización.

La entrada en vigencia durante 2019 de un nuevo periodo tarifario de distribución (cinco años), conforme a la Resolución CREG 015 de 2018, permitirá con los activos objeto de esta compra obtener un Ebitda anual de $198.000 millones, lo cual representa un múltiplo de adquisición EV/Ebitda de 8,5 veces.

Por otro lado, se detalló que el Ebitda consolidado de Epsa se incrementará en 25%, mientras que el Ebitda del negocio de distribución lo hará en 50%.

Emisión de bonos

En cuanto a la emisión de bonos, la Junta Directiva de la Compañía autorizó realizar los trámites necesarios ante la Superintendencia Financiera de Colombia para aumentar el cupo global del programa de emisión y colocación de papeles comerciales y bonos ordinarios que tiene Epsa por un monto adicional de $1,1 billones. En consecuencia, el monto total del programa será $2 billones.

En la actualidad, el programa de emisión tiene un monto autorizado de $900.000 millones, de los cuales, $600.000 millones fueron emitidos y colocados en 2010.

Con el nuevo cupo, la organización pretende asegurar los recursos de endeudamiento estructurales para esta adquisición, fortalecer la liquidez de la compañía haciendo un re–perfilamiento de la deuda que se vence en 2019 y mantener un cupo sin emitir de alrededor de $300.000 millones para futuros proyectos.