En los últimos años, la digitalización del sector financiero ha impulsado la adopción de diversas innovaciones tecnológicas que han transformado significativamente la manera en que los colombianos efectúan pagos, reciben fondos y administran sus recursos financieros.

De acuerdo con el último Informe de Gestión Gremial de Asobancaria, el 73 % de las entidades financieras han implementado nuevas tecnologías en sus operaciones, siendo la Inteligencia Artificial y el Big Data las más populares en el sector.

Asimismo, las fintech, consideradas la vanguardia de la industria financiera, coinciden en un 41,8 % en que la tecnología proporciona ventajas notables en el mercado colombiano, según el Radar Colombia de Finnovista.

Daniel Aguilar, VP de Desarrollo de Negocios de Veritran para Latam, asegura que: “la tecnología ha desempeñado roles indispensables en todas las etapas de la cadena de valor de la industria financiera. No obstante, su capacidad para garantizar transacciones seguras y rápidas, así como para ofrecer una experiencia superior al cliente, ha sido crucial en el aumento de la adopción de productos y servicios”.

Desarrollos que revolucionan el sector financiero

Las herramientas más innovadoras que están liderando la evolución del ecosistema de pagos y transacciones en Colombia son:

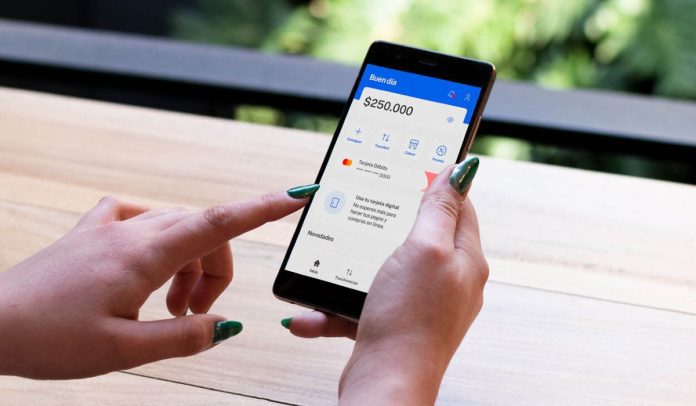

- Wallets: conocidas también como billeteras digitales, han surgido como una herramienta fundamental para simplificar la gestión financiera diaria y fomentar el desuso de efectivo.

Las billeteras digitales se han convertido en el principal impulsor de la inclusión financiera en Latinoamérica. Según el Índice de Inclusión Financiera de Credicorp 2023, durante el periodo del 2021 al 2023, el número de personas que declara poseer una de estas herramientas aumentó en un 20 %.

- Tokenización: durante 2023, las tarjetas de crédito y débito se posicionaron como el principal método de pago entre los colombianos para sus compras en línea, según datos proporcionados por la Cámara Colombiana de Comercio Electrónico.

No obstante, el informe anual de IBM muestra que los vectores de ataque iniciales más comunes en Latinoamérica fueron el robo o compromiso de credenciales y el phishing, que representan el 16 % de las infracciones estudiadas.

Estas preocupantes estadísticas, combinadas con la creciente popularidad de estos medios de pago, subrayan la urgencia de implementar medidas de seguridad más efectivas.

Destacado: David Vélez: la historia del hombre que cofundó Nubank

- Biometría: ha transformado la verificación de identidad en el ámbito digital al utilizar características físicas y patrones de comportamiento en apenas segundos para autenticar de forma rápida y precisa.

La biometría 3D se destaca por ofrecer una seguridad superior a la 2D, ya que puede detectar identidades falsas con mayor eficacia, haciendo que sea la elección preferida en el sistema financiero.

Su capacidad para validar la identidad y realizar pruebas de vida de manera rápida y sencilla la convierte en una opción casi infalible sin comprometer la experiencia del usuario.

- Tap to Phone: el concepto de “Tap to Phone” está ganando popularidad en la región como una alternativa conveniente y económica para que nichos como el de pequeños comercios, pymes, profesionales independientes y emprendedores, puedan transaccionar usando el celular como terminal de pago.

Esta innovadora solución simplifica tanto la experiencia del usuario como del comerciante, y no pone en riesgo la seguridad de la transacción ya que mantienen los mismos estándares que las terminales de cobro tradicionales.

Es una gran alternativa para que los bancos y las fintech puedan ofrecer a emprendedores o profesionales de distintas áreas una solución con la que puedan cobrar a sus clientes con tarjetas de crédito, débito y billeteras virtuales sin tener que invertir en una terminal de punto de venta.