La agencia Fitch Ratings espera que los flujos de capital hacia los mercados emergentes (ME) aumenten este año a niveles vistos por última vez en 2013, a medida que mejore el diferencial de crecimiento entre estos, los mercados desarrollados (DM) y la Reserva Federal de Estados Unidos reduzca las tasas.

La medida de Fitch de los flujos netos de capital privado hacia los emergentes agrega cuatro categorías de flujos: IED, acciones de cartera, deuda de cartera y flujos bancarios en los nueve mercados emergentes cubiertos en Perspectivas Económicas Mundiales (se excluyen los flujos de China).

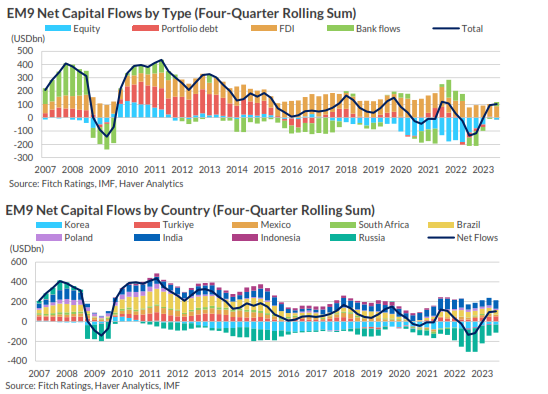

En 2007, los flujos netos de los ME9 alcanzaron los US$408.000 millones (5 % del PIB), pero luego colapsaron durante la crisis financiera mundial. En la recuperación posterior, los flujos netos aumentaron hasta alcanzar la cifra todavía fuerte de US$200.000 millones a US$300.000 millones (2 %-3 % del PIB) en 2010-2013, pero han sido moderados desde 2015, con un promedio de alrededor de US$100.000 millones (1 % del PIB).

Un desglose de los flujos netos por tipo muestra que las IED han sido las más estables a lo largo del tiempo, mientras que recientemente no se han repetido los fuertes flujos bancarios anteriores a la crisis financiera.

Fitch reiteró que los flujos de capital fueron débiles en 2020-2022 y registraron salidas netas, pero se recuperaron ligeramente en 2023.

Recomendado: Fitch Ratings habla de incertidumbre en Colombia por panorama económico y político

Principales destinos y variables para considerar

Los destinos de inversión India, Brasil, México e Indonesia destacan por haber registrado entradas netas de capital persistentes a lo largo del tiempo. Para 2022, los flujos netos de capital de los EM9 fueron de -US$117.000 millones, dada la importante salida de capital de Rusia (salidas bancarias), así como la menor IED.

Sin embargo, en el tercer trimestre de 2023, las salidas de capitales bancarios de Rusia se habían reducido considerable y esencialmente habían vuelto a los niveles anteriores a la crisis.

El agregado EM8, que excluye a Rusia, muestra que los flujos netos de capital ascendieron a US$121.000 millones en 2022, todavía moderados en relación con la historia, alrededor del 1 % del PIB.

La caída del diferencial de crecimiento entre los mercados emergentes y los mercados emergentes después de 2015, las subidas de la Reserva Federal en 2016-2018, la creciente incertidumbre en 2020 y una disminución inexplicable de la pandemia de Covid-19 fueron responsables de la desaceleración después de 2015. Las subidas de la Reserva Federal en 2022 y en el primer semestre de 2023 fueron entonces un gran lastre sobre los flujos netos de capital.

Ahora Fitch pronostica que la Reserva Federal reduzca las tasas al 4,75 % para fines de 2024, que el VIX se mantenga estable y que el diferencial de crecimiento ME-DM mejore, apuntando a un fuerte repunte en flujos este año.

El modelo de Fitch Ratings predice que los flujos se recuperarán hasta el 2,2 % del PIB de los ME9, un nivel visto por última vez hace una década, aunque todavía muy por debajo de los máximos de 2007. Esto se traduciría en US$200.000 millones en 2024, el nivel más alto desde 2013. La diversificación del lado de la oferta fuera de China también podría impulsar potencialmente las entradas de IED a otros mercados emergentes, aunque esto no se refleja en su modelo por ahora.