Este miércoles, 3 de abril de 2024, Banco de Bogotá anunció su nueva emisión de bonos sostenibles. Será hasta por $500.000 millones.

Los recursos obtenidos, se explicó en un webinar, se destinarán exclusivamente para financiar proyectos de las carteras social y verde del banco de Grupo Aval.

Aunque no se dijo cuál será la fecha de la emisión, se estima que esta se realizará a mediados de abril de 2024.

Los detalles de los bonos sostenibles de Banco de Bogotá

En el espacio virtual se explicó que Banco de Bogotá está por definir si el plazo para los bonos definibles será de 2 a 5 años y si estarán indexados en IBR o tasa fija. Esta, dijo Patricia González, directora de Tesorería del banco, se definirá el día de la subasta holandesa, que será el mecanismo de colocación.

Esta emisión hace parte del programa de emisión del banco, que tiene un cupo total de $5 billones. “Hemos realizado dos emisiones, por lo que, después de esta, tendremos una disponibilidad de $3,6 billones”.

Los bonos tienen una calificación AAA de BRC Ratings. Los agentes colocadores serán Casa de Bolsa (comisionista de Grupo Aval), Davivienda Corredores, Valores Bancolombia, BTG Pactual y Credicorp Capital.

“Banco de Bogotá destinará el 100 % de los recursos obtenidos en la presente emisión para la financiación o refinanciación total o parcial de proyectos verdes y sociales elegibles”, se indicó en la presentación.

Cómo se destinarán los recursos

Diana Barón, directora de Finanzas Sostenibles de Banco de Bogotá, afirmó que la estrategia de sostenibilidad de la entidad se divide en dos carteras: verde y social. En total, la cartera sostenible suma un total de $13 billones.

La primera busca, entre otros, contribuir a una transición a una economía neutra en carbono. En 2023, la cartera verde tuvo un valor de $2,6 billones. La meta para este año es de $3,5 billones y de $4 billones para 2025.

En cuanto a la cartera social, esta se enfoca en la financiación de pymes colombianas, así como en ampliar la cartera de vivienda VIS. Esta llega a $10,8 billones, de los que el 28 % corresponden a pymes dirigidas por mujeres.

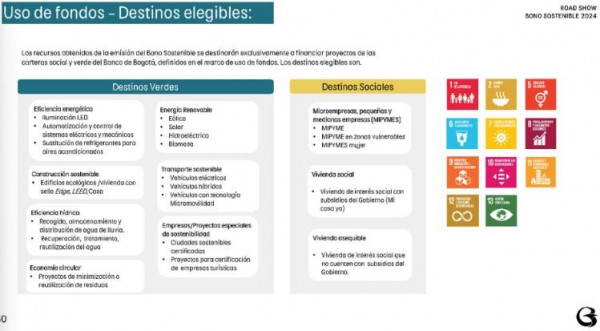

Con lo anterior, se definió, como se dijo, que los recursos de la emisión de bonos sostenibles de Banco de Bogotá en 2024 se destinarán a proyectos que se ajusten a estas carteras. La división será así:

Recomendado: Emisión de bonos sostenibles llegaría a US$55.000 millones en 2024 en América Latina

Destinos Verdes

- Eficiencia energética: iluminación LED, automatización y control de sistemas eléctricos y mecánicos, y sustitución de refrigerantes para aires acondicionados.

- Construcción sostenible: edificios ecológicos.

- Eficiencia hídrica: recogido, almacenamiento y distribución de agua de lluvia, y recuperación, tratamiento y reutilización del egua.

- Economía popular: proyectos de minimización o reutilización de residuos.

- Energía renovable: eólico, solar, hidroeléctrico y biomasa.

- Transporte sostenible: vehículos eléctricos, híbridos y con tecnología de micromovilidad.

- Empresas o proyectos especiales de sostenibilidad: ciudades sostenibles certificadas y proyectos para certificación de empresas turísticas.

Destinos sociales

- Empresas pymes, incluyendo en zonas vulnerables y dirigidas por mujeres.

- Vivienda de interés social con subsidios del Gobierno.

- Vivienda de interés social sin subsidios.

Banco de Bogotá emitirá un reporte anual del uso de los fondos resultante de su emisión de bonos sostenibles. En este se presentarán los destinos de impacto, con más de 40 indicadores de cumplimiento para cada cartera.

—