Este lunes, durante la Asamblea General de Accionistas de Cementos Argos, los accionistas votarán si aprueban la propuesta de intercambio de acciones preferenciales en ordinarias.

La iniciativa la propuso la compañía, hace cerca de un mes, en la presentación de su programa Sprint 2.0. Se trata de la segunda fase del proyecto de la empresa para cerrar la brecha entre el precio de mercado de la acción y el valor fundamental de Cementos Argos.

Para entender las expectativas y los detalles del intercambio de acciones, Valora Analitik entrevistó en exclusiva a Felipe Aristizábal, vicepresidente Financiero de Cementos Argos.

El intercambio, dijo, “es el eje principal de la segunda fase del Sprint. Esto nos acerca de manera importante para ser incluidos en índices bursátiles globales, referentes de inversión”. En particular, cuando se concrete el proceso, Cementos Argos buscará ser incluido en el índice MSCI de mercados emergentes.

“Colombia está clasificado en este, pero solo hay dos empresas colombianas: ISA y Bancolombia. Con la conversión podríamos acercarnos significativamente a los requerimientos exigidos por el índice”.

También reveló que la expectativa es que se concrete en 2024.

Los términos del intercambio de acciones de Cementos Argos

El ratio de intercambio será de 0,85 acciones ordinarias por una acción preferencial.

Para definir ese valor, contó Aristizábal, se tuvieron en cuenta tres criterios. Primero, que cuando se emitieron las acciones preferenciales en 2013, su precio de emisión representó un 25 % a 30 % frente al valor de las acciones ordinarias. Segundo, que la relación de intercambio de ambas especies en los últimos años ha sido de 0,75. Y tercero, que como las acciones ordinarias tienen mayor liquidez que las preferenciales, las primeras representan una prima significativa a su vez que sí dan derechos políticos en la compañía.

Además de estos criterios, también se tuvo en cuenta que Inverlink, que actuó como banca independiente para la formulación del programa de intercambio de acciones de Cementos Argos, estableció un ratio razonable entre 0,83 y 0,89.

En la actualidad, Cementos Argos tiene alrededor de 1.360 millones de acciones: 206 millones preferenciales y 1.154 millones ordinarias. Con el ratio de intercambio, al término del proceso quedaría con unas 1.343 millones de ordinarias.

Cerrar la brecha

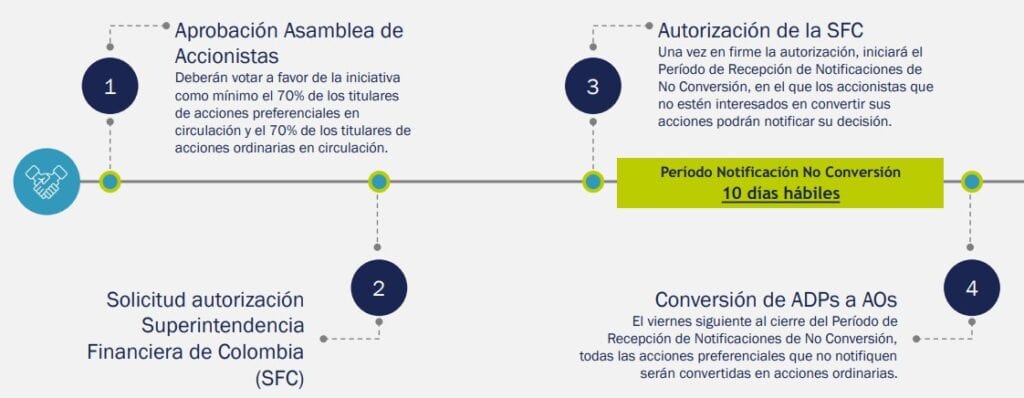

El momento clave, como se dijo, para el intercambio de acciones de Cementos Argos será este lunes, cuando se vote en la Asamblea. Si los accionistas dan luz verde, seguiría que la Superintendencia Financiera apruebe el proceso.

“Es un proceso que en la historia reciente no se ha presentado en Colombia, entonces no hay claridad de los tiempos. Pero estimamos unos meses. En cualquier caso, esperamos que ocurra este año, pero aún no hay una fecha”, apuntó Felipe Aristizábal.

Esto es importante, dijo el ejecutivo, porque con el intercambio se espera “atacar ciertas fricciones que hoy por hoy impiden que la compañía refleje de una manera transparente su valor pleno”.

El primero de esos factores, es que en los mercados internacionales ha habido una “pérdida del apetito” por acciones preferenciales o sin derecho a voto. El segundo es que, si se consigue la inclusión en el MSCI de mercados emergentes, traería a “cientos de inversionistas globales, que están obligados a comprar en cada una de las empresas del índice”.

En cuanto a los tenedores de acciones preferenciales, Aristizábal lo plantea como una “oportunidad de convertirse a una especie más líquida. Además, les permitirá ser parte del gobierno de la compañía. Y se dan unos términos de conversión más favorables”.

No es posible, en estos momentos, determinar cuál será el valor de las acciones de Cementos Argos luego del intercambio. Sin embargo, en la empresa hay optimismo. Desde que inició el Sprint, en 2023, el valor de la acción pasó de $2.700 a negociarse en niveles cercanos a $7.700. “Estimar el precio es imposible, pero con unas condiciones más favorables, definitivamente sí vemos la posibilidad de llegar a máximos históricos”.

Un impacto más allá de la empresa

Pero el intercambio de acciones no solo plantea beneficios para Cementos Argos. De acuerdo con Felipe Aristizábal, traería beneficios al mercado colombiano, que atraviesa un duro momento.

Desde 2023, se ha alertado la posibilidad de que Colombia pase de mercado emergente a ser uno de frontera. Esa reclasificación traería consigo efectos inmediatos en el flujo de capitales de inversionistas globales.

Si Cementos Argos logra la inclusión en el MSCI de mercados emergentes, “se asegura en el mediano plazo el estatus de Colombia”.

Y agregó: “El desarrollo del mercado de capitales colombiano es un imperativo. Es fundamental proteger el mercado y trabajar en una dirección que permita que el terreno perdido en los últimos años se vuelva a recuperar. Que sea vibrante, líquido, atractivo y recuperemos la capacidad de financiar a las compañías colombianas con capital en nuestro propio mercado”.

Recomendado: Bancolombia prevé un crecimiento moderado de cartera en 2024; planea invertir $890.000 millones

Expectativas de Cementos Argos en 2024

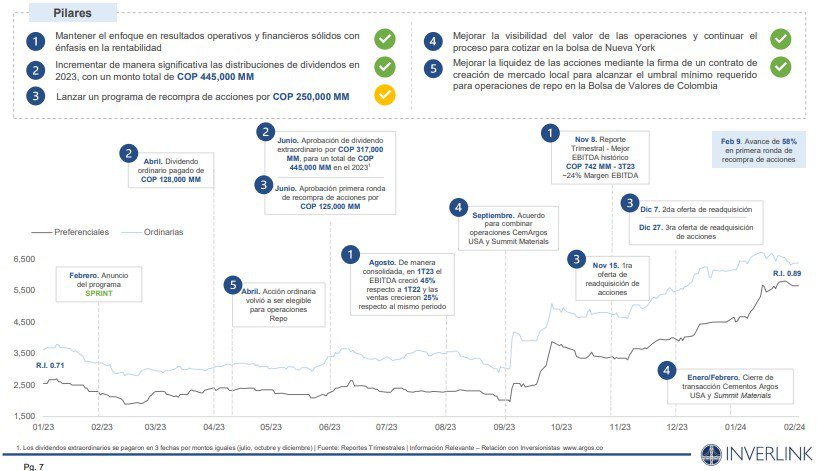

El intercambio de acciones es uno de los seis pilares del programa Sprint 2.0 de Cementos Argos.

Los otros pilares incluyen: obtener un margen Ebitda entre 21 % y 22 % para 2024, distribuir dividendos por $585.000 millones, avanzar en el programa de recompra de acciones, continuar la integración con Summit Materials y extender y mejorar el programa de formador de mercado.

En este punto, el vicepresidente Financiero de Cementos Argos mostró su optimismo frente a las metas.

“La primera fase se ejecutó en su totalidad. Como resultado, las acciones tuvieron una valorización extraordinaria. La preferencial, un total del 350 % en dólares y la ordinaria, del 260 %”, contó. Y desde que se anunció la nueva fase, hace tres semanas, ha habido una valorización del 20 % aproximadamente.

En ese contexto, y en el marco del Sprint, Cementos Argos anunció una ampliación del programa de recompra de acciones por un monto agregado hasta $625.000 millones.

Y otro punto clave, la integración de Summit Materials con Argos USA, ha mostrado su éxito. En el Investors Day de Summit, Anne Noonan, CEO de la cementera estadounidense, dijo que se esperaban sinergias superiores a los US$130.000 millones. Cuando se anunció la combinación, estas rondaban los US$100.000 millones.

“Tenemos un compromiso pleno con cerrar la brecha entre el precio y el valor de la compañía. Hoy tenemos esos pilares”, concluyó Aristizábal en su entrevista con Valora Analitik.

En línea con la meta planteada por el ejecutivo, Fitch Ratings, el jueves 14 de marzo de 2024, subió las calificaciones de Cementos Argos a AA+. Entre otros, resaltó “el robustecimiento esperado de su estructura de capital y una flexibilidad financiera mayor a partir de la utilización de los recursos por US$1.200 millones de la transacción con Summit Materials”.