Este martes, 30 de enero, la compañía de alimentos Grupo Nutresa dio a conocer el detalle de su información financiera, luego de la escisión que se formalizó en diciembre de 2023.

La escisión se dio en el marco del acuerdo entre el GEA (Grupo Argos, Grupo Nutresa y Grupo Sura) y Grupo Gilinski. En este Acuerdo Marco, ambos grupos acordaron que la empresa de alimentos pasaría a Gilinski, a cambio de la participación de este en Grupo Sura.

Gilinski alcanzó esa participación, que llegó al 38 % de la propiedad, mediante varias Ofertas Públicas de Adquisición (OPA) lanzadas desde 2021.

Esta es la situación financiera de Grupo Nutresa

Para materializar el acuerdo, se acordó que Grupo Nutresa se dividiría en dos: Grupo Nutresa y Sociedad Portafolio.

La primera, que pasará al control de Gilinski y su socio árabe IHC Holding, conserva el core del negocio, con marcas tan reconocidas como El Corral, Chocolatinas JET, Zenú, Noel, entre otras. Y Sociedad Portafolio es la empresa dueña de las inversiones de Grupo Nutresa en Grupo Argos y Grupo Sura.

El informe publicado por Grupo Nutresa detalla su situación financiera para el cierre de diciembre de 2023.

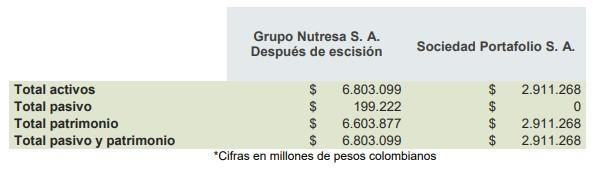

Después de la escisión, Grupo Nutresa quedó con activos por $6,8 billones y un pasivo de $199.222 millones. El patrimonio de la empresa es de $6,6 billones.

En cuanto a Sociedad Portafolio, esta tiene un total de activos de $2,9 billones.

El total de acciones en circulación es de 457 millones. El valor intrínseco por acción es de $14.426,64.

Recomendado: Estas serán las grandes movidas empresariales del 2024 en Colombia

Qué falta en el acuerdo

La escisión de Grupo Nutresa es el primer paso que se estipuló en el acuerdo marco entre el GEA y Gilinski. Ahora viene el siguiente paso: el primer intercambio de acciones. En este, Argos y Sura entregarán a Nugil y JGDB (de Gilinski ambas) y a IHC todas las acciones de su propiedad en Nutresa Alimentos, que son cerca del 45,5 %. Con esto, Nugil e IHC tendrán una participación de 76,9 %.

El tercer paso es la OPA por las acciones de Grupo Nutresa. Esta será lanzada, de manera conjunta, por Sura, Argos y una sociedad designada de IHC por el 23,1 % de las acciones de Grupo Nutresa.

Recomendado: Listo decreto para destrabar acuerdo del GEA con Gilinski

Para esto, los accionistas podrán o bien vender sus acciones en Grupo Nutresa por US$12 por acción o intercambiar acciones de Nutresa a cambio de acciones de Sura y de Sociedad Portafolio.

Con la OPA, Argos y Sura buscarán el 10,1 % de las acciones que hacen falta para que Gilinski e IHC tengan una participación mínima del 87 % en Nutresa.

Para que se concrete este paso, está pendiente un decreto del Gobierno de Colombia. Dicho decreto busca proteger a los accionistas minoritarios de las empresas. Este martes, César Ferrari, superintendente financiero, apuntó que “ya ha sido firmado y debe publicarse en estos días”.

El último paso es un segundo intercambio directo. En este, Grupo Sura y Grupo Argos entregarán las acciones que adquirieron en la OPA. Y, simultáneamente, JGDB, Nugil e IHC entregarán las acciones que aún posean en Grupo Sura y Sociedad Portafolio.

—