El Patrimonio Autónomo Troncales Alimentadoras, responsable de las vías Avenida Ciudad de Cali y Avenida 68 para la implementación de la primera línea del Metro de Bogotá D.C., llevó a cabo una emisión en el mercado público de valores.

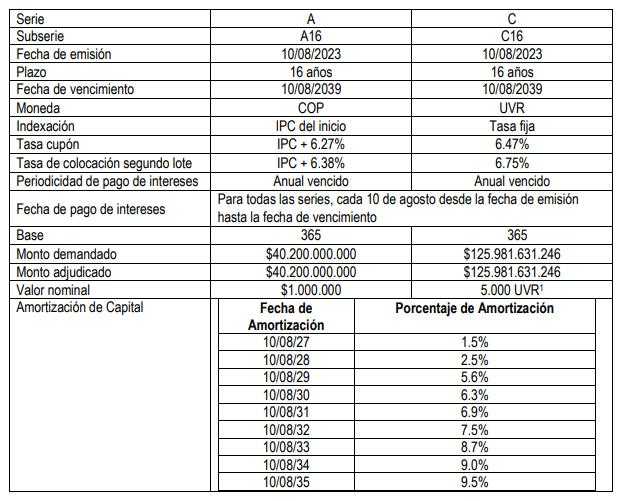

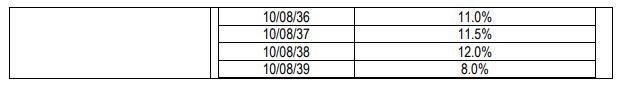

En esta segunda fase, se emitieron títulos de contenido crediticio por $300.000 millones, con una opción de sobre adjudicación de hasta $200.000 millones adicionales.

La demanda alcanzó $166.181 millones, monto que el emisor adjudicó íntegramente en el mercado.

En cumplimiento del numeral 3.2 del artículo 6.1.1.1.5 del Decreto 2555 de 2010, se detallan a continuación los aspectos relevantes de esta exitosa colocación de títulos.

Recomendado: Estos son los oferentes para la adjudicación del cable de Potosí en Bogotá

Los participantes de títulos para troncales alimentadoras del Metro

Esta transacción contó con un equipo de asesores en diferentes roles.

• Originador: Transmilenio S.A.

• Agente de Manejo: Fiduciaria Corficolombiana S.A.

• Estructurador y coordinador de la oferta: Banca de Inversión Bancolombia S.A. Corporación Financiera

• Asesores Legales: Gómez-Pinzón Abogados S.A.S.

• Colocadores: Valores Bancolombia S.A., Credicorp Capital S.A. y Corredores Davivienda S.A.

Con el segundo lote de esta titularización, Transmilenio S.A. como originador logra los recursos necesarios para la financiación de la construcción de las troncales alimentadoras de la primera línea del Metro de Bogotá (Avenida Ciudad de Cali y Avenida Carrera 68), las cuales se estima entren en operación en el año 2026.

—