Este martes, 7 de noviembre, se conocieron los detalles del preacuerdo para la OPA de Grupo Calleja por el Éxito. La empresa colombiana los publicó a través de la Superfinanciera de Colombia.

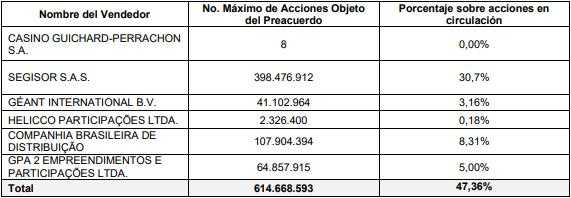

Como se conoció, previamente, el precio pactado es de US$0,9053 por acción. Como vendedores están: Casino Guichard – Perrachon, Segisor SAS, Géant International B.V., Helicco Participações Ltda, Companhia Brasileira de Distribuçao y GPA 2 Empreendimentos e Participaçöes Ltda. El comprador es el salvadoreño Cama Commercial Group (Grupo Calleja).

Davivienda Corredores actuará en representación de los vendedores y Valores Bancolombia lo hará por cuenta de Grupo Calleja.

Así será la OPA de Calleja por el Éxito

La OPA de Calleja será por las acciones ordinarias del Éxito. Esto incluye las que son de forma directa o a través de las ADSs (Acciones de Depósito Americanas) y/o en BDRs (Recibos de Depósito Brasileros).

De acuerdo con los documentos, el número máximo de acciones objeto del preacuerdo son:

Sin embargo, en las condiciones para la ejecución de la operación se precisa que “el comprador (Grupo Calleja) ofrecerá adquirir en los dos mercados, conjuntamente, mínimo el número de acciones que represente el 51 % de las acciones ordinarias en circulación y máximo el número de acciones que represente el 100 % de las acciones ordinarias en circulación”.

Recomendado: Lanzan OPA por control mayoritario de Grupo Éxito

A pesar de la expectativa del negocio, aún no se conoce la fecha en la que iniciará la OPA. Lo que sí es que el periodo de aceptaciones de esta será de 21 días hábiles. Contarán a partir del quinto día hábil siguiente a la fecha de publicación del primer aviso de oferta.

En caso de que no se acepte la OPA en los términos, de que haya una oferta competidora y Grupo Calleja no mejore la oferta, entre otros, las empresas vendedoras mencionadas (Grupo Casino y GPA) deberán reembolsar al holding salvadoreño US$13 millones. La cifra es por concepto de costos y gastos.

—