El Banco de la República, presentó el reporte de estabilidad financiera correspondiente al primer semestre del 2023.

Cabe mencionar que este informe es realizado entre el periodo de septiembre 2022 hasta abril del 2023.

Este estudio recoge el comportamiento de los bancos comerciales, las corporaciones y cooperativas financieras, y las compañías de financiamiento.

“Permite concluir que el sistema financiero cuenta con niveles de liquidez de solvencia que no solo se encuentran por encima de los requeridos por los parámetros aceptados, sino que incluso serían suficientes para enfrentar la materialización de riesgos extremos de baja probabilidad”, dijo Leonardo Villar, gerente general del Banco de la República.

Y agregó que “durante los últimos seis meses la solvencia agregada de los establecimientos de crédito aumentó 22 puntos básicos ubicándose en 18,1 % en febrero del 2023, por su parte el indicador de riesgo de liquidez y el coeficiente de fondeo estable se ubicaron en 202 % y 111 % muy por encima de los mínimos regulatorios del 100 %”.

Otros datos del Informe de estabilidad financiera

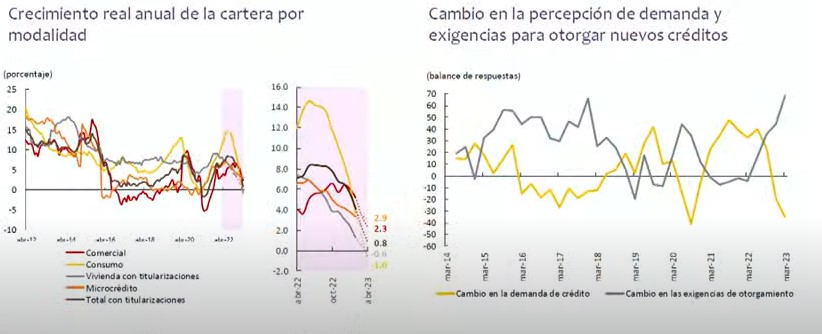

Dentro del informe también se conoció que en el indicador de los establecimientos de crédito se mantuvo una tendencia decreciente y esto ha estado desde mediados del año pasado.

“Este comportamiento de rentabilidad se debe principalmente a la desaceleración de la cartera por lo que los establecimientos de crédito han recibido o reciben menos ingresos por intereses (…) los establecimientos de crédito han tenido un mayor gasto por provisiones lo cual se ve reflejado en este indicador de rentabilidad”, dijo director de Estabilidad Financiera, Carlos Andrés Quicazán.

Recomendado: Reporte Estabilidad Financiera Banrep: alerta sobre crecimiento de crédito de consumo en Colombia

A su vez, señaló que el ritmo de crecimiento de la cartera se ha reducido y podría seguir reduciéndose en los próximos meses.

“La postura en la tasa de política monetaria adicionalmente a las medidas adoptadas con la superintendencia relacionadas con una mayor exigencia de provisiones, también mayores exigencias por parte de los establecimientos de crédito para otorgar nuevos créditos y la desaceleración en el crecimiento de la economía han explicado este comportamiento en la dinámica de la cartera”, señaló Quicazán.

De acuerdo con el informe lo que más afectó a este indicador fue la cartera de consumo por mayores indicadores de carga financiera y de endeudamiento de los hogares.

De otro lado, el estudio resaltó que la crisis presentada en el Silicon Valley Bank no tuvo impacto directo sobre las entidades financieras locales.

Entre tanto, resaltó que el endeudamiento de los hogares se mantiene en niveles cercanos a los máximos históricos.

La rentabilidad de las instituciones financieras no bancarias ha mostrado una recuperación, aunque permanece por debajo de los valores prepandemia.