El mercado de energía mayorista de Colombia es donde se compra y se vende la energía entre agentes generadores y comercializadores, de acuerdo con un conjunto de reglas establecidas por el ente regulador que es la Comisión de Regulación de Energía y Gas (CREG), de allí salen indicadores como el precio de energía en bolsa.

En abril de 2023, el promedio ponderado del precio de energía en bolsa fue de $231,45/kWh, un 57,94 % respecto al mismo mes de 2022 cuando fue de $146,54/kWh.

Pero un 21,97 % menos respecto al precio promedio del mes anterior (marzo) cuando fue de $296,6/kWh.

Frente al alza del precio de energía en bolsa, sigue habiendo varias preocupaciones, por ejemplo, que éste siga subiendo hasta pasar los topes, que serían los precios de escasez, que activarían las alarmas en el sistema eléctrico nacional, el sector y las entidades que giran a su alrededor.

Las preocupaciones por el precio de energía en bolsa

Recientemente, el exministro de Minas y Energía de Colombia, Diego Mesa Puyo, envió una alarma sobre el precio de energía en bolsa.

Recomendado: Precio de energía en bolsa de Colombia, ¿ya superó los niveles de escasez?

El exfuncionario afirmó que el precio de energía en bolsa -para el 17 de mayo de 2023- sería de $870/kilovatio hora (kWh), lo que, según Mesa, superaba al precio de escasez.

Recordó, además, que el indicador se ha multiplicado por más de cinco veces desde abril y lanzó otras alertas por la inminente crisis que originará el Fenómeno de El Niño, el cual está empezando a dar sus primeros pasos.

De acuerdo con el exfuncionario, con ocasión del Fenómeno de El Niño del 2015-2016, la CREG modificó el esquema de activación de las obligaciones del Cargo por Confiabilidad.

Estas obligaciones para los generadores, de acuerdo con el experto, se activan y son exigibles cuando el precio de bolsa supera el precio de escasez.

“El precio de escasez que se tenía desde 2006 era un valor que se indexaba al precio del Fuel Oil No. 6 en la costa del golfo de Estados Unidos. Sin embargo, dada la desconexión entre los costos que percibían las plantas en Colombia y este índice, se decidió modificar esta señal de escasez”, precisó Mesa.

Entonces, se propuso una nueva señal de escasez que consiste en ordenar de menor a mayor los costos variables de todas las plantas que tienen obligaciones y tomar el valor en el que se acumule el 98 % de las obligaciones.

Recomendado: Fenómeno de El Niño: Las térmicas que respaldarán la energía de Colombia

“De esta forma, se busca reflejar el costo de generación de las plantas más costosas de nuestro sistema. Es decir, cuando estamos muy cerca, efectivamente, de la escasez. Esta señal fue opcional para las plantas y desde entonces XM -el operador del Sistema Interconectado Nacional- calcula el precio de escasez anterior y el nuevo: precio marginal de escasez. Así que, hoy en día las obligaciones del Cargo por Confiabilidad se activarán cuando se supere el precio marginal de escasez que está por los $1.200/kWh”, expuso Mesa Puyo.

Así las cosas, es válido afirmar que, en efecto, el precio de energía en bolsa, tal y como lo expresó Mesa, está ya por encima del precio de escasez, lo que envía un signo de alarma al sector. Pero vamos a explicarlo con palabras más sencillas.

¿Cómo funciona el precio de escasez en Colombia?

En Colombia hay varios precios denominados de escasez, que funcionan como una especie de techo para que el sector -y en especial las generadoras de energía- sepan en qué momento deben empezar a hacer efectivas sus obligaciones que han adquirido con el país tras recibir el Cargo por Confiabilidad, entregado, generalmente, en una subasta.

Alejandro Piñeros, coordinador Regulatorio de Óptima Consultores, le explicó a Valora Analitik que antes de 2018 existía en Colombia un concepto llamado ‘el precio de escasez’, pero en este año se produce un cambio regulatorio que tenía como objeto cambiar completamente la metodología de cálculo de ese precio.

Es entonces, cuando se propone una nueva metodología de cálculo.

Recomendado: ¿Qué le falta a Colombia para estar a la vanguardia en energía?

Sin embargo, por la forma como funciona el Cargo por Confiabilidad en el país, la decisión de migrar a un nuevo precio de escasez fue de los agentes del mercado; es decir, que fue voluntaria.

Posteriormente, la mayoría de ellos aceptaron el cambio, pero no todos. Lo que armó una especie de ‘desorden’ en el mercado ya que, como no todos aceptaron migrar al nuevo precio, se tomó la decisión de dejar vigente y en simultáneo varios precios de escasez: el ‘viejo’ y el ‘nuevo’.

“El precio de escasez, si uno lo lee en la regulación, lo más natural es interpretarlo como el ‘viejo’. Cuando Diego Mesa estaba diciendo que el precio de energía en bolsa estaba en más de $800 y que estaba por encima del de escasez, no está siendo impreciso”, resaltó Piñeros.

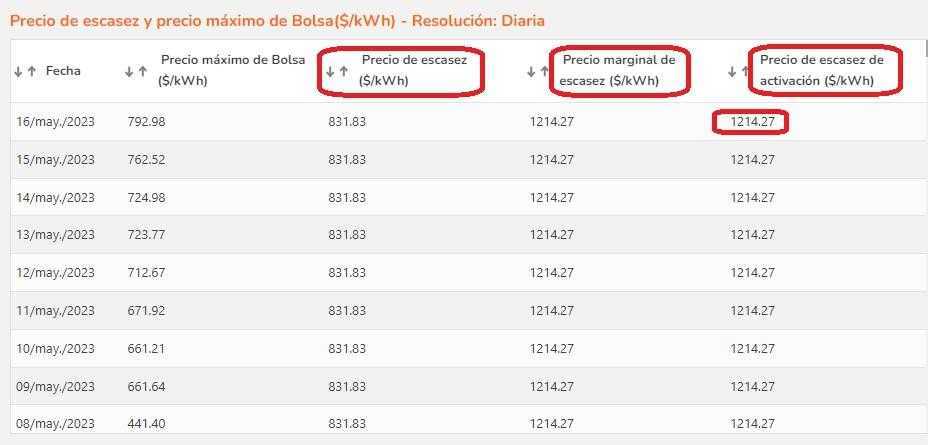

En este punto, es válido recordar que en el país hay varios precios de escasez, por las razones expuestas anteriormente. Los más usados son el precio de escasez (el viejo), el precio marginal de escasez (el nuevo) y el precio de escasez de activación:

- Precio de escasez: este es el precio considerado como el ‘viejo’ que se modificó luego de 2018. Que de acuerdo con el sitio web de XM, está por el orden de $831,83/kWh. Hay que decir que éste se fija mensualmente y depende del precio de un combustible que es el Fuel Oil No. 6.

Lo que quiere decir que si ese combustible sube, el precio de escasez subirá, pero si baja el precio de escasez viejo lo seguirá.

- Precio marginal de escasez: es considerado como el ‘nuevo’ que, de acuerdo con el sitio web de XM, está por el orden de los $1.214,27/kWh.

“La metodología del nuevo es que el precio de escasez se hace igual, en esencia, al costo variable de la planta más cara del sistema o de la segunda más cara del sistema. Cada mes todas las plantas declaran unos costos, XM las ordena de mayor a menor (en términos muy simples), y coge la más cara o la segunda más cara”, manifestó Alejandro Piñeros.Agregó: “Entonces al final, ¿de qué depende el comportamiento de ese precio? Del precio del combustible de la planta más cara del sistema. A veces sube y a veces baja, es muy volátil. No hace mucho llegamos como a $1.600/kWh. ¿Qué lo afecta? El precio de los combustibles, la volatilidad del dólar”.

- Precio de escasez de activación: este es igual al más alto de los dos. Es decir, en este caso, está en $1.214,27/kWh en línea con el precio marginal de escasez.

Recomendado: En abril, embalses de energía de Colombia cerraron en 62,11 %, 2,2 puntos más que en marzo

Entonces, sí es cierto que el precio de energía en bolsa está por encima del viejo precio de escasez, pero fijarse en esta cifra podría resultar algo impreciso.

“Aunque esto es cierto, el que importa es el otro (precio marginal de escasez), porque algo así como el 97 % de las obligaciones de energía en firme del sistema está amarradas al otro no al precio de escasez”, recalcó el coordinador Regulatorio de Óptima Consultores.

Y todo esto, ¿qué tiene que ver con el Cargo por Confiabilidad?

Hay que decir que según la exigibilidad y las reglas de las Obligaciones de Energía Firme (OEF), la condición de escasez se produce cuando en bolsa se supera la activación.

“Cosa que no va a ocurrir. Sí se superó el precio de escasez, pero esto no significa que el país esté en condición de escasez, entendido desde el Cargo por Confiabilidad”, relató el experto.

Entre tanto, Piñeros también explicó que el Cargo por Confiabilidad funciona también para que la demanda nunca pague más que un cierto precio.

“Ese cierto precio también es el ‘nuevo’, porque la mayoría de las Obligaciones de Energía Firme están amarradas al precio de escasez nuevo, al marginal, no al viejo. Ahí hay un concepto que se llama precio de escasez ponderado que es lo que realmente paga la demanda cuando se activa la condición de escasez”, precisó Piñeros.

Ese precio de escasez ponderado es 97 % igual al nuevo y 3 % igual al viejo; es decir, es casi igual la nuevo (precio marginal de escasez).

“Entonces, ¿qué implica que bolsa haya superado la escasez vieja? Pues, de cara al Cargo, nada. Ahora, puede que alguien asegure: ‘No, es que yo no diciendo que es que se haya activado la condición de escasez, yo no estoy diciendo que la demanda tenga que pagar eso. Estoy diciendo mire: vamos en una senda peligrosa, incluso, viéndolo desde el precio de escasez‘. Eso ya es otra cosa, es distinto”, ratificó el vocero de Óptima Consultores.

Agregó que “es un signo de alarma que, de momento, no tiene consecuencias prácticas”.

Recomendado: Gobierno Petro revisaría ajustes al impuesto para energías renovables

En opinión del experto, no hay una probabilidad importante de que, en el cortísimo plazo, el precio de energía en bolsa toque el precio de escasez de activación. Sin embargo, en la mitad de El Niño eso sí puede pasar.

Si eso pasa, se activan las obligaciones del Cargo por Confiabilidad, lo que implica que todo el mundo tiene que físicamente generar sus obligaciones comprometidas y, también, se activa la protección de precios para la demanda.

“Si la bolsa llega a $2.000/kWh y el precio de escasez ponderado es $1.100/kWh, entonces la demanda solo paga $1.100 y no $2.000. ¿Cuál es la probabilidad de que la bolsa se desborde muy por encima del precio de escasez de activación? -que es el que importa para determinar la condición de escasez- En mi opinión, es relativamente baja, pero esta es una discusión muchísimo más compleja”, sostuvo.

Ya que, al final, no se trata de qué pase con el clima, sino de los incentivos que tienen los generadores hídricos para formular sus ofertas de precio.