Un 34% crecieron los nuevos créditos en el segundo trimestre de 2022, en medio de las presiones inflacionarias y nuevas tasas de interés del Banrepública.

De acuerdo con el más reciente reporte de TransUnion sobre el comportamiento del crédito en Colombia, la principal causa del crecimiento del crédito en el país a doble dígito es por el aumento del consumo y de la actividad económica. Al corte del segundo trimestre, el crédito creció 34% año frente al mismo período del año anterior, impulsado por un repunte de 49 % en la demanda.

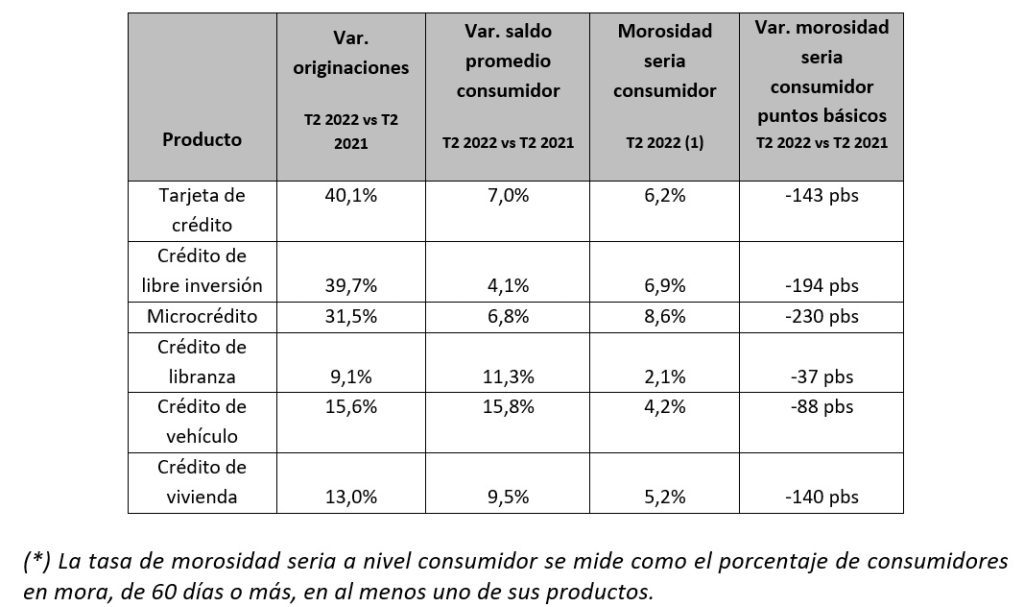

El mayor crecimiento de seguidos por los nuevos microcréditos que repuntaron 31%. En nuevos créditos año contra año se observó en tarjetas de crédito y créditos de libre inversión con 40%, comparación con el período previo a la pandemia del segundo trimestre de 2019, los aumentos más significativos en el segundo trimestre de 2022 se observaron en tarjetas de crédito y los créditos de libre inversión, con 34% y 58%, respectivamente.

El saldo promedio de productos como libre destinación ha venido ganando terreno, en particular para los consumidores de riesgo bajo, tendencia que también se observa en tarjetas de crédito.

“Productos como los créditos de libre inversión que ofrecen tasas de interés más bajas relativo a otras líneas, han ganado terreno, con originaciones que ya superan los niveles pre-pandemia. Al apalancar hallazgos sobre las necesidades de crédito de los consumidores y su solvencia, las entidades financieras pueden de forma efectiva lograr el crecimiento de sus carteras, al mismo tiempo que anticipan y manejan el riesgo de crédito para asegurar la sostenibilidad en el entorno actual de altas tasas de interés e inflación», dice Virginia Olivella, directora de investigación y consultoría de TransUnion en Colombia.

Con respecto a la potencial demanda de créditos para los próximos 12 meses, otro estudio de TransUnion (Consumer Pulse) determinó que el 48% de los consumidores colombianos está planeando solicitar un nuevo crédito o refinanciar uno existente dentro del próximo año. De ellos, el 54% está planeando solicitar un crédito personal y el 29% una tarjeta de crédito.

Factores macro pueden afectar la dinámica

TransUnion advierte que en momentos donde el empleo, el consumo privado y las ventas minoristas continúan creciendo a pesar de las presiones inflacionarias y de la política monetaria contractiva, a medida que las tasas de interés sigan aumentando y el costo de los créditos se incremente para los consumidores colombianos, el mercado podría experimentar una presión a la baja sobre la demanda y la oferta de nuevos créditos.

Recomendado: Por estas razones pueden negar un crédito bancario

Según el estudio de Consumer Pulse de TransUnion Colombia del segundo trimestre, el 71% de los consumidores encuestados está muy o extremadamente preocupados por la inflación y el 82% está haciendo cambios en sus comportamientos de gasto debido a esto. Además, el 58 % de los encuestados manifiesta que el aumento de las tasas de interés tiene un impacto significativo en su decisión de solicitar o no un crédito en los próximos 12 meses.

Comportamiento principales productos de crédito

Este contenido es producto de una alianza entre Valora Analitik y el FGA Fondo de Garantías, que busca generar un espacio para noticias pensadas en mejorar las finanzas personales de los colombianos y temas de interés relacionados con ellos.