Este lunes, 25 de abril, terminó otra jornada para las ofertas públicas de adquisición (OPA) del Grupo Gilinski por Sura y Nutresa en la Bolsa de Valores de Colombia (bvc), destacando hoy el final para la OPA por la primera, cumpliendo así con el cronograma inicial establecido.

Estas operaciones se buscan a través de las empresas JGDB Holding involucrada en la oferta por Sura y Nugil, que busca mayor participación en Nutresa. Ver más noticias de Mercado

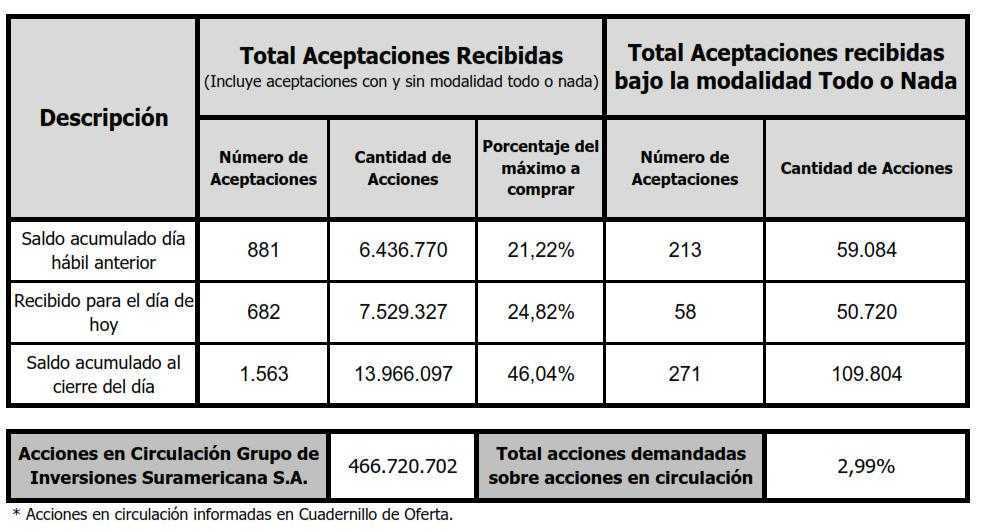

Por los títulos de Grupo Sura, se concretaron, en total, 1.563 aceptaciones equivalentes a 13.966.097 acciones y el 46,04% del máximo a comprar. Además, representan el 2,99% del total de títulos de la compañía, por debajo de lo que buscaba Gilinski.

En el holding financiero, el banquero, a través de su sociedad JGDB Holding, tiene a la fecha 31,5% de las acciones en circulación, cifra que podría llegar a 34,49% si las autoridades regulatorias lo aprueban.

Gilinski se había propuesto agregar como mínimo un 5,2% y un máximo de 6,5% de los papeles, manteniendo el ofrecimiento de US$9,88 de la segunda OPA, pero mayor al de la primera que fue de US$8,01.

Destacado: Tercera OPA de Gilinski por Sura y Nutresa: lo que viene con nuevas ofertas

Según los avisos públicos, los Gilinski podrían modificar la cantidad máxima de acciones a recibir en Nutresa, mientras que en la operación por Sura no cambiarían los topes máximos establecidos.

Así, con las operaciones y las dos OPA concluidas hasta ahora, Gilinski ha desembolsado cerca de $4,8 billones en Sura y $4,4 billones en Nutresa.

OPA por Nutresa seguirá hasta mediados de mayo

Por Nutresa se cuentan a la fecha 195 aceptaciones, equivalentes a 373.613 títulos y el 0,68% del máximo a comprar. Tras las dos OPA efectuadas a la fecha, Gilinski tiene cerca del 30,8% de los títulos de Nutresa.

El período de aceptaciones para la tercera oferta por esta compañía irá hasta el 16 de mayo, tras el pedido confirmado el 19 de abril por Gilinski.

Recomendado: Asamblea Sura: los detalles de nuevo ‘round’ entre los Gilinski y el GEA por tercera OPA de Nutresa

Gilinski, quien ya logró dos puestos en cada una de las Juntas Directivas de estas empresas, pretende adquirir entre un 9,6% y un 12% en Nutresa, ofreciendo pagar US$12,58 por cada acción, precio superior al de las OPA previas en las que pagó US$7,71 y US$10,48