El mercado colombiano sigue expectante ante la tercera OPA que lanzó el Grupo Gilinski por Sura y Nutresa, con lo que busca alcanzar y consolidar participaciones mayoritarias en ambas compañías.

Mientras se conoce el aviso de oferta pública es clave conocer cómo ha cambiado el valor y comportamiento de las OPA desde que se lanzó la primera propuesta en noviembre de 2021.

Lea también: Tercera OPA de Gilinski por Sura y Nutresa: lo que viene con nuevas ofertas

OPA por Nutresa

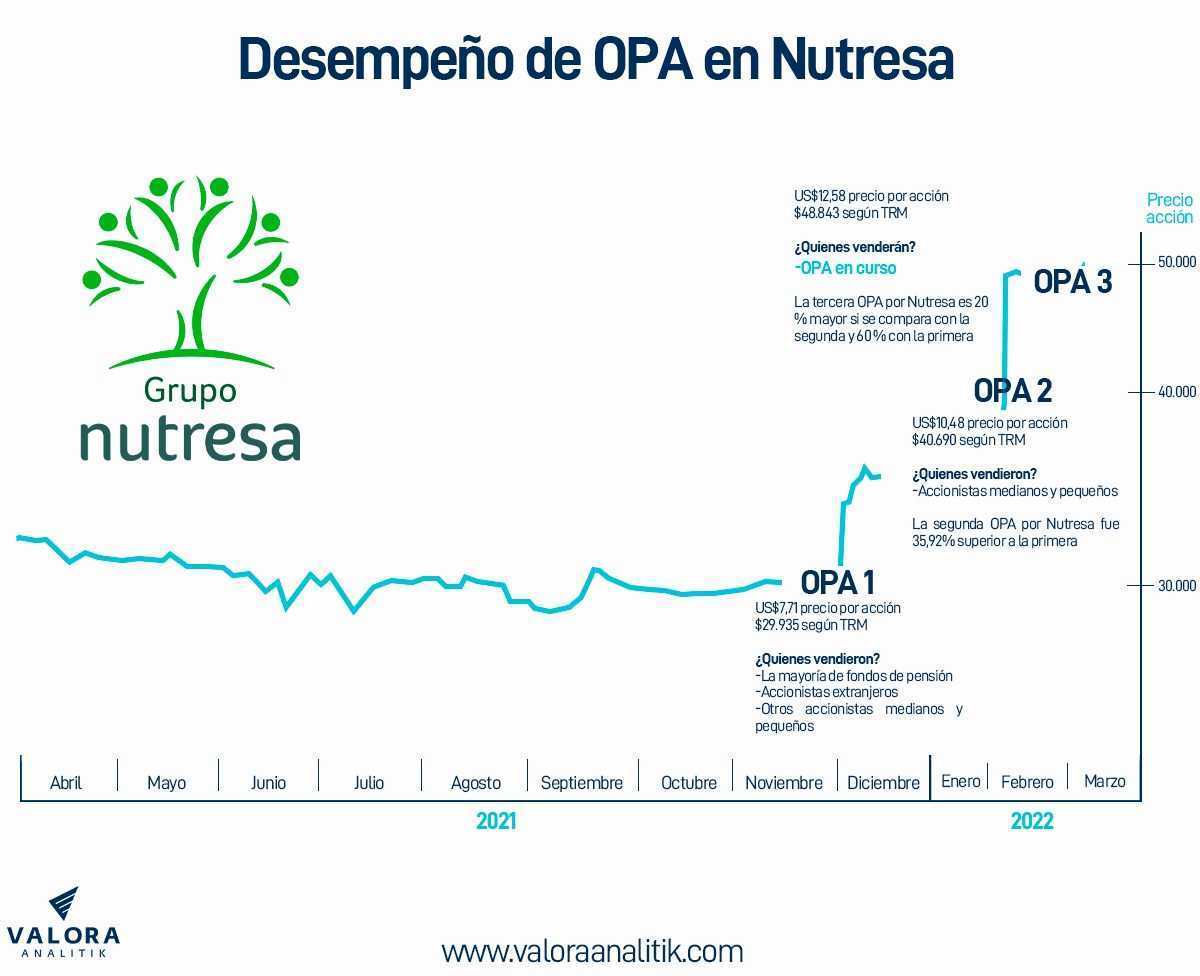

Hay que recordar que, en la primera oferta, Gilinski sorprendió al mercado con una propuesta de US$7,71 por acción (cerca de $29.000) con lo que logró seducir a los fondos de pensiones y cesantías, accionistas extranjeros y medianos y pequeños que vieron en aquel momento una buena oportunidad para vender sus acciones, sin esperar las posteriores ofertas que aparecieron.

Ya en la segunda OPA, la oferta por Nutresa se elevó a US$10,48 (cerca de $40.000) por acción que representó un 35,92% de valor superior respecto a la primera propuesta. En esta se vieron seducidos más accionistas medianos y pequeños que no confiaron totalmente en la primera, la cual se acercó a los valores objetivos más altos que las principales comisionistas del mercado tienen para la compañía de alimentos.

Por su parte, la tercera OPA es 20% mayor a la segunda y 60% más que la primera al tener un precio de US$12,58 (cerca de $49.000) y en la que está por ver quienes han aguantado sus títulos hasta ahora y quienes estarán ahora sí dispuestos a vender a Gilinski o seguir confiando en la visión de largo plazo que los accionistas mayoritarios guardan por el momento.

Tras ello, el Grupo Gilinski, a través de su sociedad Nugil, ya reúne cerca del 30,8% en Nutresa y es el segundo mayor accionista luego de Sura que ostenta más del 35% de títulos.

Oferta por Sura

Las ofertas por Sura han tenido mayor acogida en el mercado, incluso luego de que la primera OPA se haya lanzado posterior a la de Nutresa.

En este caso, la OPA uno vio una oferta de US$8,01 por acción (cerca de $31.100 en la que de nuevo la mayoría de fondos de pensiones y cesantías vendieron sus posiciones, seguidos por accionistas extranjeros, medianos y pequeños.

La segunda OPA ya vio un cambio, al igual que Nutresa, y Gilinski elevó su oferta a US$9,88 por título (cerca de $39.000) lo que fue un 24,6% mayor a la previa y con lo que, de nuevo, atrapó a una gran parte de los accionistas medianos y pequeños que no vendieron en la primera oferta, pero que ahora sí vieron una gran oportunidad para salir de sus papeles.

Tras ello, Gilinski parece descontar captar grandes posiciones por lo que ha conservado el mismo precio de la segunda OPA para la tercera. De hecho, su sociedad JGDB Holding ya tiene aproximadamente el 31,5 % en Sura y es el mayor accionista del holding financiero.

Sigue incertidumbre con nueva OPA

Luego de conocerse que habrá una tercera OPA, varios operadores de mercado han resaltado que las compañías sí tenían un valor superior al que Gilinski planteó con la primera y segunda propuesta por lo que entidades como Scotiabank ya han calificado que quienes salieron de sus títulos en Nutresa, en la primera oferta, no fueron lo suficientemente audaces para encontrar el valor real de la empresa.

Ante cada ofrecimiento, las juntas de Grupo Argos, Grupo Nutresa, Grupo Sura y Cementos Argos han reiterado la inconveniencia del negocio pues los precios ofrecidos son inferiores al valor real de las compañías.

Recomendado: Gilinski lanza tercera OPA por acciones de Grupo Sura y Grupo Nutresa

Nelson Plata, especialista en Gerencia Financiera del Politécnico Grancolombiano, explicó que, en estos aspectos concernientes a las actividades relacionadas con las OPA, es importante que los participantes del mercado conozcan muy bien las estrategias corporativas de las compañías donde se está invirtiendo puesto que tuvieron que analizar muy bien cuál era la estrategia de Gillinski antes de tomar la decisión de vender.

“Sin embargo también hay que tener en cuenta cuáles son las prioridades y los tiempos de los fondos de pensiones para realizar la venta de los activos y su estrategia. Como mencioné anteriormente, es importante conocer a fondo la estrategia corporativa de las empresas y en el caso del Grupo Empresarial Antioqueño (GEA) había que conocer bien el enroque que tenían y cuál era el objetivo de Gilinski y como tenía planeado desenrocar al GEA para quedarse como controlante de todo el negocio”, destacó Plata.

Por su parte, Yovanny Conde, fundador de la firma Finxard, dijo que “uno actúa con la información disponible. Si bien se empieza a especular y nadie se imaginó que habría una segunda o tercera OPA, una cosa es la especulación y otra la certeza”.

De este modo, resta por ver cómo será el comportamiento de la tercera OPA y quiénes deciden vender o, por el contrario, esperar nuevas sorpresas por parte del Grupo Gilinski.