El 89% de los ejecutivos espera que el volumen de acuerdos se mantenga o aumente este 2022, indicó un informe de Bain & Company.

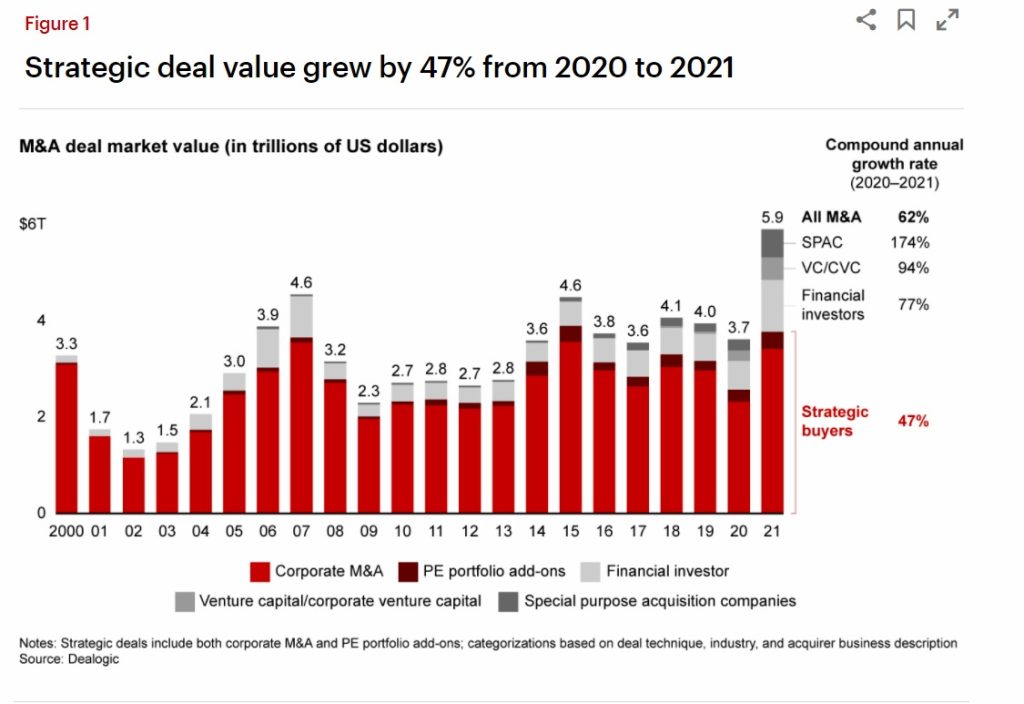

De acuerdo con el más reciente informe de Fusiones y Adquisiciones desarrollado por la consultora de negocios Bain & Company, pesa a las perspectivas negativas, asociadas a la pandemia, el 2021 se coronó como un año record en materia de acuerdos de fusión y adquisición, superando las expectativas con una cifra cercana a los US$6 billones y múltiplos de valoración históricos de 15,4 veces por encima del Ebitda. Vea más noticias empresariales.

De acuerdo con el reporte destacaron particularmente los resultados del sector tecnología que se separaron de la tendencia del mercado en general con crecimientos medios de hasta 25 veces el valor de los activos. Así mismo, el sector sanitario vio un aumento medio de sus activos de 20 veces su valor.

“Las rápidas tendencias de transformación de los negocios, aceleradas sin duda por la crisis sanitaria, han hecho que las empresas recurran a las fusiones y adquisiciones como una herramienta para mantener el ritmo en medio de un entorno de intensa competencia. Bajo estas circunstancias las compañías que recurran a esta estrategia y deseen ser exitosas deberán prestar especial atención a los acuerdos que les aporten una ventaja competitiva en materia de indicadores ESG, la retención del talento y la generación de sinergias de ingresos”, explicó Catalina Fajardo, Socia de Bain & Company Colombia

Y es que aunque los ESG se están convirtiendo rápidamente en un indicador de la calidad de las empresas y un 65% de los ejecutivos especializados en fusiones y adquisiciones espera un aumento de interés de su empresa por estos temas, sólo el 11% de ellos los evalúan de forma exhaustiva y con regularidad en los procesos de negociación. Para la consultora resulta entonces prioritario vincular la estrategia global de ESG de las compañías con su estrategia de fusiones y adquisiciones.

“Cada vez es más claro que la sostenibilidad debe ser uno de los elementos centrales en los procesos de negociación, valoración y cierre de las operaciones. En ese sentido las compañías deberán establecer criterios para medir el aporte de valor de estos indicadores ESG, lo que les permitirá tomar mejores decisiones y cerrar mejores acuerdos” concluyó Fajardo.

Recomendado: Fusiones y adquisiciones en América Latina crecen 37 % en agosto

Proyecciones de mercado de fusiones y adquisiciones

Tecnología: las principales empresas tecnológicas compran docenas de pequeños objetivos cada año, realizando una operación cada semana para añadir capacidades valiosas que mejoren su negocio principal. El estudio de Bain & Company muestra que el 96% de las fusiones y adquisiciones de las grandes empresas tecnológicas se destinan ahora a operaciones de menos de 500 millones de dólares de valor. Esta estrategia requiere un enfoque distinto, en el que los compradores deben centrarse en el talento, preservando la cultura y la capacidad que están comprando.

Salud / Sanidad: en 2021, las fusiones y adquisiciones en el sector de la salud registraron un valor total de operaciones de US$440.000 millones, lo que supone un aumento del 44% con respecto a 2020, y todos los sectores de la salud volvieron a los niveles anteriores a la pandemia.

De cara a 2022, Bain & Company espera que las empresas farmacéuticas de pequeña y mediana capitalización sigan desempeñando un papel importante en el mercado, debido a la creciente importancia de los medicamentos especializados y los biosimilares; una consolidación continua entre los sistemas de proveedores de atención sanitaria; y que los adquirentes de tecnología médica busquen acuerdos que mejoren las posiciones de liderazgo de la categoría.

Consumo: las grandes empresas de bienes de consumo están perdiendo ante los «insurgentes» en la carrera por el crecimiento, y las fusiones y adquisiciones son una palanca fundamental para que vuelvan a crecer.

Las operaciones de compra de pequeñas marcas para recuperar el crecimiento representan ahora el 75% del volumen de F&A en bienes de consumo, frente a menos del 50% hace una década. El estudio de Bain & Company muestra que este tipo de compañías que adquieren con frecuencia superan a sus pares, con una tasa de crecimiento de las ventas dos veces superior a la media del sector.

Retail: con la necesidad de satisfacer la creciente demanda de plazos de entrega más cortos, los minoristas están viendo en las fusiones y adquisiciones la forma más rápida de desarrollar las capacidades que necesitan para seguir siendo competitivos.

La asociación o compra de empresas de comercio rápido proporciona a los minoristas tradicionales agilidad, fuerza de entrega hiperlocal, redes de conductores establecidas y capacidades logísticas de entrega fuera de su ámbito habitual.

Expectativa en medios, telecomunicaciones y pagos

Medios y Entretenimiento: las fusiones y adquisiciones en este sector han estado dominadas en los últimos años por acuerdos a escala de un solo canal, a menudo centrados en el cambios hacia el streaming. Los líderes del mercado están empezando a utilizar estos tratos para profundizar la consideración de sus clientes mediante la ampliación a nuevos canales, como los videojuegos, el fitness y las apuestas. Bain & Company prevé que este desarrollo multicanal seguirá impulsando la actividad de fusiones y adquisiciones en el futuro.

Telecomunicaciones: las F&A en el rubro repuntaron de forma espectacular en 2021, con un aumento del valor de las operaciones del 48%. En lugar de buscar acuerdos tradicionales, más empresas de telecomunicaciones están recurriendo a diferentes tipos de partnerships, que proporcionan sinergias mediante la consolidación de redes, al tiempo que permiten a los socios mantener su independencia a nivel minorista.

Pagos: el negocio más atractivo en el ámbito de los pagos es el de «compre ahora y pague después» (BNPL), que ahora representa el 5% de todas las ventas de comercio electrónico. En Estados Unidos, se espera que crezca hasta 15 veces en los próximos tres años, lo que representa un potencial de 1 billón de dólares en transacciones.

Las empresas tradicionales del sector se están apresurando a entrar en el juego: Las operaciones de BNPL representaron el 50% del valor de las operaciones de pago el año pasado. Esto se plasmó en el mega deal de 2021: La adquisición por parte de Square de Afterpay por US$ 29.000 millones.