Un documento de BTG Pactual conocido por Valora Analitik analiza los más recientes procesos de OPAs a manos de los Gilinski por obtener parte de la participación en Grupo Sura y Grupo Nutresa. Empieza por recordar el documento que la familia Gilinski y Royal Bank de Abu Dhabi obtienen entonces el 27,7 % de Nutresa. Esto teniendo en cuenta que la oferta no alcanzó el umbral mínimo del 50,1 %. Todas las noticias empresariales aquí.

Con esto de base, una primera conclusión deja ver que la familia Gilinski podría tener derecho a un puesto en la Junta de Nutresa (que es de siete miembros, de los cuales tres deben ser independientes).

Lea más: Scotiabank prevé cambios en Junta de Nutresa tras OPA de Gilinski; ve ineficiencias del mercado

“La transacción marca el final de lo que creemos es la primera ronda de ofertas públicas de adquisición, lo que permite a la familia Gilinski y sus socios obtener más de una cuarta parte de las acciones con derecho a voto de Grupo Sura y Nutresa, un asiento en cada junta y participaciones indirectas en todas las empresas del GEA (Grupo Empresarial Antioqueño) a cambio de US$1.900 millones (39 % del patrimonio neto total de la familia Gilinski, según Forbes)”, dice el documento.

De igual forma, aclara el informe que, tras la operación, la familia Gilinski tendrá participaciones indirectas en todas las empresas de GEA, esto último teniendo en cuenta que la estructura de participación cruzada de los tres grupos crea “una compleja red de intereses interrelacionados”.

Con esto de base e intentando entender un poco la distribución del GEA, la familia Gilinski y sus socios tendrán participaciones indirectas en todas las empresas del holding cruzado: el beneficiario final de la familia en Nutresa, Grupo Sura, Grupo Argos y Bancolombia será del 42,8 %, 37,4 % y 19,1 % y 17,3 %, respectivamente.

“El free float de Nutresa bajará un 61 %, y su peso en el índice caerá al 2,58 %. Según el índice Colcap, el free float de Nutresa era del 45 % antes de la oferta. Por lo tanto, esperamos que su flotación disminuya entre un 61 % y un 17,5 %. Mientras tanto, su ponderación en el índice Colcap debería caer de 6,22 % a 2,58 %, lo que implica salidas de US$65 millones, suponiendo que el ETF no se vendiera durante la oferta”, aclara el documento.

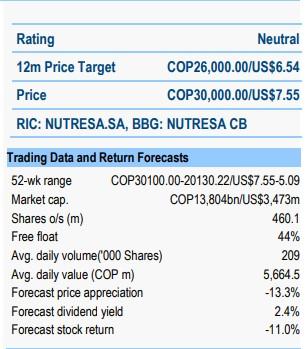

BTG dice en el documento que tiene un precio objetivo de Nutresa de $26.000 por acción.

Un punto muy importante que destaca el documento tiene en cuenta el hecho de que, en el Índice Colcap, ningún componente puede tener una flotación por debajo del 15 %.

Con esto de base, y en caso de que Nugil aumente su participación a 29,9 % vía mercado, “el free float de Nutresa bajaría a 15,2 %. Entonces, para que Nutresa salga del índice, la familia Gilinski tendría que lanzar otra oferta pública por un mínimo de 5 %”.

Le puede interesar: Revelan carta de Sura con reclamo a SIC, Superfinanciera y Bolsa de Colombia por OPA

¿Qué es lo que se viene?

“El grupo liderado por la familia Gilinski podría aumentar aún más su participación en Nutresa a 29,9 % a través del mercado. Sin embargo, si deciden superar ese umbral, deben lanzar una nueva oferta pública de adquisición por un mínimo del 5 %”, puntualiza el análisis.

El punto que llama la atención, a ojos de BTG Pactual, está en que, luego del cierre de estas dos OPA, la familia Gilinski mantiene el apetito por ganar más influencia en el GEA.

Por lo que implicaría esto “la compra de participaciones minoritarias adicionales en todas las empresas y activos clave del grupo. En ese sentido, no descartaríamos ofertas públicas de adquisición de Grupo Argos y/o Bancolombia”.

Finalmente, recuerda BTG Pactual que, en ese juego analítico, Grupo Sura anunció su decisión de rechazar la oferta por Nutresa, y de paso explicó que la empresa dio a conocer iniciativas corporativas para desbloquear el valor en Nutresa.

Lo anterior incluye: buscar un socio estratégico en Nutresa a través de un proceso competitivo, mejorar la remuneración al accionista de Nutresa y analizar la posibilidad de cotizar a Nutresa en mercados con mayor liquidez.

—