Desde hace varios meses se anunció la oferta de parte de la estatal petrolera colombiana Ecopetrol para comprar el 51,4 % de las acciones de la también estatal Interconexión Eléctrica S.A. (ISA). Para más información de mercados haga clic aquí.

Al inicio de esa oferta se dijo que Ecopetrol podría salir a emitir acciones para conseguir los recursos necesarios para la compra de ISA que podría ascender a unos $12 billones, dependiendo de precios de mercado.

Pero, más recientemente, Ecopetrol dijo que la emisión de acciones “no es condicionante” para completar la adquisición de la operación de ISA.

Hoy, durante una teleconferencia con analistas, la petrolera colombiana detalló que para avanzar en la operación de compra del 51,4 % de ISA se podría tomar un crédito nuevo que tendrá unas “condiciones diferentes y específicas” para la transacción.

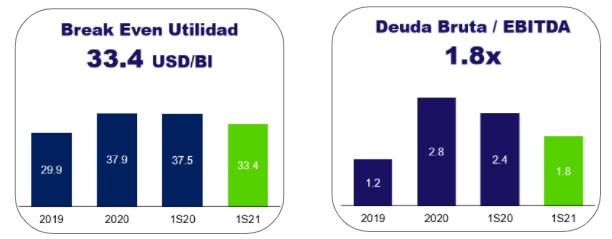

En cuanto al apalancamiento de Ecopetrol se explicó que al cierre del primer semestre de 2021 está en niveles de 1,7 veces (x) en la relación de deuda bruta sobre Ebitda.

En caso de concretarse la operación con ISA, ese apalancamiento de la petrolera Colombia subiría a 2,1x – 2,2x en esa relación de deuda bruta sobre Ebitda.

En todo caso, se dijo en la teleconferencia, ese nivel de apalancamiento estaría por debajo del estimado de 2,5x deuda bruta sobre Ebitda en su plan de negocios de largo plazo.

Recomendado: Ecopetrol estudia emitir acciones para comprar ISA, pero no es condicionante

Se detalló que, en condiciones de mercado, ese endeudamiento bancario sería paga parcialmente a través del tiempo.

Eficiencias y producción

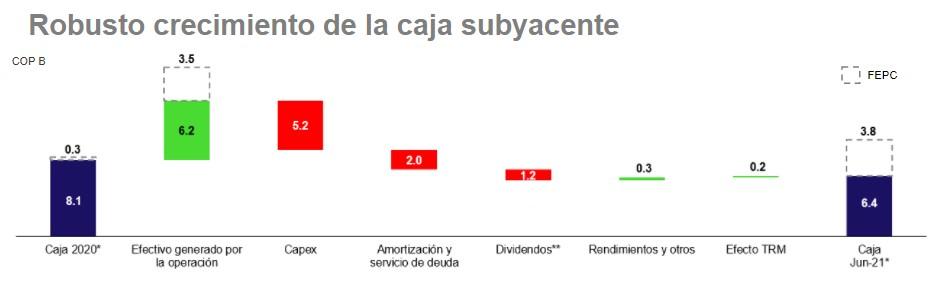

Por otra parte, el presidente de Ecopetrol, Felipe Bayón, dijo hoy que la empresa logró eficiencias en el primer semestre de 2021 por US$1 billón.

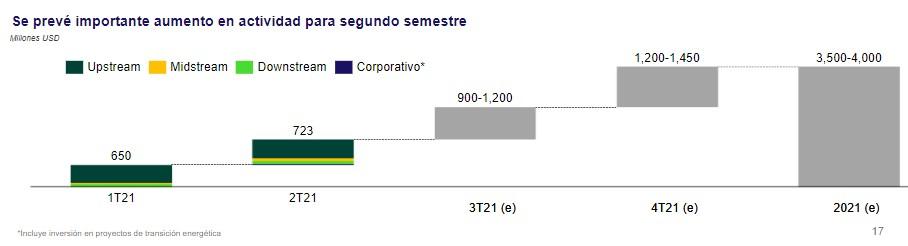

Además, que en el segundo semestre del año se espera un aumento de costos por la mayor demanda de productos y el repunte de la actividad económica.

De su parte, Jaime Caballero, vicepresidente corporativo de finanzas, dijo que no se hizo imparment en los estados financieros en el primer semestre, pero aclaró que dependiendo de las condiciones del mercado ello podría darse en el final del año.

En el caso de la producción de Ecopetrol, se dijo que el Campo Nare entrará en operación en el segundo semestre del año y eso compensará la pérdida de producción de 24.000 barriles por día entre mayo y junio como consecuencia del paro nacional.

Con base en ello, se mantiene la meta de Ecopetrol se producir entre 690-700 mil barriles diarios de petróleo promedio del año 2021.

Finalmente, Caballero aseguró que la empresa analiza si vale la pena hacer coberturas sobre petróleo aprovechando los precios al alza que ha tenido el crudo este año.

Recomendado: Ecopetrol reportó utilidad récord de $3,7 billones en segundo trimestre de 2021

Explicó que la estrategia de financiación de la operación de ISA gira alrededor de un crédito bancario y que las condiciones del grupo Ecopetrol no hacen necesario un tipo de garantía de esa naturaleza (a través de coberturas), por lo cual el tema no ha estado sobre la mesa.

El mercado es dinámico, dijo, Ecopetrol va a seguir revisando las coberturas, pero no ve necesario hacer dichas cobertura sobre petróleo por ahora.

—