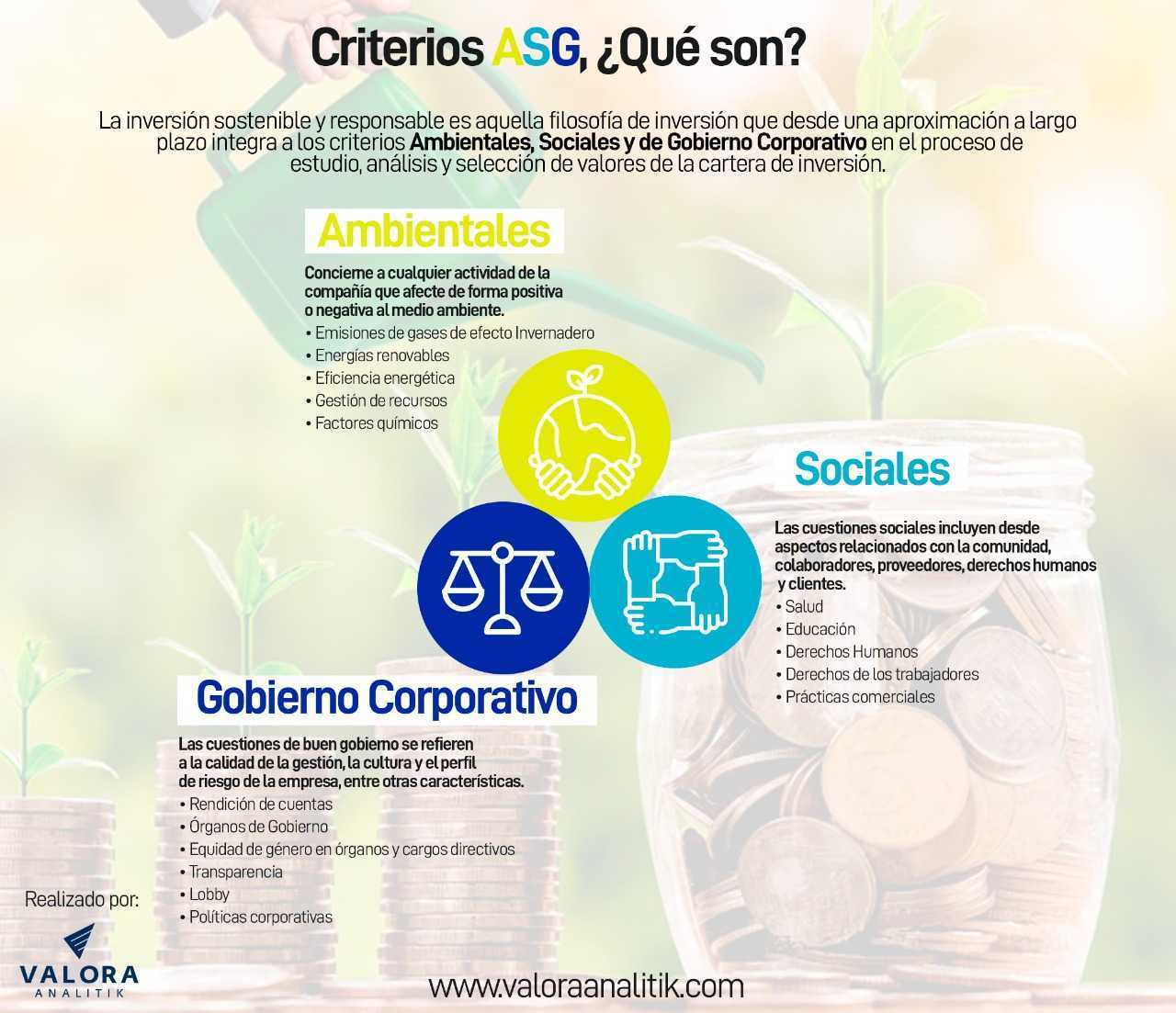

Compañías de múltiples sectores en Colombia cada vez prestan una mayor atención a las prácticas Ambientales, Sociales y de Gobierno Corporativo, agrupadas bajo las siglas ASG o ESG para los mercados globales por su traducción en inglés, las cuales son esenciales hoy en día para inversionistas de todo el mundo ante el panorama del cambio climático, los retos sociales y las pruebas a la confianza empresarial.

En este contexto, cada vez más los mercados y sus grades jugadores están concentrando su atención en los impactos ambientales directos o indirectos las compañías, su incidencia en las comunidades, colaboradores, clientes y proveedores, y en la forma en que están dirigidas, administradas y controladas, además de los estándares éticos que rigen su toma de decisiones.

En Colombia referentes como el Grupo Empresarial Argos y sus negocios, además de Bancolombia, Grupo Sura, Corficolombiana, Davivienda, Grupo Energía Bogotá o Colombina, entre otros, son ejemplo de cómo las empresas, sin importar su sector, están innovando en la materia con fortalecimientos sustanciales en cada uno de los tres frentes.

BNP Paribas Securities Services elaboró un estudio en el que destaca que los gestores de activos, las compañías de seguros y los fondos de pensiones en el mundo previeron entre 2018 y 2020 multiplicar sus inversiones en empresas con estrategias basadas en criterios ASG.

Según el informe, el 79% de gestores y compañías ya incorporan estos criterios en su manera de invertir o en términos de los productos que comercializan. Del 77% de las compañías de seguros y fondos de pensiones que incorporan criterios ASG, pone de manifiesto que actualmente cerca de la mitad invierten un 25% o menos de su cartera en estrategias específicas basadas en criterios ASG, y tienen previsto aumentarlo al 50% o más en los próximos dos años.

Sobre esta dinámica, Felipe Herrera, vicepresidente de Inversiones de Protección, destaca que “las inversiones responsables son un aspecto que ha cobrado mucha más relevancia en la gestión de activos en los últimos años. De acuerdo con estudios recientes, alrededor del 71% de inversionistas individuales consideran que las empresas que integran los criterios ASG tendrán mayores beneficios”.

Del mismo modo, del 80% de gestores de activos que incorporan factores ASG, el 40% comercializa actualmente un 25% o menos de sus fondos como vinculados a criterios ASG o de inversión Socialmente Responsable (ISR). Sin embargo, esta cifra se estima que se incrementará considerablemente en los próximos dos años, con más de la mitad de los gestores de activos (54%) comercializando un 50% o más de sus fondos como productos ASG, de acuerdo con BNP Paribas Securities Services.

Por ello, la implementación de estas prácticas cada vez más sostenibles en los ámbitos corporativos son cruciales hoy en día, en momentos en los que por la pandemia de Covid-19 se deben crear estrategias acordes ante la coyuntura económica global.

Así lo explica Martín Jiménez, experto en mercados de capitales y finanzas de la Universidad Externado de Colombia, quien señaló que “hay que tomar como referentes en este sentido a los mercados asiáticos como ocurre, por ejemplo, con la Bolsa de Valores de Hong Kong, la cual exige a las sociedades y compañías que cotizan en su índice Hang Seng que divulguen públicamente la información estadística sobre sus indicadores medioambientales desde hace dos años. Lo mismo se empezó a implementar en la Bolsa de Singapur en 2019”.

A su vez, referentes como el S&P Dow Jones Indices, MSCI ESG Indexes y FTSE4Good Index miden a las empresas que tienen en cuenta estos criterios. “Otro parámetro global es observar qué están haciendo los grandes fondos de inversiones y las empresas de gestión de activos, dónde están depositando sus recursos y a qué compañías están apostando. En Colombia estamos mejorando al respecto”, agregó Jiménez.

Referentes de criterios ASG en Colombia

Respecto a los avances puntuales en Colombia ligados a criterios ASG, la iniciativa más reciente y pionera en su tipo fue la anunciada esta semana por Grupo Argos y Bancolombia que firmaron el primer crédito atado a indicadores de género y cambio climático. Este es un en un acuerdo de financiación que modifica las condiciones de deuda existente por cerca de $392.000 millones y que tendrá un vencimiento a cinco años, una operación que no incrementa el endeudamiento actual de Grupo Argos.

La iniciativa es clave en Colombia pues significa que Grupo Argos deberá reportar su avance en función del cumplimiento de las metas previamente definidas dentro del crédito en términos de equidad de género y cambio climático para beneficiarse de una reducción en la tasa de interés. Esta transacción sumada al crédito ASG anunciado por Cementos Argos recientemente y a las emisiones de bonos verdes de Celsia, reafirma el liderazgo del grupo empresarial en adoptar esquemas de financiación sostenible en la región.

Otro caso es el del fondo Porvenir que publicó su primer informe de sostenibilidad, siguiendo la metodología GRI Esencial (Global Reporting Initiative), permitiéndole comunicar sus principales avances en materia de gestión ambiental, social y económica evidenciando así el aporte de la compañía a la sociedad.

Bernardo Sánchez, gerente de Mercadeo de Porvenir, señaló que “presentar su informe de sostenibilidad bajo los lineamientos de la Global Reporting Initiative, GRI, es el mejor ejercicio de rendición de cuentas para evidenciar la transparencia y los valores corporativos de la compañía”.

También resalta la compañía de alimentos Colombina que recibió un préstamo por $20.000 millones a un plazo de cinco años con Bbva, constituyéndose en el segundo crédito sostenible a largo plazo otorgado a esta compañía por parte de la entidad bancaria, en el que la tasa de interés está ligada a la evolución de un indicador medioambiental como es la reducción de la huella de carbono de la compañía en sus procesos.

Esta financiación se une a otro préstamo sostenible a largo plazo que había sido otorgado en 2020 por $45.000 millones a Colombina por parte de Bbva.

“Ahora se buscan empresas que aporten a la sociedad e impacten positivamente a las comunidades y se prefieren también aquellas con un gobierno transparente, con equidad de género en sus juntas directivas y participación de accionistas minoritarios. La sumatoria de estos criterios en una empresa aseguran su sostenibilidad en el largo plazo; se ha demostrado que compañías con un rating bajo en la G (gobierno corporativo) al poco tiempo reciben una reducción de calificación de crédito. Los portafolios que incorporan criterios ASG al proceso de inversión en el tiempo son más rentables”, afirmó Jiménez.

Bajo esta realidad, las inversiones a largo plazo bajo indicadores ASG son evaluadas de acuerdo con criterios que significan una forma clave de generar confianza, permanecer activa dentro del mercado y obtener mejores condiciones de financiación tal como ocurre con estos referentes en Colombia.

—