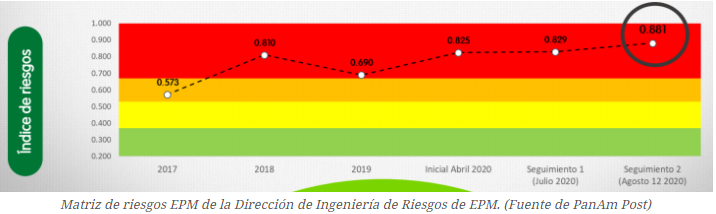

De acuerdo con un informe del medio latinoamericano PanAm Post, Empresas Públicas de Medellín (EPM) se encuentra en su peor situación de riesgo en la historia.

Esto pues la matriz de riesgos construida por la Dirección de Ingeniería de Riesgos de EPM que se presentó ayer a los miembros de la nueva Junta Directiva revela que con la contingencia de Hidroituango en 2018 pasando de tener una valoración de riesgo alto a un riesgo extremo, esta situación logró ser paleada un poco bajo la gestión del ex gerente Jorge Londoño de la Cuesta, pero desde inicios de abril el grupo ha venido incrementando su riesgo. Hoy se encuentra en los máximos niveles, según el informe.

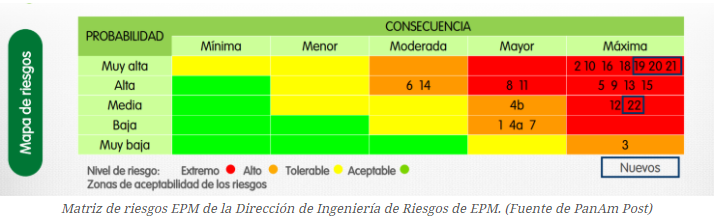

En el mapa, los funcionarios de EPM lograron identificar 14 riesgos de máximas consecuencias para el grupo. Siete de ellos tienen una «Muy alta» probabilidad de ocurrencia y cuatro una «Alta» probabilidad de ocurrencia.

Uno de los nuevos riesgos identificados, calificado como extremo, sería la “pérdida de confianza del sector asegurador, posible revocatoria de la póliza de directores y administradores y dificultades en las renovaciones de las demás pólizas del programa de seguros del Grupo”.

Básicamente lo que el equipo de riesgos de EPM identifica es un potencial riesgo de que el grupo deteriore su relación con las aseguradoras. De esta se derivan coberturas cambiarias, seguros, contratación de peritazgos en caso de siniestros, etc.

Uno de los principales riesgos lo afrontan los directivos de EPM, a quienes se les revocaría la póliza de directores y administradores. Estas se ofrecen a los directivos de grandes compañías para amparar los perjuicios patrimoniales que puedan causar a la entidad como consecuencia de acciones en el desempeño de sus funciones, así como los gastos u honorarios de abogados y costos judiciales en que incurran los asegurados para su defensa como consecuencia de una investigación o proceso iniciado en su contra.

Explicación de las obligaciones financieras

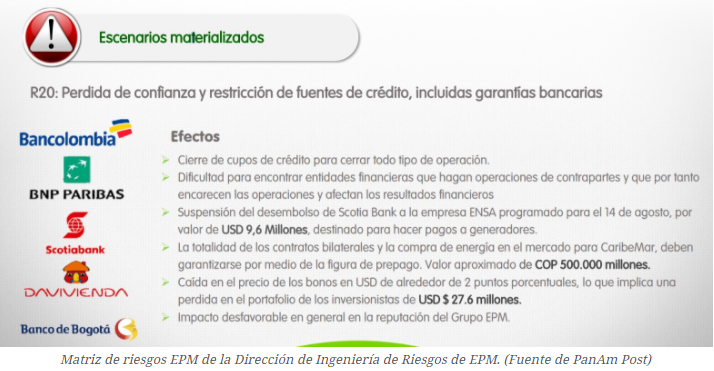

Otro riesgo extremo identificado por el equipo es la “pérdida de confianza y restricción de fuentes de crédito, incluidas las garantías bancarias”. Esto quiere decir que en estos momentos EPM corre el riesgo de enfrentar restricciones a sus líneas de crédito, lo que implicaría un incremento a su costo de financiación, endurecimiento de las condiciones de préstamos a futuro, e incluso la posible aceleración del pago de obligaciones financieras de EPM.

Hay un préstamo en particular, hecho a EPM por parte del Banco Interamericano de Desarrollo a través de su línea de crédito BID-Invest, desembolsado para la financiación de Hidroituango.

En estos momentos ese proyecto se encuentra en riesgo de “Congelamiento temporal del proceso de negociación de la modificación al contrato, posibilidad de declaración de incumplimiento con lo cual se aceleraría la deuda y generando la exigencia del prepago obligatorio de la totalidad del crédito”. Este crédito ya tuvo un desembolso por US$450 millones a EPM. Bajo las circunstancias actuales, el BID podría solicitar la totalidad del pago de la deuda.

En caso de declaración de incumplimiento del contrato con el BID, se activarían las cláusulas cross default, o de incumplimiento cruzadas, con la deuda externa del Grupo EPM, “implicando el prepago obligatorio de estas obligaciones”. El total de la deuda externa de EPM al 30 de julio de 2020 es de $17 billones (US$4.500 millones).

De otro lado, si bien EPM no ha tenido que hacer uso de estos, el grupo perdería el acceso a créditos tasa 0 de Findeter. Este crédito es una línea de préstamo que Findeter ofrece a las empresas de servicios públicos domiciliaros para que puedan garantizar la prestación del servicio y diferir, a 36 meses, el pago de los consumos de sus usuarios de estratos 1 y 2 durante la emergencia del Covid-19.

Según la presentación esto ocurre “debido a que no tendríamos cómo entregar las garantías bancarias exigidas por esta entidad, como consecuencia del cierre de cupos para garantías de los bancos locales”. Es decir, EPM perdería acceso a una línea de crédito para poder diferir pagos de los estratos 1 y 2 durante la pandemia producto del cierre de cupos de los bancos.

En estos momentos EPM tiene ocho filiales que cuentan con créditos en trámite, que de suspenderse esa línea podrían enfrentar fuertes impactos en su operación y finanzas.

La coyuntura actual significó la caída de dos puntos porcentuales en el precio de los bonos, lo que según el equipo de riesgos de EPM significó una pérdida de US$27,6 millones en el portafolio de los inversionistas del Grupo.

Aparentemente ya varios bancos le cerraron el cupo de créditos a EPM para todo tipo de operación. Uno de los efectos ya materializado por la situación actual fue la pérdida del desembolso de un préstamo por US$9,6 millones por parte de Scotiabank a la filial de EPM, Ensa, destinado a hacer pago a generadores.

Adicional a ello para respaldar las compras de energía con destino al mercado de CaribeMar, que reemplazará a Electricaribe, se impuso una garantía de $500.000 millones (US$135 millones) como pago anticipado de la energía contratada.

Otro escenario que se materializó fue la reducción de la calificación de riesgo del Grupo a BBB- por parte de Fitch Ratings. Esto dejó al límite al Grupo EPM en la categoría de inversión y categoría grado especulativo, e implicaría una deuda futura más alta, y las exigencias de nuevos covenants financieros para emitir bonos internacionales.

Los riesgos de Hidroituango

Pero posiblemente el riesgo más grande es la posibilidad del retraso del proyecto Hidroituango. La entrada de este proyecto es esencial para el plan de expansión de la capacidad generadora del país, en caso de que el proyecto no esté operando para el 30 de noviembre del 2022, EPM tendría que pagar la garantía asociada a su Obligación de Energía Firme, por US$169 millones y perdería la asignación de las obligaciones de energía firme por US$59 millones durante 17 años. Eso sin contar la pérdida de ingresos por la energía que EPM dejaría de generar, que PanAm Post estima en hasta US$650 millones, en caso de retrasarse el proyecto dos años.

Derivado de este retraso hay riesgos de incumplir las condiciones del contrato Boomt firmado con el Instituto para el Desarrollo de Antioquia (IDEA), uno de los propietarios de Hidroituango, lo cual podría acarrear consecuencias legales, pero más importante aún, esta demanda podría causar insuficiencia energética en el país. Es decir, la oferta correría el riesgo de quedarse corta de atender a la demanda en el sistema, y ahí es cuando ocurren los apagones.

A pesar de la situación de riesgo que los propios técnicos de EPM han diagnosticado, hay dudas sobre la imparcialidad de algunos miembros de la junta. Por ejemplo, Bernardita Pérez fue socia de la Junta de El Cóndor, empresa que se presentó en consorcio con la firma española Acciona, los mismos constructores de la planta de tratamientos residuales en Bello y otras empresas a unas de las licitaciones del proyecto de Hidroituango, tal como explicó Valora Analitik.

Dicho consorcio interpuso una demanda contra EPM, la cual perdió, y de la que Bernardita Pérez sería la apoderada. Bernardita Pérez tendría entonces conflictos de intereses para desempeñarse como miembro de la Junta de EPM, como contó ayer Valora Analitik.

(Con información de PanAm Post)

—