La petrolera estatal colombiana Ecopetrol S.A. conformó una alianza estratégica o joint venture (JV) con la estadounidense Occidental Petroleum Corp. con el fin de ejecutar un plan conjunto para el desarrollo de Yacimientos No Convencionales (YNC) en el Midland de la cuenca Permian en el estado de Texas (EE.UU.).

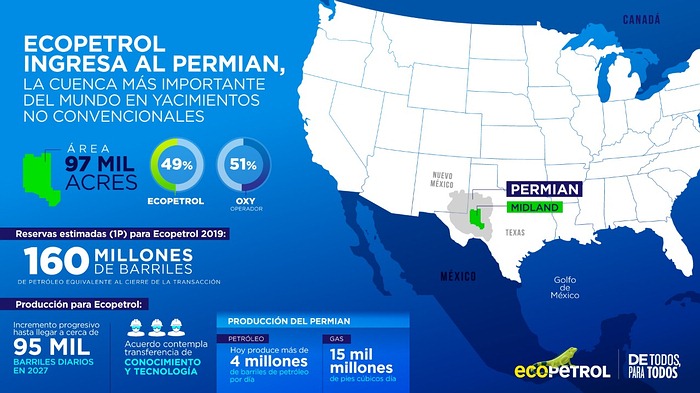

Las áreas objeto del JV se encuentran localizadas en la cuenca Permian, reconocida como la de mayor producción de hidrocarburos en el mundo y uno de los focos globales de la industria petrolera para el desarrollo de los YNC.

La transacción, dijo la empresa, está alineada con las prioridades estratégicas del plan de negocios 2019- 2021, enfocado en el crecimiento de reservas y producción bajo una estricta disciplina de capital y el cual está soportado en exploración, recobro, YNC e internacionalización.

Al cierre de la transacción, estimada antes de que finalice 2019, el JV le permitiría a la compañía colombiana la incorporación de reservas probadas (1P) de alrededor de 160 millones de barriles de petróleo equivalente (mboed), lo que representaría un aumento aproximado del 10% frente a las reservas de 2018, contribuyendo a la sostenibilidad petrolera y financiera de Ecopetrol.

De igual forma, le posibilitaría al Grupo Ecopetrol incrementar la producción de forma progresiva hasta el 2027, cuando se alcanzaría una producción neta para Ecopetrol en el JV que se estima en cerca de 95 mil barriles equivalentes por día (kbped).

La petrolera dijo en un comunicado que el JV también le permitirá fortalecer su conocimiento en la evaluación, desarrollo y explotación de YNC (conocidos como fracking).

La alianza contempla un fuerte componente de transferencia de conocimiento y tecnología ya que personal de la empresa colombiana participará directamente en las actividades en el país que más ha desarrollado dicha tecnología con éxito.

Para esta asociación, OXY tendrá el 51% del JV, aportará su experiencia como operador y cerca de 97.000 acres a ser desarrolladas en una zona con alto potencial en hidrocarburos en el Midland del Permian.

Por su parte, Ecopetrol tendrá un 49% de participación y se vincula con un pago inicial del 50% al cierre de la transacción y el 50% en carry (inversión diferida en el tiempo en actividades contempladas en el plan de desarrollo). Durante el periodo de carry, Ecopetrol pagará el 75% de la participación que le corresponde a Occidental en las inversiones del JV.

El aporte total de Ecopetrol equivale a US$1.500 millones, una transacción competitiva en términos económicos frente a operaciones comparables realizadas en el mercado en los últimos años.

Para viabilizar la operación de este JV, la petrolera colombiana constituyó dos sociedades, Ecopetrol Permian LLC y Ecopetrol USA Inc., e igualmente transformó la naturaleza de Ecopetrol America Inc. a Ecopetrol America LLC, (sociedad de responsabilidad limitada), compañía que continuará enfocada en las operaciones del Golfo de México en los Estados Unidos.

Ecopetrol USA Incorporated fue constituida en el estado de Delaware 100% de propiedad de Ecopetrol a través de su filial Ecopetrol Global Energy SLU. Su actividad económica estará orientada a la exploración y producción de hidrocarburos.

Por su parte, Ecopetrol Permian LLC, constituida y en cumplimiento con las regulaciones del estado de Delaware, es 100% propiedad de Ecopetrol USA Incorporated y por vía indirecta de Ecopetrol S.A. en el mismo porcentaje.

Su actividad económica estará orientada a la exploración, desarrollo y producción de YNC. Tanto esta sociedad como Ecopetrol USA Incorporated han sido constituidas con capitales sociales que cumplen con los mínimos exigidos por la jurisdicción americana, para posteriormente ser capitalizadas.

“La operación está alineada con la disciplina de capital de la empresa impactando positivamente el ROACE (retorno sobre capital empleado), continuando con las inversiones orgánicas e inorgánicas planeadas, y se realizará con recursos propios, sin necesidad de recurrir a endeudamiento”, dijo Ecopetrol.

Finalizó diciendo que la transacción está sujeta a las aprobaciones de carácter regulatorio en Estados Unidos.

—